* Mabuhay! 동인기연 - 흥국증권 (2024.05.20)

| 세계적인 브랜드와 협업하는 뼈대 있는 아웃도어 국가대표 동인기연(DONG IN ENTECH)는 전문가용 배낭 등 아웃도어 제품의 개발/생산 및 자체브랜드 유통 전문 기업임. 세계적인 아웃도어 브랜드 그레고리,코토팍시, 아크테릭스, 블랙다이아몬드, 카멜백, 몽벨 등의 OEM/ODM 개발/생산의 파트너사이자, 자사브랜드 웨이비(유아용 카시트), 포브(유아용품), 인수스(아웃도어), 디나이언트(학생용 가방), 젠틀우프(애견용품)의 개발/생산/유통을 통해 매출 구성을 다각화 중. '92년 설립된 30여년의 업력을 기반으로 경기도 김포의 대한민국 본사, 필리핀 10개 생산 법인과 베트남 1개 생산 법인, 미국 판매 법인에서 등산용 백팩, 캐쥬얼 백팩, AL체어, 골프백, 텐트 등 다양한 아웃도어용품군을 개발/생산/판매 중. 임직원수는 국내외 1만여명이 넘는데, 필리핀에 1만~1.2만명 생산인력 운용, 생산 CAPA 1.8~ 2.2억 달러/년, '23년 매출액 기준 수출 비중은 99%, 북미 시장 비중이 80%대를 기록한 글로벌 기업임. 고강도 알루미늄 가공 기술을 통한 하이테크 제품 경량화, 인체공학 기법을 적용하여 진화하는 봉제기술 등의 독보적 기술력의 전문성은 높은 진입장벽, 외형성장, 높은 단가에 기반한 영업이익률 10% 이상의 수익성으로 보여 주고 있음. 20년 이상의 장기적 우호관계를 구축한 고객사(BLACK DIAMOND, CAMELBAK, MACPAC)와 여기에 신생 업체(COTOPAXI)와의 협업을 지속 확대하고 있음. 이러한 신규 고객사 다변화에 기반한 안정적 실적 성장이 동사의 가장 큰 강점이라 할 수 있음. 1Q24 Review: 매출액 -10%, 영업이익 -29% YoY 동사는 '24년 1분기(1~3월) 매출액 473억원(-10.5% YoY, -27.6% QoQ), 영업이익 52억원(-28.7% YoY, -32.1% QoQ, opm 11.0%)을 기록함. 분기 실적의 감소는 북미 시장 고객사를 중심으로 '22년 과재고 확보→ '23년 재고 소진의 추이가 최근까지 이어진 영향인데, 현재는 등산용/캐쥬얼 백팩을 기준으로 평균 90~95%의 양호한 생산 가동률을 기록 중인 것으로 파악되고 있음. 이에 '24년 2분기 매출액은 600억원 전후 수준으로 회복할 전망임. 제품군별 매출은 등산용/캐쥬얼 가방 326억원(매출 비중 68.9%), 가방 외(하네스, 캠핑용품, 수상용품 등) 101억원(비중 21.4%), 기타(자사브랜드 용품 등) 46억원(비중 9.6%)을 기록함. '22년 72%, '23년 77%의 매출 비중을 기록한 아웃도어 가방의 비중이 감소했으나, 분기 일시적인 상황임. 투자의견 BUY, 목표주가 37,000원 커버리지 개시 동사에 대해 투자의견 BUY(매수)와 목표주가 37,000원을 제시하며, 신규 커버리지를 개시함. 12M Fwd 수정EPS에 신규상장시 공모희망가 적용된 PER 8.3배(상하단 평균값)를 목표PER로 계상함. 지속적인 고객사 확대 및 자체 브랜드 성장까지 감안해 '24년~'27년초 생산 CAPA +50% 증설을 진행 중. 대한민국 본사를 포함 필리핀 기존 ALMA 공장 증설 및 3개의 신규공장 설립까지 총 305억원의 설비투자를 예정/시행하고 있음. '24년 재점화되는 실적 성장세는 매우 긍정적인 투자 요소임. 기존 고객사향 실적 회복 뿐만 아니라 F사 백팩, P사 골프백, 신규 아웃도어용품이 확대도 매력적임. 여기에 더해 연내 미국이 필리핀에 대해 GSP(일반특혜관세제도)를 부활하려는 움직임을 보이고 있어 GSP 재시행에 대한 수혜 가능성도 열려 있는 상황임. 투자 매력점이 풍성한 기업이며, 공모가(30,000원)를 하회(-17%)하고 있는 현재주가는 투자자에게 IPO 이후 좋은 재진입 기회로 판단함.   |

* '재무 개선' 동인기연, 실적 탄력받는다 (2024.03.26)

| 동인기연이 지난해 고객사 재고의 영향으로 주춤한 실적을 받아들었다. 관련 이슈는 지난해 하반기 해소된 것으로 전해진다. 증권가는 향후 2~3년 동안 동인기연의 매출과 영업이익이 꾸준히 성장할 것으로 내다봤다. 지난해 눈여겨 볼 만한 점은 동인기연의 재무안정성이다. 동인기연의 2023년 사업보고서에 따르면 지난해 매출 2161억원, 영업이익 283억원, 순이익 206억원을 거뒀다. 1년 전과 비교해 매출은 13.8%, 영업이익은 33.8% , 순이익은 26.6% 줄었다. 가방 ODM에서 1663억원, 가방 외 ODM에서 316억원, 기타 제품에서 171억원의 매출을 거뒀다.  동인기연 관계자는 "코로나19 확산 영향으로 주력 시장인 북미 지역의 항구에서 컨테이너 하역을 하지 못했다"며 "2023년 초 문제가 해결되면서 일시적으로 관련 물량이 고객사 창고에 쌓였다"고 말했다. 이어 "고객사 재고가 차면서 자연스럽게 발주물량도 줄어들면서 지난해 실적이 주춤했다"며 "지난해 4분기부터는 관련 문제가 해결되면서 공장 가동률은 100%를 기록하고 있다"고 덧붙였다. 증권업계에선 동인기연이 올해를 시작으로 동인기연의 실적개선을 기대하고 있다. 매출은 2700억원대를 기록한 뒤 내년 3000억원을 넘어설 것으로 전망된다. 조은애 이베스트투자증권 연구원은 19일 낸 보고서에서 "2024년 동인기연의 매출기여도가 가장 높은 3개 고객사(코토팍시, 아크테릭스, 그레고리)의 합산 매출은 1100억원으로 올해보다 33% 늘어날 것"이라며 "이는 동인기연 매출 성장 예상치 27%보다 높은 것으로 톱3 고객사의 매출 비중은 41%로 2%p 높아질 것"이라고 봤다. 조 연구원은 동인기연이 2024년부터 꾸준히 실적을 개선할 것으로 내다봤다. 2024년 매출 2753억원, 영업이익 421억원을 거둔 뒤 2025년 매출 3250억원, 영업이익 505억원을 거둘 것으로 예상했다. 18일 보고서를 낸 서정연 신영증권 연구원 역시 장밋빛 전망을 내놨다. 서 연구원은 "지난해를 기점으로 코로나19에 따른 수주 및 물류 혼란의 영향에 따른 실적 교란 현상은 해소됐다"며 "향후 고가의 아웃도어 백팩에 더해 캠핑, 여행 등 용품 시장으로 포트폴리오를 확대하면서 중장기 성장 동력도 제시된 상황"이라고 설명했다. 그는 동인기연의 매출이 2024년 2740억원, 2025년 3000억원, 영업이익은 같은 기간 360억원, 410억원으로 증가할 것으로 내다봤다. ◇재무안정성 개선세 뚜렷 지난해 동인기연은 재무안정성을 크게 개선했다. 우선 지난해 부채비율을 63.7%로 크게 낮췄다. 2021년 616.5%, 2022년 284.6%로 하락세가 가파르다. 상장을 통해 자본이 유입되고 200억원이 넘는 순이익까지 거둔 가운데 장기부채를 급격하게 줄인 결과다. 2023년 장기차입금 및 사채 규모는 9억4900만원으로 전년 151억8800만원보다 93.8% 줄었다. 단기차입금 및 사채 규모는 413억6600만원으로 2022년 말 473억6300만원과 비교해 12.7% 감소했다. 장단기차입금과 사채, 리스부채를 더한 총차입금 규모는 517억7800만원으로 지난해 721억1100만원과 비교해 71.8% 수준이다. 지난해 총차입금의존도는 2021년 46.6%, 2022년 36.3%에서 2023년 23.8%까지 낮아졌다. 동인기연은 지난해 상장으로 확보한 자금 가운데 85억2000만원을 차입금 상환에 썼다. 올해에도 29억1700만원을 같은 용도로 활용한다. |

* 코토팍시, 아크테릭스의 고성장 낙수효과 기대 - 이베스트투자증권 (2024.03.19)

| 주요 고객사와 동반 성장 2024년 예상 동사 Top3(코토팍시, 아크테릭스, 그레고리) 고객사의 합산 매출은 1,100억원(+33% yoy)으로 전사 매출 성장률(+27% yoy)을 상회하면서 매출 비중은 41%(+2%p)로 확대될 것으로 예상한다. 이를 감안한 2024년 예상 매출액은 2,753억원(+27% yoy), 영업이익 421억원(+48% yoy), 영업이익률 15%(+2%p yoy) 이다. 영업이익률 개선은 가동률 상승에 기인한다. ① 코토팍시: 코토팍시는 미국 소비자들 사이에서도 좋은 일을 하는 브랜드라는 스토리텔링에 성공했고, 가치 있는 소비를 원하는 MZ세대에게 어필해 코토팍시의 매출액이 2021년 0.6억달러 → 2022E 1.1억달러 → 2023E 1.6억달러로 고성장 중이다. 2024년에는 본격적인 오프라인 출점과 글로벌 진출을 통해 2배의 매출 성장을 목표하고 있고, 현재 코토팍시 ODM M/S 약 90%인 동인기연은 연매출 300억원 Capa의 코토팍시 전용 신공장 가동이 예정(2025년) 되어 있다. ② 아크테릭스: 기능성 측면에서 글로벌 탑티어 아웃도어 브랜드이다. 아크테릭스 브랜드를 소유한 아머스포츠 2023년 매출액은 43.7억 달러(+23% yoy), 영업이익 4.3억 달러(+44% yoy)를 기록했는데, 아크테릭스가 북미와 중국에서 +30% yoy 이상 고성장 하면서 전체 매출 성장을 견인했다. 아크테릭스는 아머스포츠 내 가장 수익성이 좋고, 북미 시장에서 프리미엄 브랜드로 포지셔닝한 만큼 향후 아시아 지역에서의 성장성이 아머스포츠의 중요한 성장 포인트로 작용할 전망이며, 아크테릭스 하이테크 백팩 ODM M/S 80% 이상인 동사도 동반 성장이 가능할 전망이다. 2024F PER 4배로 밸류에이션 매력 높은 상황 동인기연에 대해 투자의견 Buy를 유지하고, 목표주가는 36,000원으로 하향한다. 코토팍시 신공장 가동시점을 2024년에서 2025년으로 변경하면서 2024년 예상 실적을 소폭 하향 조정했다. 동사의 가방 ODM 사업은 의류, 신발 생산사업 대비 공정의 난이도와 진입장벽이 높아 영업이익률이 15% 내외로 고마진 사업이다. 이익 성장의 지속기간 측면에서 경기 보다는 주요 고객사의 매출성장 가능성이 중요한 산업이기에 동종 업계 평균 PER 7배 대비 저평가 받을 이유가 없다고 판단한다.  |

* 탐방노트: 다시 채워지는 곳간 - 키움증권 (2024.02.05)

| ◎ 하이엔드 가방 ODM 전문 기업 >> 동사는 산악인용 하이엔드 가방, 캐주얼 가방 및 기타 아웃도어 용품들을 전문적으로 생산하고 있다. 1H23 기준, 가방 ODM/OEM 매출 비중은 약 75% 수준이다. ‘GREGORY’, ‘ARC’TERYX’와 같은 하이엔드 아웃도어 브랜드와 ‘COTOPAXI’ 같은 캐주얼 가방 업체 등을 비롯한 글로벌 고객사 40여곳과 거래 중이다. 주요 고객사들의 가방 제품군 내 동사의 선도적인 입지(M/S 80% 이상)는 산업 내 높은 경쟁력을 방증한다. >> 경쟁력: Cell 생산방식, 필리핀 생산 법인 동사는 기존 컨베이어 벨트 생산 방식을 폐기하고, Cell 생산방식을 도입하였다. 이는 제품의 각 부문을 동시에 생산한 후 조립하는 방식이다. 도입 이후 생산 속도 향상, 제품 교체 리드타임 축소, 인력 배치 효율화 등의 생산성 혁신과 수익성 개선에 기여하였다. 필리핀에 생산시설을 보유하고 있다는 점 역시 경쟁력 중 하나라고 판단한다. 동사는 필리핀의 유연한 노동 시장 환경 하에서, 생산 계획에 맞춰 인력 규모를 변화시킴으로써 가동률 조정이 가능하다. ◎ 고객사 수주 회복 국면, 가동률 상승에 따른 마진 개선 기대 >> 전사 영업이익률에 가장 큰 영향을 미치는 요소는 가동률이다. 그리고 동사의 가동률은 생산 시설에 배치된 인력 규모와 비례한다. 따라서, 동사 생산 인력의 증가는 곧 이익률이 개선될 수 있다는 가장 좋은 신호라고 판단한다. 현재 CAPA 수준에서는 생산 인력 11,000~12,000명 가량이 배치되었을 때, 가동률이 100%에 근접하는 것으로 파악된다. 현재 필리핀 생산 법인 인력 규모는 1만명을 소폭 하회하는 수준으로, 추후 가동률 상승 여력이 남아 있다고 판단한다. >> 2023년 매출액 2,200억원(YoY -12.2%), 영업이익 323억원(YoY -24.3%, OPM 14.7%)을 전망한다. 23년 고객사 재고 조정 국면 이후, 24년에는 재고 소진에 따른 수주 회복 국면을 전망한다. 최근 가파르게 성장 중인 C사를 비롯한 주요 고객사들의 오더 회복과 함께, 동사 실적 역시 성장을 재개할 것이라 판단한다. 2024년 매출액 2,860억원(YoY +30%), 영업이익 460억원(YoY +42.3%, OPM 16.1%)을 전망한다. >> 동사 CAPA는 3,000억원 수준이며, 현재 필리핀에 C사 전용 공장을 비롯해 총 3곳의 생산 시설을 증설 중에 있다. 증설이 완료된 2025년 이후 동사 CAPA는 4,000억원을 상회하는 수준까지 확대될 예정이며, 이를 통해 중장기 성장 여력을 확보한다는 측면에서 긍정적이라고 판단한다.  |

* 더 이상의 자세한 설명은 생략한다 - 한국투자증권 (2024.01.31)

| 하이엔드 백팩 및 아웃도어 용품 전문 기업: 동인기연은 백팩 및 아웃도어 용품 OEM/ODM 전문 기업이다. 1992년에 설립, 1996년 미국 K사향으로 프레임 캐리어를 공급하면서 본격적으로 하이엔드 백팩 사업을 개시했다. 하이엔드에 걸맞는 초경량∙고강도 알루미늄 제조 기술과 라미네이션 기술, 3D 패턴 기술과 인체공학적 봉제 기술을 보유하고 있다. 가방, 아웃도어 용품 등 다양한 분야에서 40여개 고객사를 확보하고 있다. OEM/ODM 외에도 유아용품(카시트), 반려동물(하네스) 등 4개 분야에서 자체 브랜드 사업도 영위하고 있다. 필리핀에 10개, 베트남에 1개 생산 사이트 보유하고 있다. 생산 Capa는 연 1.83억불이며, 현재 필리핀 3개 부지에 시설투자를 진행하고 있다. 2024년 예상 매출 비중은 등산용 팩 53.0%, 캐쥬얼 팩 25.7%, 아웃도어 용품 14.1%이다. 필리핀 메리트, 굉장하다: 아웃도어 가방은 제품마다 소재가 다양하고, 자동화가 어려워 수작업 의존도가 높으며, 정밀한 작업이 요구되는 공정의 개수도 많다. 인력 투입이 산출량을 결정하는 노동집약적 특성에 따라 인건비와 작업 숙련도가 수익성에 주요 요인으로 작용한다. 동사는 필리핀에 10개의 생산 사이트를 보유하고 있다. 필리핀은 인근 공산권 생산 국가와 달리 민주주의 체제이며, 영어 소통이 가능하다. 정상 가동 후 4년 간 법인세가 면제된다. 피라미드 인구 구조에 따라 노동 시장이 유연하며 노사분규로부터 비교적 자유롭다. 최근 미중 무역분쟁이 장기화되는 가운데 대중국 고율 관세, 중국의 인건비 증가로 인한 고객사의 탈중국화 수혜를 받고 있다. 일반특혜관세제도(GSP) 수혜국에 따른 관세 혜택도 가능하다. 동사 고객사의 약 80%가 북미 지역에 속하고 있어, 관세 절감으로 인한 수익성 강화 효과가 기대된다. 기술력, 생산 효율성, Capa 모두 갖췄다: 아웃도어 가방은 야외 활동을 목적으로 만들어지기 때문에 제품의 소재에 신경을 많이 쓰는 편이다. 일반적으로 내마모성, 인장강도, 인열강도 등 물성이 우수하고 염색 후 광택 및 심색성이 훌륭한 나일론 소재의 원단을 많이 사용한다. 또한 다양한 소재를 다루고 있어 소재별 보관, 가공, 코팅 방식에 대한 이해도가 중요하다. 특히 하이엔드 제품은 글로벌 브랜드 마다 규정되어 있는 엄격한 품질관리 기준이 존재한다. 동인기연은 상기 아웃도어 제품 제작에 필요한 기술 요건들을 모두 갖췄다. 생산 효율화 측면에서는, 셀(cell) 생산 방식을 적용하여 아이템 교체 소요시간을 획기적으로 줄여 다품종 소량생산 체제에 유리한 환경을 조성했다. 원부자재 가공부터 생산 공정까지 미드 스트림 수직계열화를 통해 안정적인 공급라인까지 확보한 상태이다. Capa 측면에서는, 현재 310억원 규모로 필리핀 내에 백팩, 러기지, 텀블러 공장을 증설하고 있다. 2026년까지 단계별로 공사가 진행될 예정이며, 완공 시 러기지∙백팩 관련 연 100만 피스 Capa가 추가된다. 2024년 반등, 2025년 추가 성장: 2024년 매출액 2,849억원(+27.3% YoY), 영업이익 403억원(+31.1% YoY)을 전망한다. 엔데믹 오버슈팅에 따른 조정기를 마치고 전 사업 부문에서 성장세가 확인될 전망이다. 미국 MZ 세대에서 초특급으로 유행 중인 C사향 배낭 매출이 전년에 이어 올해도 급증할 것으로 예상된다. 이외에도 A사, G사, B사 등 하이엔드 라인업의 PO 수준도 전년 대비 고르게 레벨업 된 것으로 파악된다. 올해부터 미국 3대 텐트 브랜드 중 2곳에 본격적으로 양산이 개시될 전망이고, 2025년에는 러기지, 2026년에는 텀블러 등 양산이 예정되어 있어 포트폴리오 다각화도 지속될 전망이다. 한편, 수익성 측면에서는 CAPEX에도 불구하고 필리핀 공장 가동률 반등에 따라 마진율도 전년 대비 소폭 상승할 전망이다.    |

* [블로그] 동인기연, 어서와 백팩은 처음이지 (2024.01.24)

https://m.blog.naver.com/pivotinve/223331870259

동인기연, 어서와 백팩은 처음이지

By. 홍익인간 #개요 1992년 12월 15일 설립됐으며, 20231년 11월 21일 코스닥 시장에 상장 했습니다. 초기...

blog.naver.com

* 글로벌 가방 산업의 국가대표 (feat. Cotopaxi) - 이베스트투자증권 (2024.01.23)

| 공모가 이하에서 투자할 수 있는 기회 동사는 1992년 설립된 아웃도어 팩 ODM 업체다. 40여개 글로벌 아웃도어 브랜드가 고객사이며, 북미 매출비중이 약 80%이다. 2023년 11월 공모가 3만원으로 KOSPI에 상장했으나, 동사 성장전략이 시장에서 크게 주목 받지 못해 현재주가는 공모가 이하에서 거래 중이다. 2024년은 주요 고객사 수주가 고성장 하면서 가동률 상승에 따른 영업 레버리지 효과가 기대되는 상황이기 때문에 공모가 이하인 현재주가는 투자매력도가 높은 상황으로 판단한다. 주요 고객사와 동반 성장 4Q23부터 동사 대부분의 고객사 오더가 과거 수준 이상으로 회복 중이고, 신규제품 수주로 가동률은 100% 수준까지 올라온 것으로 파악된다. 2024년은 매출 상위 글로벌 아웃도어 업체(코토팍시, 아크테릭스, 그레고리 등)를 중심으로 매출 고성장이 가능할 것으로 보인다. 글로벌 MZ 세대 중심으로 인지도가 높아진 코토팍시의 매출은 2021년 0.6억달러 → 2022년 1.1억달러 → 2023E 1.6억달러로 고성장 중이다. 2024년에는 본격적인 오프라인 출점과 글로벌 진출을 통해 2배의 매출 성장을 목표하고 있고, 현재 코토팍시 가방 ODM M/S 약 90%인 동인기연은 연매출 300억원 Capa의 코토팍시 전용 신공장 가동이 예정(3Q24) 되어 있다. 아크테릭스와 그레고리는 동사와 10년 이상의 협업관계를 유지하고 있는 브랜드이며, 동사의 두 고객사 하이테크 백팩 ODM M/S는 80% 이상이다. 아크테릭스 3Q23 누적 매출은 9.4억달러(+65% yoy)로 고성장 중이며, 아크테릭스의 중국 성장이 곧 동사 매출증가로 이어질 것으로 기대된다. 2024F PER 4배로 밸류에이션 매력 높은 상황 동인기연에 대해 투자의견 Buy, 목표주가 40,000원으로 커버리지를 개시한다. 목표주가는 2024년 예상 실적에 의류, 신발 생산업체 2024F PER 평균 7배를 적용하여 산출했다. 동사의 가방 ODM 사업은 의류, 신발 생산사업 대비 공정의 난이도와 진입장벽이 높아 영업이익률이 15% 내외로 고마진 사업이다. 이익 성장의 지속기간 측면에서 경기 보다는 주요 고객사의 매출성장 가능성이 중요한 산업이기에 코토팍시, 아크테릭스 등 아웃도어 업계에서 고성장하는 브랜드를 주요 고객사로 가진 동사의 안정적인 외형 및 이익 성장은 멀티플 프리미엄 요인이 될 수 있다고 판단한다  기업개요 동인기연은 1992년 설립된 아웃도어용 가방, 용품(텐트, 보냉백, 하네스 등) ODM 업체다. 코토팍시, 아크테릭스, 그레고리 등 40여개 글로벌 아웃도어 브랜드로부터 제작을 수주 받고 있으며, 필리핀에 10개, 베트남에 1개의 생산법인을 운영 중이다. 정인수 대표이사는 서울대학교 기계설계학과를 졸업하고 현대중공업에서 엔지니어로 근무하다 알루미늄 압출 기술을 바탕으로 동사를 창업했다. 보유 지분율은 66.9% 이다. 2023E 기준 사업부문별 매출비중은 아웃도어 ODM 92%, 카시트 7% 등이다. 아웃도어 ODM 카테고리는 전문가용/캐주얼 백, 하네스, 기타전문 용품 등이 있고, 북미 매출비중이 약 80%다. 2024년은 코토팍시와 아크테릭스, 그레고리 등의 수주가 고성장 하면서 가동률 상승에 따른 영업레버리지 효과가 기대되는 상황이다.   시장성장을 상회하는 매출 성장 중 2022년 기준 아웃도어 팩 시장규모는 약 159억달러(약 21조원)이며, 2020~2030F까지 CAGR +15% 성장이 기대되는 산업이다. 2022년부터 글로벌 리오프닝 환경이 조성되면서 아웃도어 팩 시장 수요가 성장(2021년 +31% yoy, 2022년 +44% yoy)했고, 동인기연은 시장 성장을 상회(2021년 +45% yoy, 2022년 +48% yoy)하는 성장률을 기록했다. 2023년은 물류 이슈(컨텐이너 부족, 운송비용 상승 등)와 브랜드사의 재고관리로 글로벌 아웃도어 가방 공장의 가동률이 평균 30~50% 하락했으나, 4Q23부터 동사 대부분의 고객사 오더가 과거 수준 이상으로 회복 중이고, 신규제품 수주(데이백, 골프백 등)로 가동률은 100% 수준까지 올라온 것으로 파악된다. 2024년은 매출 상위 글로벌 아웃도어 업체(코토팍시, 아크테릭스, 그레고리 등)를 중심으로 매출 고성장이 가능할 것으로 보인다.  주요 고객사와 동반 성장 코토팍시(Cotopaxi) 코토팍시는 2014년 미국 유타주에 설립된 아웃도어 브랜드 업체다. 지속가능 패션을 추구하고, 매출의 1% 이상을 지역 비영리 단체에 기부하며, 환경문제 인식 제고, 긍정적인 지역사회 변화를 기업의 미션으로 제시하고 있다. 어린시절을 라틴 아메리카의 다양한 지역에서 보낸 설립자 Davis Smith가 코토팍시(에콰도르에 위치한 활화산)에 영감을 받아 브랜드 이름을 명명했다. 동인기연은 고객사 코토팍시에 자투리 원단을 사용한 업사이클링 백팩을 만들어 제안했고, 시장에서는 친환경적이면서, 가방 마다 컬러 조합이 다르기 때문에 개성 있는 기능성 아웃도어 가방으로 인정받았다. 이에 따라, 글로벌 MZ세대 중심으로 인지도가 높아지면서 코토팍시의 매출은 2021년 0.6억달러 → 2022년 1.1억달러 → 2023E 1.6억달러로 고성장 중이다. 현재까지 누적 투자유치 금액은 약 8,000만달러이며, 주요 투자자는 Bain Capital, Greycroft 등이다. 현재 코토팍시 가방 ODM M/S 약 90%인 동사는 연매출 300억원 Capa의 코토팍시 전용 신공장 가동이 예정(3Q24)되어 있다.  그레고리(Gregory), 아크테릭스(Arcterys) 아웃도어 장비 산업은 북미(55%)와 유럽(20%)의 비중이 75%이며, 정통 아웃도어 브랜드 그레고리(미국, 1977년 설립, 아웃도어 팩 전문)와 아크테릭스(캐나다, 1989년 설립, 아웃도어)는 동연기연과 10년 이상의 협업관계를 유지하고 있다. 동사는 두 고객사 하이테크 백팩(소비자가격 60~70만원 수준) 제조량의 약 80% 이상을 점유하고 있다. 아크테릭스 브랜드를 소유한 아머스포츠(2019년 중국 안타 스포츠 그룹에 피인수)는 지난 1월 4일 미국 증시 상장을 위해 골드만삭스와 제이피모건 등을 상장주관사로 선정하고 IPO 신청을 완료했다. 3Q23 누적 기준 아크테릭스의 매출은 9.4억달러로 전년 동기대비 +65% 증가했으며, 투자설명회를 통해 중국 내 성장을 성장전략으로 제시한바 있어 아크테릭스의 중국 성장이 곧 동사 매출증가로 이어질 수 있을 것으로 보인다.  연결법인 웨이비(WAYB) 미국에서 고성장 중 웨이비(WAYB)는 2017년 출시한 제품명부터 브랜드 스토리까지 미국 시장에 맞춰 기획한 경량 카시트 브랜드다. 매출액 2021년 68억원(+79% yoy) → 2022년 122억원(+23% yoy) → 2023E 150억원(+33% yoy)으로 고성장 중이다. 상대적으로 높은 소비자 가격(380달러)에도 스포츠카, 비행기 기내에도 설치 가능하다는 마케팅 포인트로 매출 고성장이 이뤄지고 있다. 동인기연은 알루미늄을 자체 가공해 생산할 수 잇는 공장을 가지고 있어, 알루미늄 프레임을 아웃소싱 없이 가방과 카시트 제작에 사용하고 있다. 웨이비는 2022년 매출 100억원을 돌파하며, 영업흑자를 기록했다. 일평균 판매량이 코로나 이전 25개 수준에서, 리오프닝 이후 트레블 카시트로 주목받으면서 100개까지 늘었다. 판매채널도 직접판매하는 DTC 비중이 45%, 아마존 25%로 고마진 사업이다. 최근에는 노드스톰(Nordstom)의 제안으로 오프라인 채널 매출도 증가 추세다. 회사가 타겟하는 중장기 목표마진은 40% 이다.  실적 전망 및 밸류에이션 동인기연에 대해 투자의견 Buy, 목표주가 40,000원으로 커버리지를 개시한다. 목표주가는 2024년 예상 실적에 의류, 신발 생산 업체 2024F PER 평균 7배를 적용하여 산출했다. 동사의 가방 ODM 사업은 의류, 신발 생산 사업 대비 생산공정의 난이도와 진입장벽이 높아 영업이익률이 15% 내외로 고마진 사업이다. 또한, 화장품 ODM 회사와 비교해도 매출 성장률과 영업이익률 측면에서 높고, 이익 성장의 지속기간 측면에서 경기 보다는 주요 고객사의 매출성장 가능성이 중요한 산업이기에 코토팍시, 아크테릭스 등 아웃도어 업계에서 고성장하는 브랜드를 주요 고객사로 가진 동사의 안정적인 외형 및 이익 성장은 멀티플 프리미엄 요인이 될 수 있다고 판단한다. 현재는 보수적인 목표주가 산출을 위해 의류, 신발 생산 업체 평균 PER 7배를 적용하지만, 궁극적으로 의류, 신발 업체보다는 높고 화장품 ODM 평균 PER 14배 보다는 낮은 수준에서 적정PER이 형성될 것으로 예상한다.  |

* "동인기연 브랜드로 배낭계 에르메스 되겠다" (2024.01.22)

https://n.news.naver.com/article/newspaper/015/0004939804?date=20240123

| 정인수 대표 인터뷰 아크테릭스 등 유명 브랜드 ODM 팬데믹 이후 재도약…공장 풀가동 자체 브랜드로 해외 시장 공략 "첨단 봉제사업으로 승부걸 것"  평생 갈 동지로 여겼던 해외 파트너사들이 코로나19가 터지자 돌변했다. 어떤 고객은 대금을 제때 줄 수 없다고 통보했고, 원자재를 공급하던 업체는 자재값을 서둘러 주지 않으면 납품을 끊겠다고 으름장을 놨다. 정인수 동인기연 대표는 22일 한국경제신문과의 인터뷰에서 “코로나 팬데믹을 겪으며 피아 구분이 확실해졌다”며 “가격을 깎자고 속 썩이던 고객사를 정리한 덕분에 영업이익률이 훨씬 개선됐다”고 말했다. 유가증권시장 상장 중견기업 동인기연은 아크테릭스, 그레고리, 블랙다이아몬드 등 전 세계 내로라하는 아웃도어 브랜드 배낭을 제조업자개발생산(ODM) 방식으로 만든다. 불편한 업체와 거래를 끊었지만, 여전히 글로벌 고객사는 40여 개에 달한다. 인체공학에 기반해 가볍고 튼튼한 제품을 만들어내는 차별화된 기술력 때문이다. 이 회사가 생산하는 전문가용 등산배낭은 세계 시장 점유율이 45%에 달한다. 그 덕에 1000억원대였던 매출은 2022년 2505억원, 영업이익은 427억원으로 올라섰다. 지난해에는 경기 침체 여파로 잠시 숨 고르기에 들어가면서 매출 약 2200억원을 거둘 것으로 추정된다. 정 대표는 “코로나19 유행 때 막혔던 여파로 재고가 쌓여 있었는데 이제 다 소진했다”며 “지난해 10월부터 공장을 완전가동하고 있다”고 자신감을 내비쳤다. 서울대 기계설계학과 졸업 후 현대중공업에 다니던 정 대표는 어머니가 돌아가신 뒤 상경하라는 아버지 호출에 짐을 싸서 서울로 갔다. 이후 1992년 동인기연을 창업했다. 배낭에 들어가는 알루미늄 부품 생산으로 사업을 시작했다. 발품 팔아가며 해외 영업하던 중 ‘봉제를 해보지 않겠느냐’는 미국 켈티사의 요청에 영역을 넓혔다. 정 대표는 사업을 확장하면서 필리핀에 터를 잡았다. 현재 필리핀 공장 근로자만 1만 명에 이른다. 필리핀 공장에서 생산할 수 있는 배낭 물량은 연간 550만 개, 최대 3000억원의 매출을 기대할 수 있다. 정 대표는 2022년부터 새 도전에 나섰다. 자체 브랜드를 시장에 선보인 것. 하이엔드 아웃도어 브랜드 ‘인수스(Insooth)’, 캐주얼 백팩을 만드는 ‘디나이언트(Dinaient)’ 등이 대표적이다. 등산용품 외에도 유아·반려동물용품 시장까지 개척했다. 특히 가벼우면서 고강도인 유아용 카시트는 지난해 말 블랙프라이데이 때 미국에서 5600개 ‘완판’ 기록을 세웠다. 정 대표는 “코로나19 때 일부 파트너의 변심을 겪어보니 내 브랜드가 있어야겠다고 결심했다”고 강조했다. 정 대표는 인터뷰 내내 기술력에 대한 자부심을 나타냈다. 그는 “단 한 번도 품질과 타협해본 적 없다”며 “상품 일부가 문제가 있을 때 깎아서 공급할 수도 있겠지만 전체 다 회수해 새로 만들어서 보낸다”고 말했다. 또 “고강도 알루미늄을 생산하기 위해 부러뜨린 텐트폴만 1만 개에 달한다”고 덧붙였다. 반도체, 2차전지, 디스플레이 등의 산업만 우대하는 분위기에 대해선 아쉬움을 나타냈다. 정 대표는 “국내에선 봉제 회사라고 저평가하는 분위기가 있다”며 “에르메스와 루이비통도 봉제회사인 만큼 우리 사업도 미래 먹거리 중 하나로 인정받고 싶다”고 했다. |

* [블로그] 초저평가 신규주 <동인기연> (2024.01.07)

https://blog.naver.com/cyber_ranger/223315039306

초저평가 신규주 <동인기연 #1>

글로벌 아웃도어 브랜드의 하이엔드백 등을 ODM 생산하는 <동인기연> IPO시 제공한 IR북을 ...

blog.naver.com

* 동인기연, 비교불가 'ODM' 경쟁력…자체브랜드 '박차' (2023.11.01)

https://www.thebell.co.kr/free/content/ArticleView.asp?key=202310301022102520103319

| “하이엔드 제품이 무엇이라고 생각하시나요. 제가 생각하는 하이엔드는 가격을 마음대로 정할 수 있는 제품입니다. 우리가 기술력을 바탕으로 제품을 제안하면 하이엔드 브랜드는 가격에 대해 의문을 갖지 않습니다. 동인기연이 다른 ODM(제조업자개발생산) 기업보다 마진이 좋은 이유입니다.” 유가증권시장(코스피) 상장을 앞둔 아웃도어 용품 전문기업 동인기연 정인수 대표이사(사진)의 말이다. 그는 동인기연의 차별화된 경쟁력을 묻는 질문에 이같이 말했다. 아웃도어 용품 개발·생산에 있어 회사가 가진 전문성에 대한 자신감이 가득했다. 정 대표는 국내는 물론 세계를 통틀어 동인기연과 1:1로 비교할 수 있는 기업은 없다고 강조했다. 동인기연은 이번 기업공개(IPO)를 통해 그간 쌓아온 차별화된 경쟁력을 입증할 방침이다. 이와 함께 장단기 성장전략을 통해 ODM을 넘어 최고 품질의 브랜드를 제공하는 회사로 성장하는 초석을 놓겠다는 포부다. ◇ 하이엔드 브랜드와 장기 파트너십 비결은 동인기연은 아크테릭스, 그레고리 등 아웃도어 업계 최정상 브랜드의 가방을 만드는 ODM 회사로 잘 알려져 있다. 알루미늄 반제품을 직접 생산해 가공할 수 있는 핵심 기술력, 구조를 역제안하는 개발능력을 바탕으로 고객사들과 장기간 높은 수준의 파트너십을 이어가고 있다. 정 대표는 “30년을 함께 한 브랜드도 있고, 10년 이상 협업해온 브랜드도 다수”라고 강조했다. 현재 아크테릭스, 그레고리, 코토팍시 등의 브랜드가 내놓는 하이테크팩·일반팩의 80% 이상을 점유하고 있다. 전세계 암벽등반 하네스 시장에서 압도적인 점유율을 가진 블랙 다이아몬드의 하네스 제품을 전량 생산하고 있기도 하다. 고객사들과 끈끈한 파트너십을 오래 가져갈 수 있는 비결은 ‘실력’이다. 동인기연의 개발력과 알루미늄 가공 기술은 경쟁사가 따라오지 못한다는 게 정 대표의 설명이다. 그는 “하이엔드 아웃도어 용품은 소비자의 니즈에 맞춰야 하는 디테일한 요구사항이 많다”며 “특히 동인기연은 알루미늄 자체 생산·가공 기술을 기반으로 개발과 양산에 있어 타의 추종을 불허하는 경쟁력을 가지고 있다”고 자부했다. 동인기연은 알루미늄을 자체 가공해 생산할 수 있는 공장을 가지고 있어 알루미늄 프레임을 아웃소싱해야 하는 다른 의류 ODM회사와 차별화된다. 최근에는 고강도 알루미늄 생산 기술력을 바탕으로 DIA POLE이라는 이름의 폴대 브랜드를 론칭하기도 했다. 정 대표는 동인기연이 생산한 초고급 백팩의 디테일을 설명하며 “다른 ODM 기업에서 이정도의 제품을 만들려면 겨우 샘플을 하나 만들 순 있어도 이런 퀄리티로 양산하는 건 불가능하다”고 강조했다. 상당수 파트너 브랜드가 다른 ODM 회사와 협업을 시도했지만, 품질 등에 만족하지 못하고 다시 동인기연을 찾아왔다고 한다. 정 대표는 “바이어들이 동인기연이 제시하는 견적가가 높지만 소비자 클레임과 관리비 등을 고려한 최종비용은 오히려 낮다고 말한다”며 “그게 하이엔드 브랜드가 동인기연을 찾는 이유이고 장기간의 파트너십이 유지되는 비결”이라고 말했다. 정 대표가 강조하는 또 다른 강점은 개발 능력이다. 실제 글로벌 시장에서 동인기연이 유명세를 타게된 계기도 카멜백과의 협업이었다. 동인기연은 미국 카멜백에 3차원 형태의 하이드레이션 백(물을 넣어 빨대로 마실 수 있는 배낭) 구조를 제안했는데, 이 제품이 흥행하며 글로벌 배낭 시장에서 큰 주목을 받았다. 이후 카멜백으로부터 의뢰받은 미군용 배낭을 수년간 제작하며 회사의 외연도 크게 확장할 수 있었다. 최근에는 코토팍시(Cotopaxi) 브랜드와의 협업이 동인기연의 경쟁력을 잘 보여준다. 동인기연은 생산법인에서 남은 자투리 원단등을 사용하여 제품을 만드는 프로그램을 신설해서 코토팍시에 제안했다. 이를 받아들인 코토팍시의 백팩은 미국에서 선풍적인 인기를 끌었다. 코토팍시의 브랜드가 크게 성장했음은 물론, 동인기연과의 파트너십은 더 공고해졌다. 정 대표는 동인기연과 브랜드의 파트너십이 갑을 관계에 있지 않다고 강조했다. 고객사의 브랜드와 협업내용을 공개하지 못하는 통상적인 ODM 업체와 달리 동인기연이 공공연히 협업 내용을 밝힐 수 있는 건 이런 파트너십에서 기인한다. 그는 “동인기연은 경량화를 비롯해 기술적으로 제품을 개선시켜줄 수 있는 포인트를 고객에게 제시하고 새로운 아이템을 크리에이션(창조)해 브랜드와 함께 성장하는 선순환 구조를 구축하고 있다”며 “다른 ODM 기업과 비교할 수 없는 경쟁력이 여기서 기인한다고 자신한다”고 말했다. ◇ 일시적 실적 이슈는 이미 극복… 고성장 자신 정 대표는 동인기연의 성장가능성에 대해서도 자신감을 보였다. 동인기연은 지난 2022년 매출 2506억원을 기록하며 사상 최대실적을 기록했다. 영업이익도 427억원으로 사상 최대치를 달성했다. 영업이익률이 약 17%에 달한다. 코로나 시기 불확실성이 컸던 상황에서도 오히려 투자를 더 이어가 생산능력을 확충한 결과 전년 대비 큰 폭의 성장을 이룰 수 있었다. 정 대표는 “코로나로 위기가 있었지만 신뢰를 최우선으로 한 경영 방침으로 고객사·공급사와 관계를 더 돈독히 할 수 있었다”고 말했다. 다만 IPO를 목전에 둔 올 상반기에 매출이 1092억원으로 성장이 다소 주춤하는 모습을 보였다. 이는 물류 적체 해소에 따른 일시적인 재고 조정 때문이란 게 그의 설명이다. 2021~2022년 미국 항구의 하역인력 부족 등으로 바다에 떠있던 완제품들이 올 상반기에 한두달 사이에 입하됐고, 고객사들의 재고수량이 늘어나게 됐다. 이로 인해 생산량도 조정이 불가피 했다. 이는 동인기연 뿐 아니라 수출 중심 제조기업 대부분이 겪을 수밖에 없었던 일이다. 다만 이미 정상화가 이뤄지고 있기 때문에 내년부터는 다시 성장세를 기록하게 될 것이란 게 정 대표의 예상이다. 그는 “올해 10월에는 공장 가동률이 100%를 기록하고 있는 것으로 파악된다”며 “일시적인 이슈는 이미 끝났고 내년부터는 이전 수준의 성장을 이어갈 수 있을 것”이라고 자신했다. 대외적인 여건도 동인기연에 긍정적이다. 미국이 중국산 제품에 대해 관세를 높이며 생산라인의 탈중국화가 이뤄지고 있다. 필리핀에 공장을 가지고 있는 동인기연은 이런 상황에서 간접적인 수혜를 받을 수 있는 구조다. 정 대표는 “중국에서 생산되던 골프백 오더를 유치하는 등 수혜가 이어지고 있다”며 “필리핀의 임금상승률은 베트남 등 주요제조업 집중지보다 낮아 장기적으로 유리할 것으로 판단한다”고 말했다. ◇ 자체브랜드 사업 개화한다 동인기연은 성장을 가속화할 사업으로 자체 브랜드 사업도 육성하고 있다. 지난 2006년 아기용품 브랜드인 포브를 론칭했다. 아기띠와 카시트, 기저귀가방 등의 제품이 주력이다. 이번 공모로 모으는 자금 상당부분을 연구개발(R&D)을 비롯한 자체브랜드 사업에 투입할 방침이다. 최근에는 더 다양한 영역으로 자체브랜드 사업을 강화하고 있다. 아웃도어 브랜드 인수스(INSOOTH)를 시작으로 학생용가방 브랜드 디나이언트(DINAIENT), 애견용품 브랜드 젠틀우프(GENTLWUFF)도 론칭하며 브랜드 사업에 박차를 가하고 있다. 2020년까지만 하더라도 2.8%에 불과하던 자사브랜드의 매출비중은 지난해 말 5.6%로 두배로 늘어났다. 올해 상반기에는 OEM·ODM 사업의 매출 부진으로 비중이 7.5%까지 커졌다. 특히 주목할만한 성과는 미국에서 나타났다. 미국 법인이자 브랜드인 웨이비(WAYB)는 미국 시장에서 유아용 카시트 사업으로 빠른 성장을 기록 중이다. 미국 시장의 니즈를 분석해 내놓은 경량 카시트가 큰 인기를 끌고 있다. 정 대표는 “미국도로교통안전국(NHTSA)의 테스트를 모두 패스했고, 미국 시장에서 본격적인 성장이 이뤄지고 있다”고 강조했다. 웨이비는 지난해 처음으로 매출 100억원을 넘어서고 영업흑자로 전환했으며, 올해 상반기에도 매출이 늘어나는 모습을 보였다. 웨이비는 별도의 유통채널을 거치지 않고 홈페이지를 통해 직접판매(DTC)하는 비중이 높은데, 이 때문에 이익률도 높다는 게 그의 설명이다. 정 대표는 “직원들에게 항상 유니크함을 추구할 것을 강조해 왔다”며 “그간 우리가 개발해왔던 것들이 결실을 맺고 있으며, 새로운 영역에서의 기회가 지속적으로 보이고 있다”고 말했다. |

* 동인기연 IPO 간담회 후기 - 이베스트투자증권 (2023.11.06)

|

* 동인기연 IPO 기업설명회 (2023.11.06)

https://www.youtube.com/watch?v=NM7fLyAFtHs

* 상장 당시 투자설명서 (2023.11.08)

https://dart.fss.or.kr/dsaf001/main.do?rcpNo=20231108000362

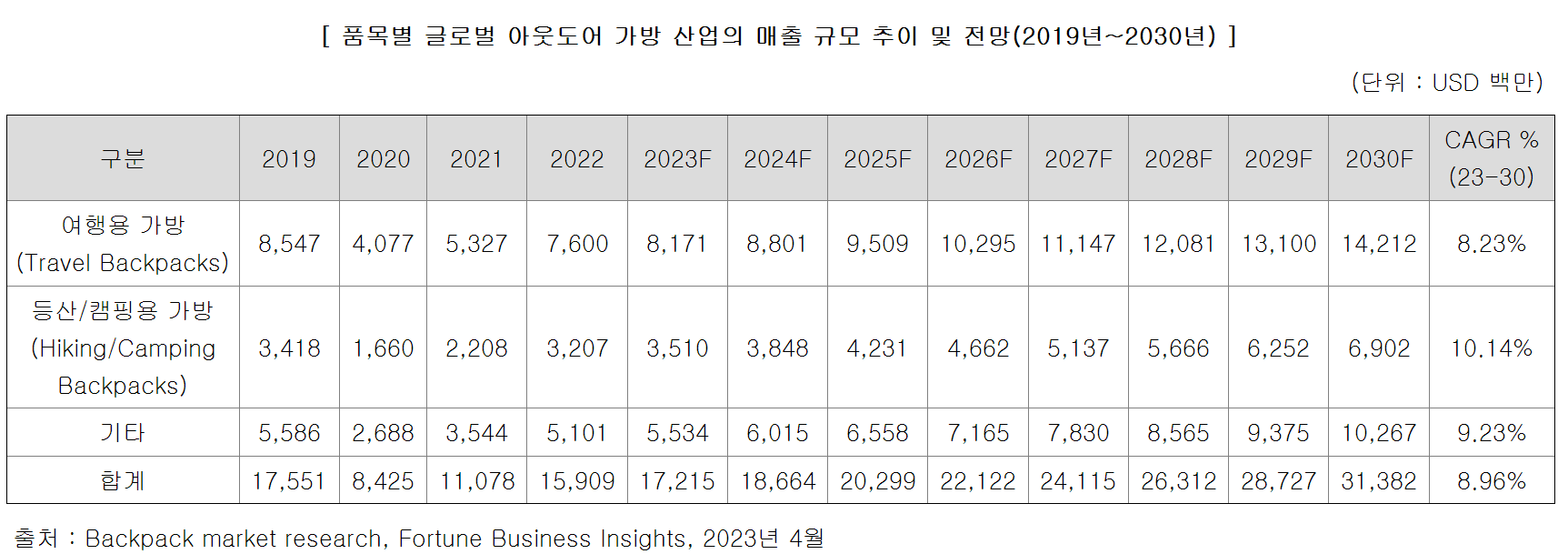

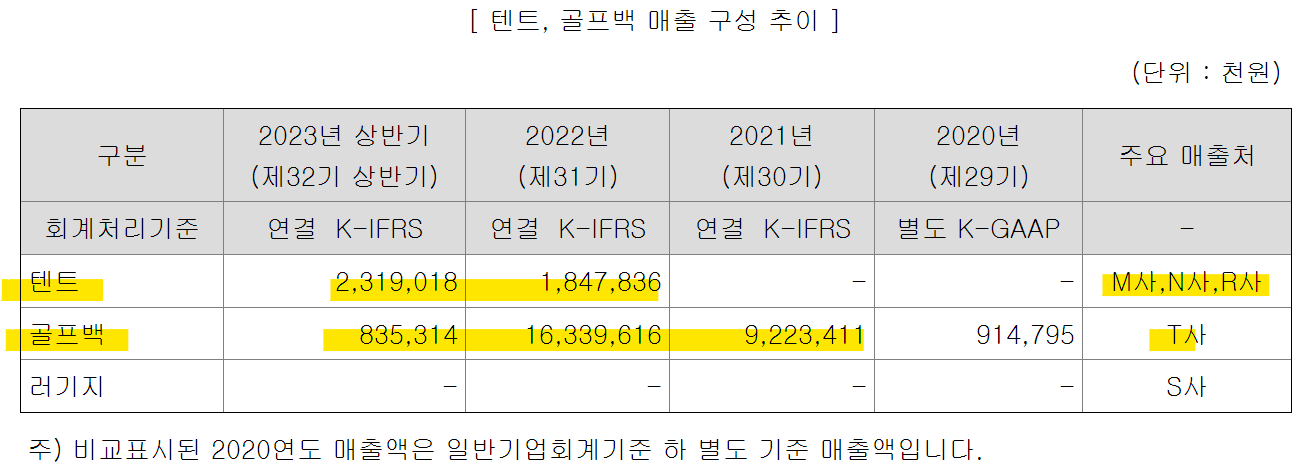

| II. 사업의 내용 1. 사업의 개요 당사는 연평균 약 60여개의 아웃도어 브랜드로부터 아웃도어용 배낭, 캐쥬얼 가방, 캠핑용품(텐트/보냉백 등), 골프가방, 하네스 등 다양한 제품군에 대한 제작을 수주하고 있으며, 글로벌 브랜드사의 요청사항에 맞추어 다품종 소량 생산으로 OEM/ODM 방식을 채택하고 있습니다. 당사는 약 30년간 생산법인을 운영하며 축적된 노하우와 숙련된 전문 제조인력의 유치로 안정적으로 제품을 고객에게 공급하고 있습니다. 1996년 필리핀에 첫 생산법인을 설립한 이래로 꾸준히 성장하여 증권신고서 제출일 현재 필리핀에 9개, 베트남에 1개의 생산법인을 운영하고 있습니다. 또한 총 약 1만 1천여 명의 현지 종업원을 고용하여 다양한 제조공정에 필요한 업무 현지화를 구축해 나가고 있습니다. 당사는 2006년 국내 유아용품 브랜드인 포브를 시작으로 자체브랜드 사업을 진행하고 있습니다. 주요 제품은 카시트, 아기띠, 기저귀 가방 등이며, 미국 시장 진출을 위해 2017년 미국 판매 법인 브랜드 웨이비를 설립하여 카시트를 판매 중입니다. 또한 2022년 국내 브랜드 3개(인수스, 젠틀우프, 디나이언트)를 추가로 출시하였습니다. 인수스는 아웃도어 전문 브랜드로서 등산 스틱, 백팩, 캠핑 체어 등을 판매, 젠틀우프는 애견 용품 브랜드로서 애견용 하네스, 산책용 리드줄, 목줄, 가방 등을 판매, 디나이언트는 학생 가방 전문 브랜드로서 학생용 가방 등을 판매 중입니다.   (2) 가격 변동 원인 당사의 제품은 섬유로 이루어진 가방과 알루미늄이 포함된 용품의 매출 비중이 높은 편입니다. 2020년 시작된 코로나-19 로 인해 원자재, 물류, 인건 비용이 크게 증가하며, 2021년 전체 아이템 평균 약 13%의 단가 인상을 이끌었습니다. 이에 브랜드들은 단가가 높았던 원자재를 변경하여 평균 단가를 낮추기 위한 노력을 하였지만, 2022년에도 이어진 높은 원자재 비용 상승으로 평균단가가 8% 추가로 인상되었습니다.   (3) 판매전략 (가) 아웃도어 가방 아웃도어 가방은 특출난 디자인 또는 기술력이 없는 브랜드의 경우 시장에서 빠르게 성장하기 어려운 특징이 있습니다. 또한 브랜드의 아이디어를 적용하여 실제 제품까지 완성시켜줄 수 있는 생산 공장도 한정적이기 때문에 일반 가방 산업 보다는 신규 브랜드가 적습니다. 때문에 당사는 기존 고객의 니즈를 충족시키기 위한 지속적인 신규 설비 투자, 신규 자재 소싱 등을 미리 준비하며 경쟁력을 잃지 않기 위해 노력하고 있습니다. (나) 캐쥬얼 가방 캐쥬얼 가방 사업은 진입장벽이 낮아 신규 브랜드가 쉽게 진입할 수 있습니다. 하지만 시장 진입이 쉬운만큼 경쟁 또한 심하기 때문에 낮은 이익률을 추구하는 브랜드들이 많습니다. 하지만 당사는 이러한 시장에서 프리미엄 브랜드, 유니크 디자인이 우수한 브랜드를 영업 대상으로 하고 있습니다. 프리미엄 제품군은 일반 브랜드 제품과 다르게 제품이 복잡하고 고급 자재를 사용하며 단가, 마진율이 일반 브랜드 제품에 비해 높게 형성되어 있습니다. 당사는 향후 신규 고객을 유치하기 위해 우븐 (원단) 제품라인 뿐만 아니라 합성피혁 (인조가죽)으로 제품군을 확대할 계획을 가지고 있으며, 현재 자재 연구를 진행하고 있습니다. (다) 아웃도어용품 1) 텐트 사업 텐트 사업은 최근 미중 갈등으로 인한 스킨 단가 증가와 알루미늄 프레임 공급 부족으로 인한 납기 지연등의 이유로 브랜드들이 많은 어려움을 겪고 있습니다. 당사는 아웃도어 가방 사업을 진행하며 높은 봉제 기술력을 확보하였고, 텐트 폴대용 알루미늄 (70 계열)제품 개발에 성공하며 텐트 시장에서 유일하게 스킨과 폴대를 동시에 생산 및 공급할 수 있는 기업입니다. 당사는 기존 경쟁사 대비 경쟁력 있는 가격과 빠른 납기 등의 강점을 가지고 있기 때문에 이를 토대로 공격적인 영업활동을 이어가고 있습니다. 게다가 당사의 기존 아웃도어 가방 브랜드들 중 텐트 사업을 진행하고 있는 브랜드들은 당사와 샘플 개발 및 테스트를 진행하며 당사와의 거래량을 늘릴 준비를 하고 있습니다. 2) 골프백 사업 골프백 시장은 소수의 메이져 골프 브랜드들이 압도적인 시장점유율을 보이고 있으며, 일부 프리미엄 브랜드만이 시장에서 선방하고 있습니다. 골프백은 재질과 디자인의 트렌드가 매우 빠르게 변하는 것이 특징이며, 코로나 이후늘어난 골프 수요로 글로벌 매출이 증가하는 특징을 보이고 있습니다.  다. 수주현황 당사는 연 단위의 수주 계약이 아닌 오더 수주 후 90일 내 납기 기준의 수주를 받고 있습니다. 90일 납기의 기준은 자재 조달 49일, 생산 준비 10일, 본 생산 31일의 기준으로 산정되었으며, 당사의 모든 바이어들로부터 동일한 조건으로 수주를 받고 있습니다. 따라서 현재 기준 3개월치 수주 현황만 파악이 가능하기에 본 건에 대해서는 해당 사항이 없습니다. 라. 시장여건 및 영업의 개황 등 (1) 산업의 개요 가방은 물건을 넣어 보관하고 이동하며 동시에 손을 자유롭게 사용할 수 있도록 하는 도구로서, 손으로 들고 다니는 것, 어깨에 메고 다니는 것, 바닥에 바퀴를 달아 끌고 다니는 것 등 그 용도에 따라 모양과 구조, 크기, 재질 등이 다양합니다. 당사가 영위하는 아웃도어 가방 산업은 주로 등으로 메는 형태의 제품이 많으며, 시장에서는 이를 백팩으로 칭하고 있습니다. 세부적으로는 하이킹/캠핑 백팩, 여행이나 일상생활상 이동용으로 이용되는 트래블 백팩, 라이딩/보딩 등 특정 스포츠군에서 사용되는 하이드레이션 백팩, 윈터 스포츠 백팩 등으로 구분할 수 있습니다. (2) 산업의 특성 아웃도어 가방산업은 패션 산업의 가방과는 달리 트렌드의 변화나 소비자 구매 성향,계절 등에 민감하게 반응하지 않는 경향이 있습니다. 다만, 제품 특성상 야외에서 긴 시간 사용하는 경우가 많아 섬유를 이용한 가방이 햇빛, 습기 등에 자주 노출되어 패션 가방에 비해 제품 노후화 및 교체 주기가 빠른 편입니다. 또한 아웃도어 배낭 중 하이킹/캠핑 백팩은 인체공학적 지식 및 다양한 첨단 기술이 포함된 제품이 많으며, 주로 다품종 소량 생산 위주로 이루어지기 때문에 금전적 투자와 오랜 시간 경험을 통해 얻을 수 있는 기술력이 기반 되어야 합니다. 또한 소재/부품 등 가방 제조를 위해 필요한 관련 산업에 대한 의존도가 높아 소재와 부품의 활발한 개발 및 공급이 이루어져야 원활한 제품 제조가 가능합니다. 따라서 소자본, 소규모 시설로도 생산이 가능한 중소 제조기업들 보다는 규모가 큰 중견기업들로 이루어져 있으며 대부분의 유명 아웃도어 브랜드는 아웃도어 용품을 전문으로 하는 봉제 공장과 개발 및 생산을 하고 있습니다. 또한 아웃도어 가방 산업은 경기 변동에 민감하게 반응하는 특징을 가지고 있습니다.가방 소비는 민간 소비 변화에 보다 탄력적으로 반응하며, 아웃도어 가방시장은 시즌이슈에 따른 경기 변동이 성장률에 큰 영향을 미칩니다. (3) 시장의 규모 및 전망 (가) 글로벌 시장 현황 2019년도에 약 180억 달러 규모를 기록하던 글로벌 아웃도어 가방 시장은 2020년 발생한 코로나-19로 인해 총 매출액이 60%까지 감소하였으나, 이후 2년간 매출을 회복하여 2023년에는 2019년의 수준으로 돌아왔습니다. [글로벌 아웃도어 가방 산업의 매출 규모]  또한 2022년에는 대부분의 국가에서 봉쇄를 완화하며 글로벌 아웃도어 가방의 공급이 빠르게 증가하였지만, 이를 운반할 선박 및 컨테이너 부족으로 물류 대란이 발생함에 따라 글로벌 아웃도어 가방 브랜드들의 선주문을 통한 재고 확보 흐름이 이어졌습니다. 이로 인해 글로벌 아웃도어 가방 생산량이 단기간에 큰 폭으로 증가하며 2019년 수준의 매출 규모를 회복할 수 있었으나, 지나친 선주문으로 인한 각 아웃도어 브랜드의 재고 관리 일환으로 2023년 상반기에는 회복세가 더딘 모습을 보였습니다. 하지만 최근 일부 대형 브랜드들이 재고를 적정수준까지 줄이는데 성공하여 이전 수준의 생산 주문을 하기 시작하였으며, 2023년 하반기 부터는 대부분의 브랜드들이 이전 수준의 주문량을 회복할 것으로 예상됩니다. (나) 글로벌 시장 전망 2030년까지 글로벌 아웃도어 가방 산업의 매출 전망은 다음과 같습니다. [글로벌 아웃도어 가방 산업의 매출 규모 추이 및 전망(2019년~2030년)  아웃도어 가방 중 가장 많은 성장을 보이는 카테고리는 하이킹/캠핑 백팩으로 향후 7년간 연 10.14% 가량의 성장을 보일 것으로 예상하고 있습니다.  (다) 주요 목표시장 당사의 목표시장은 글로벌 아웃도어 배낭 및 각종 아웃도어 캠핑용품 시장입니다. 아웃도어 배낭 산업은 글로벌 레저용품 시장의 일부로서, 글로벌 레저용품 시장은 다음과 같이 구분됩니다. 당사는 이 중 캠핑장비 시장, 그 중에서도 아웃도어 배낭 시장에 집중하여 사업을 전개하고 있으며, 텐트 및 캠핑용품의 개발 연구도 함께 진행하여 목표시장의 범위를 넓히는 것에 주력하고 있습니다.  아웃도어 배낭 산업은 캠핑과 등산을 포함한 야외활동을 즐기는 사람들을 위해 설계된 배낭을 말합니다. 이 시장은 일반 소비자뿐만 아니라 등산가, 캠핑업체, 야외용품 판매업체 등 다양한 주체들이 관심을 가지고 있는 분야입니다. 동 시장은 향후 지속적인 성장을 보일 것으로 전망되고 있으며, 최근 코로나-19 이후 보이는 전 세계적 라이프 스타일의 변화도 아웃도어 배낭 시장에 긍정적인 영향을 주고 있습니다. 현대인들의 건강과 웰빙에 대한 관심이 증가하면서 자연과 실외 활동을 더욱 중시하는 경향을 보이고, 이로 인해 캠핑, 등산, 트레킹 등의 야외 활동이 점점 더 인기를 끌고 있으며, 이와 관련된 아웃도어 배낭의 수요도 함께 증가하고 있습니다. 또한 소득 수준의 증가도 아웃도어 배낭 시장을 성장시키고 있습니다. 경제적인 안정과 소득 수준의 상승으로 인해 사람들은 여가 시간과 자금을 야외 활동에 투자할 수 있게 되었고, 과거에는 가격 중심, 질보다 양을 중시했던 소비 트렌드에서 현재는 가격이 비싸더라도 제품 자체의 성능과 디자인, 소비자 본인의 만족감 충족을 더 중시하는 방향으로 변화하였습니다. 이에 과거 대비 고가의 아웃도어 장비를 구매하고 사용하는 사람들이 늘어나면서 아웃도어 배낭 시장의 성장에도 영향을 주고 있습니다. (라) 회사의 경쟁우위 요소 1) 경쟁상황 및 시장점유율 추이 가방 OEM 산업은 노동집약적 산업으로 적은 자본으로도 생산이 가능하여 진입장벽이 낮습니다. 이로 인해 일반 중소기업부터 대기업까지 다수의 기업이 생산하고 있습니다. 그러나 당사가 생산하는 중가 이상의 제품은 높은 기술력이 필요하기 때문에 대부분 한국기업들이 생산하고 있으며, 시장 자료를 통해 당사가 자체로 산출한 시장점유율은 하기와 같이 2022년 기준 약 3.5% 수준으로 추정됩니다.  2) 회사의 경쟁우위 가) 안정적인 품질관리 아웃도어 가방은 야외 활동을 목적으로 만들어졌기 때문에 제품의 소재에 특히 신경을 많이 쓰는 것이 특징입니다. 일반적으로 내마모성, 인장강도, 인열강도 등 물성이 우수하고 염색 후 광택 및 심색성이 훌륭한 나일론 소재의 원단을 많이 사용하며, 나일론 소재 중 물리적 특성이 우수한 소재로 알려져 있는 A사의 코듀라 제품이 고가의 아웃도어 가방에 많이 사용되어 왔습니다. 최근에는 다이니마와 같은 특수 강성 소재와 로빅과 같은 경량형 강성 소재들도 등장하며 소재 선택의 폭이 넓어졌습니다. 생산업체에서는 다양한 소재를 사용하기 때문에 해당 소재를 보관하는 방법부터 가공하는 방식 모두가 품질에 영향을 미칠 수 있으며, 프리미엄 아웃도어 브랜드일수록 색상을 까다롭게 선택하고 코팅 등의 후가공 품질 검수를 신중하게 하기 때문에 각 글로벌 브랜드마다 규정되어 있는 엄격한 제품 품질관리 기준을 만족시키기 위해 안정적이고 숙련된 생산 능력이 필요합니다. 당사는 프리미엄 아웃도어 브랜드마다의 요구에 따라 각기 다른 기술력을 접목하여 제품을 출시하고 있으며, 이를 생산에 접목할 수 있는 기술은 아웃도어 가방 전문 기업의 고유 기술로 많은 브랜드의 선호를 받고 있습니다. 또한 자체적으로 생산제품 품질 관리 부서를 운영하여 각 브랜드마다 제시하는 까다로운 제품 품질 기준을 충족하고 있습니다. 이러한 제품 검수 및 품질 관리는 진행과정을 반복할수록 경험을 습득하여 당사의 기술력과 결합되어 하나의 생산 노하우로 탈바꿈하며. 이후 고객사에게 보다 높은 품질의 제품을 제공할 수 있습니다. 나) 우수한 제품 개발 기술 아웃도어 가방은 일상생활에서 사용 가능한 캐쥬얼 백팩 외에도 암벽이나 산악 등반 등 익스트림 스포츠에 이용되는 전문가용 고기능성 가방 또한 생산되고 있으며, 이러한 고기능성 가방은 높은 내구성, 다양한 환경 변화에 대응하여 사용자의 안전과 생존에 도움을 줄 수 있도록 고도의 기술력을 기반으로 설계되어야 합니다. 또한 급변하는 아웃도어 시장의 트렌드에 맞춰 각 브랜드에서는 시즌별 신제품 개발을 추구하며, 이는 다품종 소량 생산으로 이어져 유연하고 숙련된 노동력 투입이 중요합니다. 당사는 약 30년간 생산법인을 운영하며 축적된 노하우와 숙련된 전문 제조인력의 유치로 글로벌 브랜드사의 OEM/ODM 요구를 만족시키며 매출액 증가를 이루어 내고 있습니다. 아웃도어 제품에 적용되는 기술은 브랜드의 특성에 따라 다릅니다. 예를 들어 A브랜드사의 3D 패턴기술은 등판부터 어깨를 넘어 가슴까지 이루어진 형태를 본떠서 만드는 기술로, 패턴 기술뿐 아니라, 봉제 기술력도 뒷받침되어야 하기 때문에 전문 기술이 없이 생산할 경우 올바른 형태의 제품을 완성하기 어렵습니다. 또한 사람은 걸을 때마다 움직이는 어깨와 골반의 변화로 인해 가방이 좌우 또는 상하로 많이 흔들리며하중을 많이 가하게 되는데, 브랜드 B사의 오토캔트 기술은 이 때 어깨패드와 허리패드가 사용자의 움직임에 따라 함께 움직이며 가방 본체의 움직임과 이동 시 받게 되는 하중을 최소화하고, 장시간 사용에도 불편함을 덜 느낄 수 있도록 합니다.  아웃도어 제품 시장에서는 위에 언급한 기술 외에도 많은 기술들을 요하고 있으며, 최근에는 원단과 원단을 접착하여 제품의 강성을 높이고 깔끔한 표면을 만들 수 있는 라미네이션 기술을 접목한 브랜드가 늘어나고 있습니다. 하지만 라미네이션 기술은 제품에 사용되는 원단, 접착필름, 접착온도, 시간 등의 충분한 기술이 없으면 브랜드에서 원하는 품질을 만족시키기 어렵습니다.  아웃도어 시장에서 원하는 기술력을 확보하기 위해서는 생산기업의 대규모 기술투자가 필요한데, 최근에는 기업들이 기술투자를 하여 단기간에 얻어낼 수 있는 기술이 한정적이다 보니 투자를 망설이고 있습니다. 최근 미중 갈등으로 인해 중국의 생산량이 현저히 높았던 텐트, 고주파 접착 제품을 공급받던 브랜드들은 새로운 생산 업체를 찾고 있으며, 코로나-19로 인해 높아진 각국의 구호용 텐트 수요로 인해 텐트 폴대로 사용되는 고품질 알루미늄의 공급 부족으로 이어졌습니다. 당사는 텐트 생산업체 중 텐트용 알루미늄 폴과 텐트천을 모두 다룰 수 있어 많은 브랜드에서 개발 의뢰를 받고 있습니다. 다) 안정적인 생산설비와 인건비 아웃도어 가방은 제품마다 소재가 다양하며 자동화가 어려운 수작업이 많고, 제조 과정에서 정밀한 작업이 요구되는 공정의 개수가 많아 제조공정상 인력의 투입이 산출량을 결정하는 노동집약적 산업에 해당합니다. 이에 따라 제조인력의 숙련도와 인건비가 생산량과 수익성에 큰 영향을 미치고 있습니다. 더불어 원자재의 경우 고객사(브랜드) 가 지정한 것을 사용해야 하는 경우도 빈번하여 가방 제조업체가 실질적으로 비용을 통제할 수 있는 부분은 인건비가 가장 큰 비중을 차지합니다. 이러한 이유로 가방 제조업체들은 저렴한 인건비와 풍부한 노동력을 확보하기 위해 새로운 해외 생산처를 발굴하여 고객사의 요구 및 생산환경의 변화에 대응하고 있습니다. 과거 아웃도어 가방 시장은 저렴한 인건비와 물류가 용이하다는 장점 때문에 중국으로 이주한 기업들이 많았지만, 중국의 빠른 경제 성장과 함께 발생한 인건비 상승으로 인해 비용적 문제가 발생하며 안정적인 생산의 어려움을 겪던 기업들은 베트남으로 이주를 시작했습니다. 이후 원자재 공급업체들도 함께 베트남에 진출하며 물류의 이점으로 안정된 생산을 이어갈 수 있었습니다. 하지만 베트남은 최근 20년간 가파르게 상승한 인건비로 인해 생산기업의 영업이익 감소로 이어지는 결과를 가져오게 되었고, 현재는 다시 베트남을 떠나 인도네시아, 캄보디아 등으로 이전하는 사례가 많아지고 있습니다. 그러나 타 지역은 봉제 산업이 크게 발달되어 있지 않아 숙련된 패턴, 봉제 기술자를 찾기 어려운 실정이며 신규로 이전한 기업들은 많은 어려움을 겪으며 저조한 생산성을 보이기도 합니다.  반면 당사가 1996년 첫 생산법인 설립을 시작으로 자리잡게 된 필리핀은 초기에는 중국, 베트남 등에 비해 인건비가 높았으나 그 증가의 폭이 크지 않아 안정적인 비용 예측 및 생산시설 운영이 가능하였으며, 2023년 현재는 꾸준히 성장하여 필리핀에 9개, 베트남에 1개의 생산법인을 운영하고 있습니다. 당사는 총 약 1만 1천여 명의 현지 종업원을 고용하여 다양한 제조공정에 필요한 업무 현지화를 구축해 나가고 있으며, 타 국가 대비 저렴한 인건비로 제조공정의 효율화를 통한 수익성 향상에 힘쓰고 있습니다. 또한 베트남, 인도네시아, 캄보디아 등 타 국가에 생산기반을 둔 경우, 해당 지역의 현지 직원들은 모국어 이외의 언어를 자유롭게 사용하지 못하는 경우가 많아 대부분 북미/유럽에 위치한 글로벌 아웃도어 브랜드들과의 의사소통이나, 기술 전수/품질 관리 등을 원활히 하는 데에 어려움을 겪는 경우가 많습니다. 반면 당사가 위치한 필리핀은 기본적으로 필리핀어와 영어를 자유롭게 사용할 수 있어 주요 고객사와의 커뮤니케이션이 활발하게 이루어진다는 장점이 있습니다. 이러한 이유로 필리핀 지역 생산기반에 관심을 보이는 타 기업들도 있으나, 당국의 엄격한 노동시장 규정과 사업 영위를 위한 정부 규제를 해결하지 못해 경쟁사들이 쉽게 진입하기 어렵다는 특징이 있습니다. 최근에는 미중 무역전쟁의 장기화와 함께 대중국 고율 관세, 중국의 인건비 증가 등의 문제가 지속되며 기존에 중국에 생산공장을 두고 있던 여러 제조업체들이 중국을 벗어나 인도네시아, 베트남, 필리핀 등 동남아시아 시장으로 생산기지를 이전하려는 탈중국화 현상이 증가하고 있습니다. 당사는 1990년대에 이미 필리핀과 베트남에 진출하여 생산기지를 선점 구축하였고, 숙련도가 높은 현지의 제조인력과 축적된 기술력을 보유하고 있습니다. 이는 정밀한 기술과 높은 품질, 안정적인 납기를 원하는 글로벌 브랜드들의 요구사항을 충족시키기에 충분하며, 동남아시아 시장으로 생산기지를 이전하려는 타사에 비해 뛰어난 경쟁력을 보유하고 있습니다. 라) GSP 혜택 일반특혜관세제도(GSP: Generalized System of Preferences)는 개발도상국에 대한 개발원조(ODA: Official Development Assistance)의 하나로, 선진국이 개발도상국의 수출을 촉진하기 위해 그들의 특정 상품에 대해 관세를 감면하거나 면제하는 제도입니다. GSP는 개발도상국의 경제 발전을 촉진하고 국제 무역의 균형을 유지하는 데에 중요한 역할을 합니다. GSP는 1968년 UNCTAD(United Nations Conference on Trade and Development) 콘퍼런스에서 처음 제안되었고, 이후 1971년에 세계 무역 기구(WTO)에 의해 채택되었습니다. 세계 무역 기구의 모든 회원국은 이 GSP 원칙을 준수해야 하지만, 구체적인 세부 사항과 적용 방식은 각 회원국에 따라 달라집니다. 당사의 생산법인 대부분이 위치하고 있는 필리핀은 GSP혜택 수혜국으로 필리핀에서 GSP회원국(미국 GSP 수혜 아시아국가-필리핀, 인니, 캄보디아, 스리랑카, 태국 5개국)으로 제품 수출 시 무관세 혜택이 부여되며, 대표적으로는 미국이 있습니다. 당사와 계약관계인 글로벌 아웃도어 브랜드의 약 80%는 북미 지역에 속하여 관세 절감으로 인한 수익성 강화 효과를 기대할 수 있습니다. III. 투자위험요소 나. 아웃도어 가방 시장의 성장성 둔화 위험 당사의 주력사업은 아웃도어 가방 OEM/ODM 사업으로, 아웃도어 가방 OEM/ODM 매출이 전체 매출의 2022년 기준 72.1%, 2023년 상반기 기준 75.3%를 구성하고 있습니다. 따라서 당사의 매출은 아웃도어 가방 시장의 영향을 직접적으로 받습니다. 당사가 영위하는 아웃도어 가방 시장은 2023년 기준 172억달러 규모를 형성하고 있으며 2030년까지 연평균 8.96% 성장하여 2030년 314억달러 규모의 시장이 형성될 것으로 전망되고 있습니다. 그러나 당사가 취급하는 아웃도어 가방은 필수재가 아니기 때문에 경기 변동에 영향을 민감하게 받습니다. 특히 야외활동이 많을수록 수요가 증가하는데, COVID-19 상황에서는 야외활동이 위축된 것은 물론 경기위축, 공장 폐쇄 등의 영향으로 수요와 공급, 양쪽 측면 모두에서 부정적인 환경이 조성되었습니다. 이로인해 2020년 아웃도어 가방시장은 2019년 대비 52.0% 감소하였으며, 당사의 매출액도 2020년 115,102백만원으로 2019년 167,349백만원 대비 31.2% 감소하였습니다. 향후 COVID-19와 유사한 상황이 발생하거나, 글로벌 경기 위축 등으로 아웃도어 가방 수요가 감소할 경우 아웃도어 가방 시장의 성장은 둔화될 수 있으며, 이로 인해 당사의 매출액에 부정적인 영향을 미칠 수 있습니다. 당사는 아웃도어 가방 OEM/ODM 사업이 주력사업입니다. 당사 매출 중 아웃도어 가방 OEM 매출이 차지하는 비중은 2022년 기준 72.1%, 2023년 상반기 기준 75.3%입니다. 따라서 당사의 매출은 아웃도어 가방 시장의 영향을 직접적으로 받습니다.  아웃도어 가방 시장은 고기능성 제품인 등산용 가방(Hiking/Camping Backpacks)과 여행용 가방(Travel Backpacks), 기타 가방으로 구성되어 있습니다. Backpack market research, Fortune Business Insights에 따르면 아웃도어 가방은 2023년 기준 172억달러 규모를 형성하고 있으며 2030년까지 연평균 8.96% 성장하여 2030년 314억달러 규모의 시장이 형성될 것으로 전망되고 있습니다. 또한 당사가 주력으로 생산하고 있는 등산용 가방(Hiking/Camping Backpacks) 시장은 아웃도어 가방 중 가장 많은 성장을 보이는 카테고리로 추정되고 있으며, 2023년 기준 향후 7년간 연 10.14% 성장을 보여 2030년 69억달러의 시장이 될 것으로 전망되고 있습니다.  그러나 상기 추이를 살펴보면 2020년 COVID-19로 인해 아웃도어 가방 시장이 급격하게 감소한 것을 볼 수 있습니다. 당사가 취급하는 아웃도어 가방은 필수재가 아니기 때문에 경기 변동에 민감하게 반응합니다. 특히 야외활동이 많을수록 수요가 증가하는데, 당시 COVID-19 상황에서는 야외활동이 위축된 것은 물론 경기위축, 공장 폐쇄 등의 영향으로 수요와 공급, 양쪽 측면 모두에서 부정적인 환경이 조성되었습니다. 하기 당사의 매출 추이를 살펴보면 2020년 매출액은 2019년 대비 31.2% 감소한 것을 볼 수 있습니다. 2020년에는 COVID-19 사태로 공장가동이 일정기간(2020년 3월~5월) 멈추었고, 주요 매출처의 대규모 오더 취소 등이 발생하여 매출이 역성장하게 되었습니다.  다만 상기 2020년 아웃도어 가방 시장은 2019년 대비 52.0% 감소하였으나, 당사의 2020년 매출은 2019년 대비 31.2% 감소하여 매출액 감소율이 시장 대비 상대적으로 적었습니다. 또한 아웃도어 가방시장은 2023년에 비로소 2019년 수준으로 회복하는 것으로 전망되었으나, 당사는 2021년에 2019년 매출 수준을 회복하여 높은 성장세를 보였습니다. 또한 COVID-19라는 장기적인 특수한 시장환경에서도 아웃도어 가방 시장은 꾸준히 회복해 왔으며, 향후에는 등산인구, 캠핑인구, 여행인구 등의 성장과 함께 지속적으로 성장할 것으로 전망됩니다. 그럼에도 불구하고 향후 COVID-19와 유사한 상황이 발생하거나, 글로벌 경기 위축 등으로 아웃도어 가방 수요가 감소할 경우 아웃도어 가방 시장의 성장은 둔화될 수 있으며, 이로 인해 당사의 매출액에 부정적인 영향을 미칠 수 있습니다. 다. 아웃도어, 골프용품 시장의 성장성 둔화 위험 당사는 가방 OEM/ODM에 대한 의존도를 낮추고 매출의 성장성을 확보하고자 아웃도어 용품, 골프용품 등으로 품목을 다변화하고 있습니다. 이중 아웃도어 용품은 산악용 하네스/로프, 캠핑용품 등으로 당사는 B1사, R사, N사 등의 브랜드 제품을 생산하고 있습니다. 골프용품은 골프가방으로 T사에 납품하고 있습니다. 당사는 하이킹, 캠핑, 골프 등 실외 레저활동 인구의 증가로 인해 당사가 영위하는 아웃도어 용품/골프용품 시장은 장기적으로 성장할 것으로 기대하고 있습니다. 그러나 2020년, 2021년의 실외 레저활동의 인구가 COVID-19라는 실내활동의 제약이 있는 상황에서 증가하였기 때문에 포스트 코로나 시대에는 실외 레저활동 관련 시장이 침체될 수 있습니다. 또한 글로벌 경기 악화로 인하여 수요의 악화 및 공급의 제한이 발생하여 아웃도어 용품/골프용품 시장 성장에 한계가 발생할 수 있습니다. 이로인해 당사의 매출이 감소할 수 있으므로 투자자께서는 유의하시기 바랍니다. 당사는 가방 OEM/ODM에 대한 의존도를 낮추고 매출의 성장성을 확보하고자 아웃도어 용품, 골프용품 등으로 품목을 다변화하고 있습니다. 아웃도어 용품은 산악용 하네스/로프, 캠핑용품 등으로 당사는 B1사, R사, N사 등의 브랜드 제품을 생산하고 있습니다. 골프용품은 골프가방으로 T사에 납품하고 있습니다.  당사는 등산, 캠핑, 골프 등의 실외 여가활동 인구가 지속적으로 증가하고 있어 당사의 매출에 긍정적인 영향을 미칠 것으로 기대하고 있습니다. 하기 그래프는 미국의 하이킹(Hiking) 인구수 추이로 건강에 대한 관심 증가 등으로 지속적으로 증가하고 있는 것을 볼 수 있습니다. 특히 COVID-19로 인하여 실내 활동에 대한 제약이 커진 시기인 2020년에 하이킹 인구 수가 큰 폭으로 증가하였습니다.  미국의 캠핑시장 또한 2020년 급성장 후 2022년까지 감소하였으나, 2023년 이후에는 2027년까지 지속적으로 성장할 것으로 전망되고 있습니다.  특히 COVID-19 여파로 과거에는 캠핑을 하지 않았던 사람들이 새롭게 캠핑객이 되어가고 있는 추세입니다. 미국 최대의 민간 캠핑그라운드 관리 기업인 Kampground of America에서 발간한 2021년 북미 캠핑 보고서에 따르면, 2020년 북미 지역 전체 캠퍼 중 2020년 처음으로 캠핑을 시작한 비율은 21%로 매우 높았으며, 열성적인 캠핑객들도 과거보다 더 많이 캠핑에 참여한 것으로 드러났습니다. COVID-19를 겪으며 실내 여가 활동에 제약이 생기면서 타인과의 접점을 최소화하고 야외에서 레저를 즐길 수 있는 캠핑이 유일한 탈출구로 여겨졌기 때문이며, 캠핑객들의 인구는 추후에도 지속적으로 증가할 것으로 예상됩니다.  골프용품 시장 역시 골프인구 수 증가로 성장해왔습니다. 영국왕립골프협회(R&A)는 최근 '2023 R&A 글로벌 골프 참여 보고서(Global Golf Participation Report for 2023)'를 발표하고, 2016년 이후 골프 참여가 1000만명 늘었다고 밝혔습니다. 즉 미국, 멕시코 등을 제외하고 영국왕립골프협회(R&A)가 관할하는 영역에서 지난 2016년 2,958만명으로 집계된 필드 골프 인구가 COVID-19 시기 2020년 3,453만명으로 증가한 데 이어 2년만에 다시 15% 증가해 3,962만명으로 늘었다고 발표했습니다.  또한 미국골프재단(NGF) 조사 결과, 미국의 골프 참여 인구수 또한 증가하고 있는 것으로 나타났습니다. 미국골프재단(NGF)에 따르면 2021년 만 6세 이상 미국인 가운데 골프 인구는 3,750만명으로 전년 대비 60만명 증가했으며, 코스를 이용하는 골퍼수 또한 2021년 2,510만명으로 지속적으로 증가하고 있습니다.  상기와 같은 전세계적인 골프인구 수 증가에 따라 골프장비 및 골프의류 시장이 2021년까지 성장해 2021년 장비 및 의류 제품의 판매는 각각 114억 9천만 달러, 89억 6천만 달러를 기록하였습니다.  그러나 204억 5천만 달러로 정점을 찍었던 골프 장비 및 의류 시장은 2022년 전년 대비 2% 감소한 199억 6천만 달러를 기록하였습니다. 골프장비 및 골프의류 시장은 글로벌 시장의 지속적인 악재 속에 2022년 3분기 이후 하락국면으로 접어들었고 4분기에는 침체기에 접어들었습니다. 또한 당사의 골프용품 매출액은 2022년 163억원으로 성장하였으나, 2023년 상반기 8억원으로 급감하였습니다. 이는 이러한 시장환경의 영향과 더불어 당사 고객사의 재고조정으로 인한 일시적인 주문 감소에서 비롯되었습니다. 다만 당사는 골프장비의 최종소비자인 골프 인구 수의 증가로 인해 장기적으로 골프장비 시장은 성장할 것으로 기대하고 있습니다. 당사는 하이킹, 캠핑, 골프 등 실외 레저활동 인구의 증가로 인해 당사가 영위하는 아웃도어 용품/골프용품 시장은 장기적으로 성장할 것으로 기대하고 있습니다. 그러나 2020년, 2021년의 실외 레저활동의 인구가 COVID-19라는 실내활동의 제약이 있는 상황에서 증가하였기 때문에 포스트 코로나 시대에는 실외 레저활동 관련 시장이 침체될 수 있습니다. 또한 글로벌 경기 악화로 인하여 수요의 악화 및 공급의 제한이 발생하여 아웃도어 용품/골프용품 시장 성장에 한계가 발생할 수 있습니다. 이로 인해 당사의 매출이 감소할 수 있으므로 투자자께서는 유의하시기 바랍니다. 라. OEM/ODM 시장 불황 관련 위험 당사는 글로벌 프리미엄 아웃도어 브랜드 사의 가방, 용품 등을 OEM/ODM 생산, 판매하고 있습니다. 당사는 등산용 가방 OEM/ODM 제품을 주력으로 생산하고 있으며, 캐쥬얼 가방 OEM/ODM 제품으로 영역을 확대하고 있습니다. 또한 가방 OEM/ODM을 통해 품질력을 인정받은 기존 고객사를 중심으로 아웃도어 용품, 골프용품 OEM/ODM으로 가방 외 OEM/ODM 사업으로 확장하고 있습니다. 당사는 표준화된 품질관리 시스템을 통해 높은 품질의 제품을 적기에 납품함으로써 A사, B1사, C1사, G사, Y사 등과 장기간의 거래 관계를 구축해오고 있습니다. 그럼에도 불구하고 향후 급격한 시장의 트렌드 변화에 따른 OEM/ODM 산업의 불황 가능성을 배제할 수는 없으며, 고객사와의 오랜 협업 업력에도 불구하고 당사와 주요 고객사와의 거래관계가 악화될 가능성을 배제할 수는 없습니다.이러한 상황 발생 시 당사의 외형 매출 하락, OEM/ODM 사업의 마진율 하락 등 실적에 부정적인 요인들이 발생하며 당사의 사업성 및 영업 실적에 부정적인 영향을 미칠 수 있으므로 투자자분들께서는 이점 유의하시기 바랍니다. 당사는 글로벌 프리미엄 아웃도어 브랜드사의 가방 및 용품 등을 OEM/ODM 생산, 판매하고 있습니다. 당사는 등산용 가방 OEM/ODM 제품을 주력으로 생산하고 있으며, 캐쥬얼 가방 OEM/ODM 제품으로 영역을 확대하고 있습니다. 또한 가방 OEM/ODM을 통해 품질력을 인정받은 기존 고객사를 중심으로 아웃도어 용품, 골프용품 OEM/ODM으로 가방 외 OEM/ODM 사업도 확장하고 있습니다. OEM(Original Equipment Manufacturing)이란 주문자위탁생산을 지칭하는 약어로, 제조업체가 유통업체의 설계도에 따라 단순 하청생산을 하는 방식을 의미하며, ODM(Original Design Manufacturing)은 제조자 설계 생산을 지칭하는 약어로, OEM 방식에 더하여 제조업체가 디자인 개발 및 설계부터 생산까지 모두 주도하여 완성하는 방식을 의미합니다. ODM은 자체적으로 연구개발한 디자인 및 패턴 샘플을 승인 받아 생산하기 때문에 주문자의 상품 제조만 위탁받아 생산하는 OEM 대비 디자인 개발 부분의 부가가치를 창출할 수 있고, 로열티 수익을 얻을 수 있는 장점이 있습니다. OEM 생산 방식과 ODM 생산 방식의 차이는 다음과 같습니다.  OEM/ODM 방식을 통해 생산업체는 전문적으로 대량 생산에 전념하여 원자재 및 인건비에 대한 경쟁우위를 확보하고, 위탁업체는 제품 생산을 위한 설비 증설 및 생산인력 고용에 대한 투자 부담과 재고 관리 비용을 줄임으로써 제품 판매를 위한 브랜드 관리 및 유통에 전념할 수 있습니다. 따라서 당사와 같은 생산업체의 수익성 확보에 있어 가장 핵심적인 요소는 대량생산을 통한 인건비와 원가 경쟁력 확보, 그리고 위탁업체에 납품하는 제품 품질과 납품 기일의 일관성을 유지하여 지속적인 거래 관계를 구축하는 것입니다. 당사는 아웃도어 가방 및 용품을 OEM/ODM 방식으로 생산한 후 프리미엄 브랜드에 납품하여 수익을 창출합니다. 당사는 표준화된 품질관리 시스템을 통해 높은 품질의 제품을 적기에 납품함으로써 B1사, C1사, G사 등과 10년 이상의 장기간의 거래 관계를 구축해오고 있습니다. 또한, 인건비가 저렴한 해외 현지인 필리핀 및 베트남에 공장을 설립해 안정적인 생산체계를 구축하였으며, 이를 바탕으로 원활한 신규 제품/디자인의 연구개발을 진행하고 있으며, 이를 통해 타 경쟁사 대비 고단가 수주 경쟁력을 확보하고 있습니다. 그럼에도 불구하고 향후 급격한 시장의 트렌드 변화에 따른 OEM/ODM 산업의 불황 가능성을 배제할 수는 없으며, 고객사와의 오랜 협업 업력에도 불구하고 당사와 주요 고객사와의 거래관계가 악화될 가능성을 배제할 수는 없습니다. 이러한 상황 발생 시 당사의 외형 매출 하락, OEM/ODM 사업의 마진율 하락 등 실적에 부정적인 요인들이 발생하며 당사의 사업성 및 영업 실적에 부정적인 영향을 미칠 수 있으므로 투자자분들께서는 이점 유의하시기 바랍니다. 마. 글로벌 프리미엄 브랜드사 향 수주 감소 위험 당사의 주요 매출처는 A사, B1사, C1사, G사, Y사 등 글로벌 프리미엄 백팩 브랜드들입니다. 해당 회사들은 기 확보된 글로벌 시장점유율을 바탕으로 안정적인 매출을 유지하고 있습니다. 그러나 당사의 주요 매출처의 실적부진, 생산 및 판매전략 변화, 대중의 브랜드에 대한 인식 변화 등은 해당 매출처 브랜드들의 당사에 대한 수주량 감소로 연결될 수 있으며, 이 경우 당사의 사업성 및 영업실적에 부정적인 영향을 미칠 수 있으므로, 투자자분들께서는 이점 유의하시기를 바랍니다. 미국 아웃도어 잡지 Backpacker Magazine, Outside Magazine, Gear Junkie 그리고 대형 오프라인 유통점인 알이아이, 온라인 유통점인 BACKCOUNTRY.COM 등에서 선정한 글로벌 아웃도어 백팩 브랜드 TOP 10을 정리하면 노스페이스, 파타고니아, 오스프리, 도이터, 아크테릭스, 켈티, 그레고리, 알이아이, 마모트, 블랙다이아몬드로 선정할 수 있습니다. 이 중 당사에서 생산을 하고 있는 브랜드는 P사, A사, K사, G사, R사, B1사 총 6개입니다. TOP 10 외에도 F사, C1사, C2사, M사, Y사, E사 등 아웃도어 백팩 시장에서 큰 비중을 차지하고 있는 제품들 역시 당사에서 생산을 하고 있습니다. 당사의 주요 매출처는 A사, B1사, C1사, G사, Y사 등 글로벌 프리미엄 백팩 브랜드들로, 해당 회사들은 기 확보된 글로벌 시장점유율을 바탕으로 안정적인 매출을 유지하고 있으며, 당사의 기타 매출처도 해외 유명 브랜드로 구성되어 있습니다. 당사의 최근 3년간의 주요 매출처 현황은 다음과 같습니다.   당사와 같이 고객사의 주문(P/O)를 중심으로 영업을 전개하는 회사의 경우, 매출처(고객사)의 매출 방향성 수정 및 영업전략 등의 변동에 따라 주문 물량의 변동 가능성이 존재합니다. 일반적으로 아웃도어 가방 및 용품 산업은 변화에 민감하여 다양한 소비자의 니즈에 맞는 신규 디자인이 매 시즌 적용되며, 공임과 원부자재 총합 금액에 일정 마진율을 붙이는 업계의 특성에 따라 연도별로 주요제품 개당 단가의 변동이 존재합니다. 또한 당사는 매 시즌에 따른 오더를 고객사로부터 수령하여 제조 및 판매를 진행하고 있음에 따라 상기 언급된 수주 물량은 각 고객사별 재고정책에 따라 변동되어 당사 실적에 영향을 줄 수 있습니다. 이와 같이 고객사의 매출 방향성과 영업전략 등의 변동은 당사의 사업성과 직접적으로 연계되어 있으며, 증권신고서 제출 시점인 현재 동 고객사들의 영업전략에 대한 합리적인 추측은 불가능한 바, 투자자께서는 이점 유의하시기 바랍니다. 이와 같이 당사는 글로벌 주요 프리미엄 브랜드로부터 매 시즌에 따른 오더를 수령하여 제조 및 판매를 영위하고 있으며, 고객사에서 각 시즌 제품 판매 120일 전, 비교적 단기간으로 당사에 납품을 발주하기 때문에 장기간에 걸쳐 수주를 받아 생산하는 업종 대비 실적 변동 가능성이 높습니다. 따라서, 상기 언급된 주요 매출처의 실적 부진은 당사에 대한 수주량 감소로 연결될 수 있으며, 주요 매출처의 생산 및 판매 전략 변화는 당사의 오더 수령에 변동성을 초래할 수 있습니다. 또한 주요 고객사의 수익성 악화는 원가 하락 압박을 상승시키는 요인으로 작용할 수 있으며, 당사의 사업성 및 수익성에 부정적인 영향을 미칠 수 있으므로 투자자분들께서는 이점 유의하시기 바랍니다. 한편, 주요 매출처 브랜드사의 브랜드 인식 변화는 해당 브랜드 제품의 시장 내 점유율에 영향을 미칠 수 있으며, 이 또한 당사 오더 수령에 변동성을 초래할 수 있습니다. 이러한 사항들은 모두 당사의 사업성 및 영업실적에 부정적인 영향을 미칠 수 있는 요인들로, 투자자분들께서는 이점 유의하시기를 바랍니다. 바. OEM/ODM 경쟁요소 상실 위험 당사가 영위하는 가방 OEM/ODM 사업에 있어 필요한 경쟁력은 안정적인 품질관리 역량, 제품개발역량, 숙련된 생산 인력, 전문화된 생산기지, 원부자재 구매에서 최종수금까지의 자금운용 역량, 고객사가 요구하는 컴플라이언스(Compliance) 충족 능력 등이 있습니다. 따라서 당사가 품질관리역량, 제품개발역량, 원가, 재무건전성 등에서 해당 경쟁력을 상실하는 경우 바이어로부터의 오더 감소에 따라 당사의 영업성과와 수익성에 부정적 영향을 미칠 수 있습니다. 당사는 글로벌 브랜드와의 협력을 통해 제품을 개발하고 글로벌 브랜드로부터의 오더 접수와 함께 필요한 원부자재를 구매하여 해외 종속법인에서 제품을 생산하여 수출하고 있습니다. 당사가 영위하고 있는 OEM 사업에 있어 갖추어야 할 요소는 품질관리역량, 제품개발역량, 숙련된 생산 인력, 전문화된 생산기지, 원부자재 구매에서 최종수금까지의 자금운용 역량, 고객사가 요구하는 Compliance 충족 능력 등이 있습니다. 당사는 다음과 같이 해당 역량을 갖추고 있습니다.  즉 당사는 상기 언급한 OEM/ODM 경쟁요소를 갖추고자 국내 본사, 해외 종속회사 내 영업팀, 자재지원팀, 개발지원팀, 개발관리팀을 구성하여 전사적 영업, 개발 및 원가 관리를 수행하고 있으며, 필리핀, 베트남에 10개의 생산법인을 운영하여 안정적인 제품 생산력을 보유하고 있습니다. 하지만 이러한 당사의 경쟁력에도 불구하고 정치, 경제 환경의 불확실성으로 인해 본사 및 현지화 경영의 비효율성이나 불안요소가 발생할 경우 품질관리역량, 제품개발역량, 원가, 품질, 재무건전성 등에서 경쟁력을 상실할 수 있는 위험요소가 있습니다. 이 경우 고객사로부터의 오더 감소와 함께 수익성이 악화되는 등 당사의 영업성과와 수익성에 부정적 영향을 미칠 수 있습니다. 사. 경쟁심화에 따른 시장점유율 하락 위험 가방 OEM/ODM 산업은 적은 자본으로도 생산이 가능한 노동집약적 산업으로 진입장벽이 낮아 일반 중소기업부터 대기업까지 전세계에서 다수의 기업이 생산하고 있습니다. 그러나 당사가 생산하는 중가 이상의 제품은 다양한 기술력이 필요하기 때문에 진입장벽이 비교적 높은 편 입니다. 따라서 당사가 생산하는 중가 이상의 아웃도어 가방의 경우 한국 기업이 주로 생산하고 있으며, 시장자료를 통해 당사가 자체로 산출한 시장점유율은 2022년 기준 3.5% 수준으로 추정되고 있습니다. 당사는 품질관리, 제품개발역량 및 안정적 생산역량을 토대로 고객사와의 우호적인 관계를 유지하고 있습니다. 구체적으로 당사는 기존 고객의 니즈를 충족시키기 위해 지속적으로 신규 설비를 투자하고 있으며, 신규 자재 소싱 등을 미리 준비하며 경쟁력을 잃지 않기 위해 노력하고 있습니다. 그러나 당사의 이러한 노력에도 불구하고 아웃도어 가방 OEM/ODM 산업은 적은 자본으로도 생산이 가능한 노동집약적 산업으로 진입장벽이 낮으며 지속적인 경쟁 상황에 노출되어 있으며, 우수한 디자인 및 제품 개발 역량, 생산기술 및 품질관리 역량 등을 보유한 기업의 등장하거나, 타 경쟁사들이 점유율 확대를 위해 공격적 영업과 저가 정책 등을 실시할 경우, 당사의 수익성 및 영업 성과에 부정적인 영향을 끼칠 수 있습니다. 또한 당사와 당사의 주요 매출처 브랜드사와의 재계약이 원활히 성사되지 못할 경우 당사는 수익성 및 영업 성과에 부정적인 영향을 받을 수 있습니다. 가방 OEM/ODM 산업은 적은 자본으로도 생산이 가능한 노동집약적 산업으로 진입장벽이 낮아 일반 중소기업부터 대기업까지 전세계에서 다수의 기업이 생산하고 있습니다. 그러나 당사가 생산하는 중가 이상의 제품은 기술력이 필요하기 때문에 대부분 한국에서 생산하고 있으며, 공식적인 통계자료는 존재하지 않지만 당사를 포함한 주요 10개 기업이 시장의 약 30% 수준을 점유하고 있는 것으로 파악됩니다. 시장자료를 통해 당사가 자체로 산출한 시장점유율은 하기와 같이 2022년 기준 3.5% 수준으로 추정됩니다.  당사는 품질관리역량, 제품개발역량, 안정적 생산역량 등을 바탕으로 아웃도어 가방 시장의 프리미엄 브랜드로 구분되는 A사, G사, B1사를 비롯하여 B2사, Y사 등 60여개의 브랜드사와 지속적으로 거래하고 있습니다. 당사는 저임금의 풍부한 생산 인력을 보유한 필리핀, 베트남에 생산현지법인을 설립하고 비교적 저렴한 노동력을 활용하여 가방 등을 생산하고 있습니다. 지속적인 생산 시설 투자 실행 및 표준화된 회사 업무프로세스를 통해서 경쟁업체 대비 낮은 제품생산원가 및 높은 가격 경쟁력을 유지하고 있으며, 치열한 경쟁 상황에 대응하기 위해 지속적으로 노력하고 있습니다. 또한 당사는 신규 자재 소싱 등을 미리 준비하며 경쟁력을 잃지 않기 위한 노력을 확대하고 있습니다. 그러나 당사의 이러한 노력에도 불구하고 아웃도어 가방 OEM/ODM 산업은 적은 자본으로도 생산이 가능한 노동집약적 산업으로 진입장벽이 낮으며 지속적인 경쟁 상황에 노출되어 있으며, 우수한 디자인 및 제품 개발 역량, 생산기술 및 품질관리 역량 등을 보유한 기업이 등장하거나, 타 경쟁사들이 점유율 확대를 위해 공격적인 영업과 저가 정책 등을 실시할 경우, 당사의 수익성 및 영업 성과에 부정적인 영향을 끼칠 수 있습니다. 또한 당사와 당사의 주요 매출처 브랜드사와의 재계약이 원활히 성사되지 못할 경우 당사는 수익성 및 영업 성과에 부정적인 영향을 받을 수 있습니다. 아. 원재료 조달 관련 위험 당사는 다수의 원재료 공급처를 확보하고 있고 공급업체의 전문성을 검수하는 프로세스를 통해 원재료 수급 위험을 상당부분 회피하며 원재료 가격 상승 위험을 상당부분 낮출 수 있습니다. 다만, 원재료 공급업체의 공급 지연/불능이나 품질 검수 능력 부족 등의 문제가 발생할 리스크는 여전히 산재하고 있습니다. 따라서 당사가 타 공급 업체로부터 해당 원재료를 조달할 수 없는 상황이 발생할 경우 당사의 사업 및 영업 실적에 부정적인 영향을 미칠 수 있습니다. 당사의 주요 원재료는 원단류, 버클, 지퍼&슬라이더 등이 존재합니다. 당사는 하기와 같이 원단업체로부터 원단을 공급받고, 버클 등 다양한 부속품 생산업체로부터 기타 자재를 공급받아 생산하고 있습니다.  특히 당사의 경우 고객사로부터 개발 의뢰를 받아 제품을 개발하는 과정에서 고객사로부터 원단의 종류와 공급처가 정해지는 경우가 대부분입니다. 특수 기능이 적용되거나 고유한 디자인이 적용될 경우 고객사는 원단 공급선과 함께 원단을 개발하거나 원단 공급선에서 개발한 소재를 채용하기도 합니다. 또한 주요 원재료인 원단 및 메쉬 등의 경우 독과점의 정도가 높지 않아 원재료 수급 및 공급 안정성 관련 위험은 높지 않습니다.  다만 다양해지고 구체화된 고객의 요구 사항을 만족시키기 위해 다품종 소량 생산 체제를 추구함에 따라 매입해야 할 원자재의 종류가 많고 매입수량과 납기에 차이가 있습니다. 원재료 매입처 또한 주요 6개국 내 370개의 공급선에 발주를 하고 있어 효율적인 자원관리가 필수적입니다. 따라서 당사는 다품종 소량 생산 체제 아래 안정적인 자원 조달을 위해 자재소요계획 시스템을 도입하여 자재를 조달하고 있습니다. 자재소요계획 시스템은 제품의 생산수량과 일정을 토대로 그 제품생산에 필요한 원자재의 소요량과 소요시기를 역산해서 자재조달계획을 수립하여 효율적인 매입관리를 모색하는 시스템입니다. 즉 확정된 매출계획을 리드타임으로 역산하여 생산스케쥴에 맞게 원부자재 발주를 하게 되는데, 당사의 생산지가 필리핀과 베트남에 있고, 원부자재의 조달지는 한국을 비롯한 중국, 대만 등 동남아에서 소싱을 하기 때문에, 원부자재 공급선으로부터 납품 120일 전에 주문이 발생하고 수량이 확정됩니다. 또한 다수의 원재료 공급업체는 고객사 지정 업체로 고객사가 직접 단가까지 결정하고 있으며, 해당 업체의 생산 능력과 단가 경쟁력 여부에 대해 당사가 고객사와 직접 상의하고 있습니다. 당사가 직접적으로 선정할 수 있는 업체에 대해서도 해당 업체의 전문성과 생산능력, 단가경쟁력을 가장 우선적으로 고려하는 등 제품 품질의 일관성을 유지하기 위한 시스템을 확보하고 있습니다. 당사의 경우 다수의 원재료 공급처를 확보하고 있고 공급업체의 전문성을 검수하는 프로세스를 통해 원재료 수급 위험을 상당부분 회피할 수 있습니다. 이에 더해, 한 공급 업체로부터 공급 지연/불능 등의 문제가 발생 시에도 대체 공급처를 찾거나, 고객과 협의를 통한 제품 사양의 조정으로 고객의 요구를 충족시키는 것이 가능합니다. 그러나 공급 업체에서 원재료의 공급을 계속할 수 없을 경우 또는 품질이 당사의 기준에 미달하는 일이 발생할 경우에는, 대체 공급처를 찾거나 적시에 같은 수량의 동급 품질 재료의 공급이 가능할지 여부는 불확실합니다. 이에 따라, 원재료의 공급에 차질이 발생하였을 때 당사가 대체 공급 업체를 찾을 수 없는 경우 납기 내 생산에 차질이 발생함으로써 당사의 사업 및 영업 성과에 부정적인 영향을 미칠 수 있습니다. 또한 원재료 공급업체의 품질이 지속적으로 당사의 기준에 미달한다면, 당사가 OEM/ODM 방식으로 제조하는 제품의 품질이 하락하여 당사의 시장 내 지위에 부정적인 영향을 끼칠 수 있으므로 투자자분들께서는 이점 유의하시기를 바랍니다. 자. 주요 원재료 가격 변동 위험 당사가 생산하는 가방의 주요 원재료는 원단류이며, 원단류는 대부분 나일론과 폴리에스터가 사용되고 있습니다. 당사의 경우 대부분 고객사로부터 원단과 주요 부자재의 종류와 가격이 확정되어 당사의 납품가격에 반영되고 있어 원부자재의 변동에 따라 수익성에 미치는 영향이 크지 않습니다. 다만, 원단에 사용되는 원료 등의 가격이 급격하게 상승하는 등의 원인으로 원자재의 가격이 급격하게 상승할 경우 바이어는 당사의 생산원가에 가격 상승분을 부담시킬 가능성이 있으며 이 경우 당사의 수익성에 부정적 영향을 미칠 수 있습니다. 아웃도어 가방은 나일론과 폴리에스터 원단을 사용하여 생산합니다. 일반적으로 내마모성, 인장강도, 인열강도 등의 물성이 우수하고 염색 후 광택이 탁월한 나일론소재의 원단이 고가의 아웃도어용 백팩에 주로 사용됩니다. 당사의 주력 상품은 고가의 아웃도어용 백팩이기 때문에 나일론 원단을 주로 사용합니다. 폴리에스터 원단은 주로 가방의 안감에 사용됩니다. 나일론은 석유에서 얻어지는 카프로락탐을 원료로 하기 때문에 카프로락탐 가격에 영향을 받습니다. 폴리에스터 원단은 고순도의 테레프탈산과 모노에틸렌글리콜을 주원료로 사용합니다. 당사는 당사의 가격구조에 영향을 끼치는 원단은 나일론이기 때문에 카프로락탐 가격을 주시하고 있습니다. 국내 카프로락탐 가격은 중국과 대만에서 제조하는 카프로락탐 가격에 수렴하며, 중국 카프로락탐 가격 추이는 다음과 같습니다.  상기와 같은 가격 변동 추이에도 불구하고 당사는 안정적인 가격으로 원재료를 조달 받고 있습니다. 원단 가격 구조상 원료인 카프로락탐이 가격의 약 20%로 비중이 작기 때문에 카프로락탐 가격이 유동적이어도 원단 가격에 영향을 적게 미쳐 안정적인 가격으로 원단을 조달 받고 있습니다. 또한 원단업체와 당사는 고객사와 정해진 견적 판가 등을 고려하여 연간 매입단가를 고정하여 계약을 체결하기 때문에 원재료 가격 변동으로 인한 수익성 악화 위험은 적은 편 입니다. 당사의 주요 원재료의 가격변동 추이는 하기와 같습니다.  상기 원재료 가격변동추이를 살펴보면 품목마다 상이하나, 대체적으로 최근 3년간 원재료 가격이 상승한 것으로 볼 수 있습니다. 최근 3년간 각 원자재별 가격 상승 추세와 그 원인을 분석해 보았을 때, 그 상승요인은 각 원자재별 요인이라기보다 COVID-19라는 외부 충격이 주요 원인으로 판단됩니다. 지난 3년간 COVID-19로 인하여전세계적으로 에너지 가격, 인건비 등이 상승하였으며, 해상운송료 또한 증가하였습니다. 동 원인 이외에 환율 변동 등이 원화 기준 매입가격에 영향을 미친 것으로 분석됩니다.  하지만, 당사의 경우 연간 판매단가 결정시 고객사로부터 원단의 종류와 가격이 확정되는 특성이 있습니다. 따라서, 대부분의 원부자재의 가격 변동분은 당사가 고객사에 공급하는 판매가격에 반영되고 있으며, 이로 인해 원자재의 가격 변동이 당사의 수익성에는 미치는 영향이 크지 않습니다. 다만, 원단에 사용되는 원료 등의 가격이 급격하게 상승하는 등의 원인으로 원자재의 가격이 급격하게 상승할 경우 고객사는 당사의 생산원가에 가격 상승분을 부담시킬 가능성이 있으며 이 경우 당사의 수익성에 부정적 영향을 미칠 수 있습니다. 차. 인건비 관련 위험 가방 제조업의 노동집약적 특성 상, 당사는 인건비가 매출원가의 29% 수준을 차지하며높은 비중을 차지하고 있습니다. 이에 당사는 인건비가 저렴한 필리핀, 베트남에 공장을 설립하여 운영하는 등 인건비 및 원가를 절감하기 위한 노력을 지속하고 있으나 당사의 공장이 소재한 필리핀, 베트남의 인건비 또한 해마다 상승을 지속하고 있습니다. 이와 같이 해당 국가의 인건비가 계속해서 상승할 경우, 매출 중 매출원가가 차지하는 비중이 상승하여 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. 또한 인건비 상승 분을 전가하기 위해 제품 가격을 인상할 경우 당사 생산 제품의 가격경쟁력에 부정적인 영향을 미칠 수 있습니다. 가방 OEM/ODM 제조업의 노동집약적 특성 상, 당사는 인건비가 매출원가의 약 25~30%를 차지하며, 매출원가 중 높은 비중을 차지하고 있습니다. 이에 따라 값싼 노동력의 확보를 통해 인건비를 최소화하는 것이 원가 절감 및 수익성을 확보하는데 있어 중요한 요소 중 하나입니다.  당사는 국내에 비해 인건비가 상대적으로 저렴한 해외에 종속법인 및 공장을 설립하는 해외직접투자방식을 통해 인건비 지출을 최소화하고 있습니다. 당사의 해외 현지 생산공장은 필리핀, 베트남에 위치하고 있고 세부 현황은 다음과 같습니다.  2023년 월 최저임금의 경우 필리핀 288천원, 베트남 261천원으로 한국 1,539천원에 비해 매우 낮은 수준입니다.(서울외국환중개 2023년 반기말 환율 1PHP=23.68KRW, 100VND=5.57KRW, 일 8시간, 월 20일 적용) 따라서 OEM/ODM 산업의 매출원가에서 높은 비중을 차지하는 인건비 측면에서 필리핀, 베트남이 한국과 대비하여 원가 절감 차원에서 경쟁력을 가지고 있음을 알 수 있습니다. 특히 필리핀의 경우 일당으로 임금이 계산되며, 태풍등 재해 뿐만아니라 주문 감소나 자재의 조달 문제 등으로 생산이 어려울시 필리핀은 강제휴가(Forced Leave)를 사용하게 할 수 있어 현지공장 인력의 탄력적인 운용이 가능한 이점이 있습니다. 한 예로, COVID-19 사태에 공장이 락다운 되었을 때에도 조업 인력의 수를 조절하여 위기를 극복할 수 있었습니다. 당사의 해외 현지공장이 위치하고 있는 필리핀, 베트남의 임금 수준에 대한 세부 현황은 다음과 같습니다.  이와 같이 당사는 인건비가 저렴한 필리핀, 베트남에 공장을 설립하여 운영하는 등 인건비 및 원가를 절감하기 위한 노력을 지속하고 있으나 당사의 공장이 소재한 필리핀, 베트남의 인건비 또한 해마다 상승을 지속하고 있습니다. 이와 같이 해당 국가의 인건비가 계속해서 상승할 경우, 매출 중 매출원가가 차지하는 비중이 상승하여 당사의 수익성에 부정적인 영향을 미칠 수 있으며, 당사의 생산 전략에 변경이 존재할 수 있습니다. 또한 인건비 상승 분을 전가하기 위해 제품 가격을 인상할 경우 당사 생산 제품의 가격경쟁력에 부정적인 영향을 미칠 수 있습니다. 카. 해외 생산 관련 위험 당사는 필리핀, 베트남에 해외생산법인을 두고 해외 생산을 진행하고 있으며 이를 통해 비용 효율을 달성하였으나, 국내 직접 생산 대비 다양한 리스크에 노출될 가능성이 존재합니다. 해외 공장에서 경쟁기업으로 기술유출 위험 또는 해외 정부 및 여론과의 마찰 가능성도 있습니다. 당사는 1996년 필리핀 진출 이후 25년 이상 해외 현지 생산공장을 설립하여 운영해온 경험을 보유하고 있으며, 국내 본사에서 자회사 관리규정을 운영하며, SAP ERP를 활용한 전사적 생산관리 시스템을 구축하고 있습니다. 또한, 현지 법규 관련 교육 프로그램 운영과 인력별 기술 공유 단계 차별화를 통해 해외 법률 위반 리스크 및 기술유출 리스크를 관리하고 있기에 상기한 위험 발생할 가능성은 낮다고 판단됩니다. 그럼에도 불구하고 상기 위험 또는 당사가 예상하지 못하는 해외 생산 관련 위험 발생 시 당사의 해외 생산이 차질을 받을 수 있으며, 이는 당사의 영업실적 및 수익성에 부정적인 영향을 미칠 수 있습니다. 당사는 필리핀, 베트남에 해외생산법인을 두고 고객사들로부터 오더를 수주한 물량에 대해 100% 해외 생산을 진행하고 있습니다. 해외생산법인으로부터 외주생산을 하는 주된 이유는 생산비용 절감 및 효율화의 목적으로, 구체적으로는 인건비 절감과, 개발도상국의 수출확대 및 공업화 촉진을 위해 선진국이 개발도상국으로부터 수입하는 공산품의 제품 및 반제품에 대해 무관세 또는 저율의 관세를 부여하는 일반특혜관세제도(GSP)로 부터의 수혜를 입기 위함에 기인합니다. 당사는 해외 생산을 통하여 비용 효율을 달성하였으나, 국내 직접 생산 대비 다양한 리스크에 노출될 가능성이 존재합니다. 리스크 유형 구분은 아래와 같습니다: 해외생산이 무리하게 확대됨에 따라 국내수준의 품질관리 능력이 제대로 발휘되지 못할 가능성이 존재합니다. 특히 단기간의 집중적인 해외생산 확대와 극한의 원가절감을 동시에 추구할 경우 품질관리의 실패 확률이 상승하게 됩니다. 본사와 물리적, 문화적, 언어적 거리가 존재하는 해외공장은 숙련된 인력의 발굴, 육성 등 본사의 품질관리시스템 이식이 어려울 수 있습니다. 해외공장 운영을 위해 핵심기술을 이전할 경우, 현지 경쟁업체로의 기술유출 리스크가 증가할 수 있습니다. 본사에 비해 인력관리가 어려운 해외공장의 경우 현지 직원의 전직에 의한 기술유출 위험에 노출되며, 해외공장의 장비 보수, 제작 등을 의뢰받은 현지기업이 관련 노하우를 경쟁기업에 제공하는 사례도 발생할 가능성이 있습니다. 해외 생산공장이나 원재료공급기업이 환경 기준 준수나 노동조건 관리에 소홀할 경우 비난 여론이나 정부와의 마찰이 발생할 우려가 있습니다. 또한, 현지 생산국가의 환경 및 노동 규제가 엄격하지 않더라도 판매국가의 규제 수준에 미달할 경우 분쟁발생 가능성이 존재합니다. 당사는 1996년 필리핀 진출 이후 25년 이상 해외 현지 생산공장을 설립하여 운영해온 경험을 보유하고 있으며, 국내 본사에서 자회사 관리규정을 운영하며, SAP ERP를 활용한 전사적 생산관리 시스템을 구축하고 있습니다. 또한, 현지 법규 관련 교육 프로그램 운영과 인력별 기술 공유 단계 차별화를 통해 해외 법률 위반 리스크 및 기술유출 리스크를 관리하고 있기에 상기한 위험 발생할 가능성은 낮다고 판단됩니다. 그럼에도 불구하고 상기 위험 사항 또는 당사가 예상하지 못하는 해외 생산 관련 위험 발생 시 당사의 해외 생산이 차질을 받을 수 있으며, 이는 당사의 영업실적 및 수익성에 부정적인 영향을 미칠 수 있으므로 투자자분들께서는 유의하시기 바랍니다. 파. 노사관계 악화 위험 당사가 영위하는 가방 OEM/ODM 산업은 노동집약적 산업으로 인력의 의존도가 높은 특성이 있습니다. 따라서 당사는 인건비가 저렴한 필리핀, 베트남에 생산법인을 운영하고 있습니다. 필리핀은 다른 동남아시아 국가들과 달리 엄격한 노동시장 규정을 갖고 있으며, 필리핀 헌법 및 노동법상 노동자 우선 위주의 사건 해결 및 분쟁조정과 그에 따른 법원의 최종판결들이 많아 우호적인 노사관계가 중요합니다. 당사의 종속회사는 다수의 노사 관련 소송을 제기받은 바 있으며, 신고서제출일 현재 16건의 소송이 진행 중에 있습니다. 해당 소송으로 인한 재무적 손실은 크지 않을 것으로 판단되나, 추가로 필리핀, 베트남 법인에서 근로자의 소송이 제기되거나 기타 노사 문제가 발생할 경우, 제품 생산을 할 수 없어 막대한 매출손실, 조업도손실로 이어질 수 있습니다. 또한 노동환경 또한 ESG의 주요 측정항목으로 고객사의 내부 컴플라이언스(Compliance) 기준 미충족으로 거래가 중단되어 매출이 감소할 수 있습니다. 투자자께서는 이 점 유의하여 주시기 바랍니다. 당사가 영위하는 가방 OEM/ODM 산업은 노동집약적 산업으로 인력의 의존도가 높은 특성이 있습니다. 아웃도어 가방 시장에서 글로벌 브랜드는 시장규모가 큰 선진국 중심으로, 생산은 인건비가 저렴한 동남아시아 등에 편중되는 등 글로벌 국제적 분업화가 심화되고 있습니다. 지역적으로 보면, 아시아 중심으로 생산국가가 편중되어 있으며 아시아에서도 인건비의 증가에 따라 인건비가 저렴한 동남아시아 중심으로 이동이 심화되고 있습니다. 2010년 이후 중국에서는 급격한 인건비 상승으로 인하여 동남아시아로의 생산기지 이전 등 탈중국화가 심화되고 있으며 베트남, 인도네시아, 캄보디아, 필리핀 등으로의 생산기지 이전과 함께 해당국가의 OEM 회사에 대한 글로벌 브랜드의 오더가 증가하고 있는 추세입니다. 당사 또한 필리핀에서 주로 생산하고 있으며, 기타 베트남에 1개 생산법인을 운영하고 있습니다. 베트남, 인도네시아, 캄보디아의 현지인은 모국어 이외의 언어를 사용하는 인구가 적어, 각 아웃도어 가방 생산 기업들은 기술전수 및 품질관리를 하는데 어려움이 존재합니다. 때문에 영어를 잘 구사할 수 있는 필리핀 지역에 대한 관심도가 증하였으며, ‘No Work, No Pay’에 따라 일급 형태의 보수체계를 갖추고 있어 고정비 부담도 상대적으로 적어 필리핀으로 진출하였습니다. 너. 신규사업 추진 관련 위험 당사는 아웃도어 가방 사업 이외에 신규 사업으로 텐트, 골프백, 러기지, 텀블러 사업으로 사업영역을 확장할 계획입니다. 이에 당사는 현재 필리핀에 텐트와 골프백 생산 설비 구축을 완료하여 생산을 진행하고 있으며, 러기지 설비는 설치 완료 후 테스트 운영 중에 있습니다. 텀블러 사업은 초기 검토 단계에 있으며, 검토 후 사업성이 존재할 경우 2025년 설비 설치 완료 및 테스트 운영을 목표로 하고 있습니다. 또한 2024년 1월부터 2026년 7월까지 약 3년 간 총 3개의 공장 건립을 추진 중에 있으며, 총 25,900백만원의 투자를 계획하고 있습니다. 이러한 투자는 고정비인 감가상각비 증가에 영향을 미치며, 이는 비현금성비용으로 실질적인 현금흐름에 영향을 주지는 않지만 재무제표상 수익성에 부정적인 영향을 미칠 수 있습니다. 또한, 미국과 중국간의 관계 변화, 실외 레저활동의 감소, 고객사의 요구품질 미충족 등으로 신규사업에 대한 매출이 활성화 되지 않을 경우 당사의 수익성, 재무구조에 악영향을 미칠 수 있으며, 예기치 않은 요인으로 건물, 설비 투자 등이 추가로 발생할 경우 당사의 현금흐름 등이 악화될 수 있습니다. 당사는 아웃도어 가방 사업 이외에 신규 사업으로 텐트, 골프백, 러기지, 텀블러 사업으로 사업영역을 확장할 계획입니다.  현재 당사가 진행하고 있는 신규 사업은 중국 생산 비중이 높다는 특징을 가지고 있습니다. 최근 미중 갈등으로 인해 많은 아웃도어 브랜드들이 중국 생산 비중을 최소화하기 위해 새로운 생산처를 찾기 위해 노력하고 있으며, 당사는 선제적인 준비를 통해 당사와 신뢰 관계가 형성된 고객사를 통해 안정적으로 시장에 진입하고, 향후 빠르게 신규 수주를 흡수하고자 계획하고 있습니다. 신고서제출일 현재 당사는 필리핀에 텐트와 골프백 생산 설비 구축을 완료하여 생산을 진행하고 있으며, 러기지 설비는 설치 완료 후 테스트 운영 중에 있습니다. 텀블러 사업은 초기 검토 단계에 있으며, 검토 후 사업성이 존재할 경우 2025년 설비 설치 완료 및 테스트 운영을 목표로 하고 있습니다.  상기 품목은 아래와 같이 매출이 발생하고 있습니다.  추가로 신규사업의 확장을 위해 당사는 아래와 같이 순차적인 투자계획을 보유하고 있습니다. 필리핀 현지법인은 마리벨레스의 AFAB 공단과 협의하여 2023년 02월 17일 3개의 공장부지 매입에 대한 이사회이 완료되었으며, 공장부지 매입계약이 체결되었습니다. 하기 공장은 신고서제출일 현재 확정되지 않았으나, 향후 신규법인을 설립하여 운영할 계획입니다.  상기 투자자금은 금번 공모자금을 통해 조달할 예정이며, 해당 공모자금은 종속회사 유상증자를 통해 종속회사에 직접 투자될 계획입니다. 공장건립기간은 2024년 1월부터 26년 7월까지 약 3년으로 총 3개의 공장을 건립 추진 중입니다. 신설되는 공장은 건물, 생산을 위한 설비는 물론, 바이어와 샘플을 직접 제작할 수 있는 개발실, 관리 사무실, 재고관리 시설을 완비하여 준공할 예정입니다. 탈중국화로 인한 수요 확보와 더불어 캠핑, 골프, 여행 등의 실외 레저활동 인구의 증가 등에 따라 투입된 자본회수 지연에 대한 위험은 제한적이나, 이러한 설비투자는 고정비인 감가상각비 증가에 영향을 미치며, 이는 비현금성비용으로 실질적인 현금흐름에 영향을 주지는 않지만 재무제표상 수익성에 부정적인 영향을 미칠 수 있습니다. 또한, 미국과 중국간의 관계 변화, 실외 레저활동의 감소, 고객사의 요구품질 미충족 등으로 신규사업에 대한 매출이 활성화 되지 않을 경우 당사의 수익성, 재무구조에 악영향을 미칠 수 있으며, 예기치 않은 요인으로 건물, 설비 투자 등이 추가로 발생할 경우 당사의 현금흐름 등이 악화될 수 있습니다. 더. 자사브랜드 출시 관련 위험 당사는 국내에 유아용품 FORB, 미국에 카시트 PICO라는 자사브랜드 제품을 판매하고 있으며, OBM(Original Brand Manufacturing) 기업으로의 변모를 위해 2022년 아웃도어 브랜드 ‘INSOOTH’, 학생용가방 브랜드 ‘DINAIENT’, 애견용품 브랜드 ‘GENTLWUFF’를 론칭했습니다. 그러나 당사의 자사브랜드와 고객사 제품 간에 경쟁이 발생할 경우 고객사와의 관계 악화로 매출이 감소할 수 있습니다. 또한 상기 자사브랜드의 매출이 활성화되지 않을 경우 관련 연구개발비, 홍보비 등이 회수되지 않아 수익성이 하락할 수 있음을 투자자께서는 유의하시기 바랍니다. 당사는 1996년부터 필리핀, 베트남에 공장을 설립하고 OEM/ODM 사업을 중점적으로 영위해왔습니다. 하기 표에서 볼 수 있듯이 OEM/ODM 매출 비중은 소폭 감소하고 있으나 전체 매출 중 90%를 상회하고 있습니다.  하지만, 당사는 COVID-19의 영향으로 바이어의 오더가 취소되고, 이로 인하여 당사의 매출이 급격히 감소하는 등 OEM/ODM 사업의 한계를 경험하여 자체브랜드 개발의 필요성을 실감하였습니다. 이에 따라 당사는 2022년 1월 아웃도어 브랜드 'INSOOTH', 2022년 6월 학생용 가방 브랜드 'DINAIENT', 2022년 9월 애견용품 브랜드 "GENTLWUFF'를 론칭하였습니다. 또한 당사는 2006년 한국에 FORB 라는 유아용품 브랜드를 개발 판매하고 있었으며, 2017년에는 미국에 진출하여 WAYB 라는 법인을 설립하고 'PICO'라는 브랜드를 론칭하여 알루미늄 경량 카시트를 미국시장에 알리고 판매해 왔습니다. 당사의 주요 자사브랜드를 요약하면 하기와 같습니다.  자사브랜드별 매출을 살펴보면 미국 WAYB에서 판매하고 있는 카시트 PICO(피코) 매출은 2021년 6,679백만원, 2022년 12,235백만원으로 급성장한 반면 , 국내 유아용품 브랜드인 FORB(포브)의 경우 2021년 1,773백만원 매출 시현 이후 2022년 1,354백만원으로 감소한 상태입니다. 그밖에 2022년 출시한 INSOOTH(인수스), DINAIENT(디나이언트), GENTLWFF(젠틀우프) 매출이 발생하기 시작하였습니다.  참고로 주요 자사브랜드별 판매단가 추이는 다음과 같습니다. 미국시장에서 팔리는 제품 PICO의 경우 채널별로 단가가 상이합니다. 아마존(Amazon)은 가방을 포함한 번들(Bundle)가격으로 판매하여 판매단가가 높은 편이며, 상대적으로 DTC(Direct To Customer), 백화점(Nordstome)의 판매단가가 낮은 편입니다. 2022년보다 2023년 상반기의 판매단가가 낮은 이유는 Amazon의 비중이 줄고, DTC 및 Nordstome의 판매량이 증가하였기 때문입니다. FORB의 경우 프리아핏 신제품 출시의 영향으로 가격이 소폭 증가했습니다. INSOOTH의 경우는 기존 백팩으로 구성된 상태에서 2023년에는 가격이 낮은 제품(아웃도어 의자 등)이 믹스되어 판매단가가 하락해보이는 경향이 있습니다. 디나이언트, 젠틀우프는 2022년 론칭하여 지속적으로 신제품이 출시되면서 가격이 상승하고 있습니다.  당사는 상기 품목에 대해 국내의 경우 온라인 채널인 자사몰, 쿠팡, 네이버스마트스토어에서 판매하고 있으며, 오프라인 채널로 대리점(가두점)에서도 판매하고 있습니다. 미국에서 판매하는 PICO의 경우에는 온라인 채널인 자사몰, 아마존(Amazon)과 오프라인 채널인 Nordstrome (백화점), Boutique (대리점)에서 판매하고 있습니다. 이러한 자사브랜드 운영 역량을 바탕으로 당사는 봉제기술, 알루미늄 기술 등이 접목된 신규 제품군으로 자사브랜드를 확대, 육성하여 OBM (Original Brand Manufacturing) 기업으로의 변모를 추진하고 있습니다. 당사는 금번 공모 후 자사브랜드에 대한 신규제품 개발 및 마케팅 활동을 수행하고자 하며, 구체적인 자금 사용 계획은 아래와 같습니다.  당사의 자사브랜드 연구개발인력은 신고서 제출일 현재 8명이며, 2024년 2명, 2025년 2명을 추가 고용할 예정입니다. 동 개발인력에 대한 인건비에 대한 상세 내역은 하기와 같습니다.  연구개발비는 각 브랜드별로 제품 라인업 증가를 위해 사용될 예정입니다. INSOOTH의 경우 기존 개발된 배낭은 계속해서 판매를 하며, 아웃도어 용품 (등산용 폴대, 아웃도어 의자, 테이블 등)의 개발을 통해 아웃도어 브랜드에 맞는 제품 라인업을 구성할 예정이고, 젠틀우프의 경우에는 현재 개발된 제품들을 미국시장에 판매용으로 다시 디자인 및 개발작업을 진행할 예정입니다. 2. 회사위험 가. 회사의 성장성 및 수익성 관련 위험 당사의 매출액은 2020년 1,151억원, 2021년 1,683억원, 2022년 2,505억원으로 전반적인 성장 추세를 이어가고 있으며 2023년 상반기는 1,091억원을 시현하였습니다. 또한 매출 상승에 따른 고정비 효과 등으로 영업이익률 또한 2020년 8.72%, 2021년 11.19%, 2022년 17.02%로 점진적으로 상승하였으며, 2023년 상반기에는 매출 감소로 14.47%의 영업이익률을 시현하였습니다. 당사의 매출액은 2020년 COVID-19로 인하여 매출이 2019년 1,673억원에서 2020년 1,151억원으로 감소하였으나, 2021년도에 2019년 수준의 매출을 회복하였으며, 2022년에는 매출액이 전년 대비 48.8% 성장하였습니다. 2023년 상반기에는 매출이 감소하였는데, 이는 고객사의 재고조정으로 인한 일시적 현상으로 판단하고 있습니다. 당사가 영위하는 아웃도어 가방 시장은 2030년까지 연평균 8.96%로 지속적으로 성장할 것으로 전망되고 있어 당사 주력 매출 품목의 매출 하락 위험은 제한적인 것으로 판단됩니다. 또한 당사는 아웃도어용품, 자사 브랜드 용품 등으로 품목을 다변화하고 있어 매출 성장세는 지속될 것으로 판단됩니다. 그럼에도 불구하고 향후 COVID-19와 유사한 상황이 발생하거나, 글로벌 경기 위축 등으로 아웃도어 가방 및 아웃도어 용품 시장이 위축되거나, 주요 브랜드사의 경영환경이 악화되는 상황이 발생할 경우 당사의 성장성 및 수익성에 부정적인 영향을 미칠 수 있습니다. 또한 당사의 기술, 시장 변화 대응 능력이 저하되거나, 시장 내 신규 경쟁자의 진입으로 인하여 향후 고객사로부터의 발주물량의 감소, 판가 하락 등의 요인이 발생한다면 매출의 성장성 및 수익성이 둔화되거나 악화될 수 있는 위험이 존재하므로 투자자께서는 유의하시기 바랍니다. 당사는 아웃도어 가방 및 아웃도어 용품 OEM/ODM 전문 회사로 등산용 백팩 전문 브랜드와 지속적으로 거래를 이어가고 있으며, 관련 용품으로 사업영역을 확장하고 있습니다. 하기 매출액 추이를 살펴보면 2020년 COVID-19로 인하여 매출이 감소하였으나, 2021년도에 2019년 수준의 매출을 회복하였으며, 2022년에는 매출액이 전년 대비 48.8% 성장하면서 2,506억원을 기록하였습니다.  당사가 영위하는 아웃도어 백팩 시장은 고기능성 제품인 등산용 가방(Hiking/Camping Backpacks)과 여행용 가방(Travel Backpacks), 기타 가방으로 구성되어 있습니다. 당사의 주력 제품은 전문 등산용 가방으로, 당사는 봉제기술, 알루미늄 가공 기술을 통해 고객사로부터 제조력을 인정받아 왔습니다. 당사는 등산용 백팩의 매출 증대와 더불어 캐주얼 백팩, 아웃도어 용품 등의 매출이 급성장함에 따라 2021연도, 2022연도 매출이 증가하였습니다. 또한 미국 종속기업인 WAYB에서 판매하고 있는 유아용 카시트 매출 등 자사브랜드 매출 또한 당사의 매출 성장에 기여하고 있습니다. 구체적으로 2022년은 아웃도어 가방 시장의 성장, 기존 거래 브랜드사의 성장과 함께, 신규바이어 Y사 데이백, T사 골프백 공급 등이 추가되었고, 아웃도어 바이어 N사, R사 등으로의 아웃도어 용품 공급 증가가 성장을 견인했습니다. 2023년 상반기의 경우 COVID-19의 영향으로 운송이 지연되고 있던 재고의 입고 및 신규 수주 재고로 인해 당사 매출처의 재고 수준이 일시적으로 크게 증가하여 수주가 지연되면서 매출이 감소하였습니다. 다만, 2023년 상반기 이후 당사 매출처의 재고 수준이 정상화되면서 당사의 수주 현황 역시 정상화될 것으로 예상하고 있습니다.  종합적으로 살펴보면 당사는 2020년 COVID-19로 인하여 매출이 하락하였으나, 시장의 하락률(-51.60%) 대비 적은 하락률(-31.2%)을 기록하였으며, 2021년, 2022년 회복 및 성장 속도도 시장보다 빨랐습니다. 또한 당사가 영위하는 아웃도어 가방 시장이 2030년까지 지속적으로 성장할 것으로 전망됨에 따라 당사의 영업활동의 급격한 악화 가능성은 희소한 것으로 판단됩니다. 손익 측면에서 살펴보면 당사는 매출이 급감했던 2020년에도 100억원의 영업이익을 창출하였으며, 양의 당기순이익을 시현하였습니다. 이후 당사는 매출 증대에 따라 영업이익, 당기순이익의 급격한 성장을 보여 2022년 기준 영업이익 426억원, 당기순이익 280억원 시현하였습니다.  당사의 성장성 지표 회복과 더불어 수익성 지표 또한 2020년 이후 개선되었습니다. 수익성 회복의 가장 주된 원인은 매출액 상승으로 인한 이익 회복입니다. 다만 당사의 자기자본순이익률은 2023년 상반기 매출 부진으로 인하여 2022년 대비 크게 감소한 것으로 확인되나, 업종 평균과 비교했을 때, 매우 높은 수준을 기록하고 있습니다. 라. 재고자산 관련 위험 당사의 재고자산회전율은 2021년 2.69회, 2022년 3.35회, 2023년 상반기 2.96회를 기록하고 있으며, 이는 2021년 기준 업종평균(5.48회)을 하회하는 수치입니다. 이는 당사의 매출 증가로 인한 재고자산 증가와 원활한 생산을 위한 안전재고 확보 등의 원인에서 비롯된 것으로 판단됩니다. 당사는 매출 증가에 따른 적정 수준의 재고를 유지하고 있고, 당사가 주문생산 형태로 생산하기 때문에 재고의 불용 가능성은 높지 않은 것으로 판단되나, 당사의 기대와 달리 주요 매출처의 영업환경 악화,생산공정 상 차질 등이 발생할 경우 재고자산 소진이 지연되거나 갑작스럽게 판가가 하락할 수 있으며, 이와 같은 상황이 발생할 경우 재고자산의 증가로 영업현금흐름 및 재무수치가 악화될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 당사의 재고자산회전율은 2021년 2.69회, 2022년 3.35회, 2023년 상반기 2.96회를 기록하고 있으며, 이는 2021년 기준 업종평균(5.48회)을 하회하는 수치입니다. 이는 당사의 매출 증가로 인한 재고자산 증가와 원활한 생산을 위한 안전재고 확보 등의 원인에서 비롯된 것으로 판단됩니다. 당사의 매출계획은 P/O 또는 고객이 제시하는 Forecast 를 바탕으로 확정하고 있습니다. 확정된 매출계획을 리드타임으로 역산하여 생산스케쥴에 맞게 원부자재 발주를 하게 되는데, 당사의 생산지가 필리핀과 베트남에 있고, 원부자재의 조달지는 한국을 비롯한 중국, 대만 등 동남아에서 소싱을 하기 때문에, 원부자재 공급선으로부터 납품 120일 전에 주문이 발생하고 수량이 확정됩니다. 그리고, 원부자재의 생산공장 도착 기준으로 기존 생산스케줄에 반영하여 생산계획을 확정합니다. 현재는 계획된 수량에 맞게 제품을 생산하고 고객사의 계획 변동 시 생산량을 선제적으로 조절하고 있습니다. 생산스케쥴이 확정되면 주기적으로 각 원재료를 MRP를 통해 발주를 하게되는데, 당사의 리드타임은 생산투입 전까지의 기간은 약 60일, 생산투입 후 약 1개월치의 재공을 보유하고 있으며, 제품 입고 후 선적까지 선복 확보를 위한 약간의 여유를 두어 보름의 기간이 발생하고 있습니다. 당사는 B2B 거래를 기본적으로 하고, MOQ(최소주문량)라는 제도를 활용하여 재고가 남지 않는 기본적인 구조를 가지고 있습니다. 또한, 예상된 공급수량 대비 남은 물량의 경우는 바이어의 귀책사유로 재판매를 하고 있기 때문에 재고자산의 진부화는 원칙적으로 적은 편입니다. 또한 당사의 주요 원재료는 원단입니다. 원단의 경우 대부분이 말이형태로 포장되어 보관이 되어지며, Lyferime cycle은 통상 5년이며, 5년이 지난 원재료재고의 경우 폐기처분을 진행하고는 있으나, 당초부터 주문량만큼 구매를 해서 선적/납품을 하는 형태이므로 폐기금액은 적은 편입니다. 재공품 및 제품의 경우로 확장해도 당사는 기본적으로 주문생산방식으로 선적/납품을 하고 있기 때문에 선생산 후 판매를 하는 타 업체 대비 진부화재고의 위험은 적은 편이라고 할 수 있습니다. 특히 당사는 2021연도 재고자산 보유 수준이 증가하였으나 이는 매출액 증가에 기인한 것으로, 재고자산 회전율은 전기 대비 증가한 것으로 확인되며, 2020년부터 2022년까지 재고자산 회전율이 지속적으로 개선되고 있는 점에 비추어 볼 때 재고자산의 장기 체화 등으로 인한 위험은 적은 것으로 판단됩니다. 사. 고객 다변화 관련 위험 당사의 주요 매출처는 A사, B1사, C1사, G사, Y사 등 글로벌 프리미엄 백팩 브랜드들이며, 상위 10개사의 매출이 전체 매출의 70% 수준을 구성하고 있습니다. 당사는 신제품 개발 및 신규거래선 발굴을 통해 지속적으로 매출처를 다변화하고 있지만, 이러한 노력에도 신제품 개발 또는 신규 고객사 확보에 실패하거나 주요 매출처의 경영실적 악화 또는 OEM/ODM 업체의 변경 등과 같은 급격한 영업정책의 변경이 발생할 경우 당사 영업환경에 부정적인 영향을 미칠 수 있습니다. 당사의 주요 매출처는 A사, B1사, C1사, G사, Y사 등 글로벌 프리미엄 백팩 브랜드들이며, 2023년 상반기말 기준 상위 10개사의 매출이 전체 매출의 70% 수준을 구성하고 있습니다.  당사는 주로 미주지역의 바이어에게 고품질의 제품을 안정적으로 공급해 왔으며, 지속적인 알루미늄 설비 및 인체공학 기반 봉제 설비투자의 결과로 차별화된 기술력을 인정받아 왔습니다. 따라서 당사는 기존의 안정적인 거래처를 기반으로 매출 신장을 이루어 왔습니다. 아웃도어 가방 시장은 봉제기술, 알루미늄 가공 기술 등 타 가방 대비 제조 기술력이 요구되기 때문에 타 업체로의 OEM업체 변경 가능성은 희박합니다. 그러나 상기 현황에서 볼 수 있듯이 당사는 매출처가 편중되지 않지만, 상위 10개사의 매출 비중이 70% 수준에 달하므로 각 거래처와의 우호적인 관계가 중요합니다. 당사는 거래처마다 상이하나 2023년 상반기말 기준 매출 5위사의 경우 거래개시시기가 아래와 같으며, 최초 기본계약서 작성 후 자동연장되면서 지속적으로 거래되고 있습니다.  즉 당사는 바이어들과 기본계약서를 체결하고 장기간 거래(평균 10년 이상)를 하면서 신뢰를 바탕으로 한 Relationship을 유지하고 있습니다. 기본계약서가 체결되면 그 후로는 PO로만 관리가 되며, 큰 바이어의 경우 일정기간의 포캐스트를 미리 받고 생산 및 선적 준비를 하는 형식으로 거래가 지속되고 있습니다. 당사는 배낭 제품 생산을 위한 인체공학적 해석능력 및 뛰어난 알루미늄과 봉제의 융합 기술력을 바탕으로 고객사와 제품기술력의 신뢰관계를 유지하고 있으며, 제품 특성 상 품질수준의 유지와 생산 기반 시설을 고려할때, 고객사의 갑작스러운 공급선 변경 역시 어려운 상태입입니다. 또한 당사는 한 바이어와 매출비중이 20%를 넘지 않도록 관리해왔으며, 2022년 이후 매출1위사, 2위사, 3위사 등의 메인바이어들의 제품경쟁력이 상승하면서 비중이 일시적으로 늘어난 현상은 있으나, 일정비율로 관리가 되고 있습니다. 당사는 고객사와의 우호적인 관계를 유지하기 위해 고객사의 신규 제품 개발 시 기존 제품의 문제점을 보완할 수 있는 해결책과 각 브랜드에 특색에 맞춘 신규 제품에 대한 제안을 하는 등 단순 OEM업체와의 차별성을 보여주고 있으며, 고객사가 요구하는 컴플라이언스(Compliance)를 준수하고자 노력하고 있습니다. 또한 당사는 특정 매출처, 특정 제품군에 의존하지 않기 위해 신규 제품 확대 및 신규 거래처 발굴을 꾀하고 있으며, T사 골프백, Y사 캐쥬얼백, 스웨덴의 아웃도어 브랜드 F사, 골프브랜드 P2사 등으로 신규 제품의 거래처가 확대되고 있습니다. 따라서 당사는 신제품 개발 및 신규거래선 발굴을 통해 지속적으로 매출처를 다변화하고 있지만, 이러한 노력에도 신제품 개발 또는 신규 고객사 확보에 실패하거나 주요 매출처의 경영실적 악화 또는 OEM/ODM 업체의 변경 등과 같은 급격한 영업정책의 변경이 발생할 경우 당사 영업환경에 부정적인 영향을 미칠 수 있습니다. 아. 판매단가 하락 위험 당사의 제품 판매 단가는 최근 3개년간 지속적으로 상승하고 있습니다. 이는 최근 3개년간 원자재 단가 상승의 효과가 판매가격에 반영된 효과입니다. 즉 당사의 경우 고객사와 연간 판매단가 결정시 재료비 등 원가에 마진율을 가산하여 가격을 산정하고 있기 때문에 판매가격 변동이 수익성이 미치는 위험이 비교적 적은 것으로 판단됩니다. 그럼에도 불구하고 당사의 경쟁력 감소, 고객사의 가격 결정 방식의 변동으로 인해 원재료 가격 변동 효과가 판매가격에 적절하게 반영되지 않거나, 판매가격이 급격히 하락할 경우 당사의 사업에 중대한 악영향을 미칠 수 있으므로, 투자자께서는 참고하시기 바랍니다. 당사의 제품 판매 단가 현황은 다음과 같습니다.  당사의 제품 판매 단가는 최근 3년간 지속적으로 상승해왔습니다. 이는 최근 3개년간의 원재료 가격 상승 효과가 반영된 것 입니다. 당사의 경우 고객사와 연간 판매단가 결정시 재료비 등 원가에 마진율을 가산하여 가격을 산정하고 있기 때문에 원재료 가격 변동 효과가 판매가격에 직접적으로 영향을 미칩니다.  하기 표를 살펴보면 최근 3년간 당사의 매출원가율이 지속적으로 개선된 것을 볼 수 있습니다. 이는 원재료 상승에 따른 효과가 판매가격에 반영된 효과와 더불어 인건비 등의 고정비 레버리지 효과가 반영된 것으로 판단됩니다.  따라서 당사는 판매가격 변동이 수익성이 미치는 위험이 비교적 적은 것으로 판단됩니다. 그럼에도 불구하고 당사의 경쟁력 감소, 고객사의 가격 결정 방식의 변동으로 인해 원재료 가격 변동 효과가 판매가격에 적절하게 반영되지 않거나, 판매가격이 급격히 하락할 경우 당사의 사업에 중대한 악영향을 미칠 수 있으므로, 투자자께서는 참고하시기 바랍니다. 자. 생산 인력 관련 위험 당사는 OEM/ODM 산업 특성 상 인건비 절감을 위해 해외 자회사 형태로 생산 시설을 보유하여 제품을 제조하고 있습니다. 생산 품질 통제를 위해 주요 임직원들은 해외 자회사에 파견되어 생산 품질을 관리하고 있으며, 공정분석을 함으로써 인력 간 숙련도 차이에도 불구하고 다품종의 가방을 신속하게 납기에 맞춰 효율적으로 생산하도록 하고 있습니다. 그럼에도 불구하고 미숙련된 인력 고용 등이 발생할 경우 당사의 사업 및 영업활동에 부정적인 영향을 미칠 수 있습니다. 당사가 영위하는 OEM/ODM 산업의 핵심 경쟁력은 공정분석을 통한 노무비 절감, 인력 간 숙련도 차이에도 불구하고 일관성 있는 생산이 가능한 공정을 보유하는 것입니다. 당사는 인건비 절감을 위해 필리핀, 베트남에 해외 생산 자회사를 보유하고 있으며, 그 내역은 하기와 같습니다.  당사는 해외에 당사 인력을 파견하여 현지 생산 인력들에 대한 생산 품질을 통제하고있으며, 공정분석을 함으로써 다품종의 제품을 신속하게 납기에 맞춰 효율적으로 생산하도록 하고 있습니다. 이를 통해 새로운 인력이 충원된다 하더라도 이미 설계되어 있는 공장 인스트럭션 대로 작업이 진행되도록 하여 안정적으로 고품질의 제품을 생산할 수 있도록 하고 있습니다. 또한 당사와 각 고객사 간 계약서에는 납기 미준수 시 발생하는 위약금에 관한 사항 및 심한 경우 주문 취소에도 이를 수 있다는 조항이 삽입되어 있으나, 실제로 납기 미준수로 인해 고객사 측에 위약금을 지불하거나 주문이 취소된 사항은 발생하지 않았으며, 일부 고객사의 경우 납기 지연 시 당사가 항공 비용을 부담하여 운송기간을 줄이는 방식으로 진행한 건이 있습니다. 이는 고객사 간의 오랜 신뢰관계를 바탕으로 당사가 극히 드문 경우를 제외하고는 거의 대부분의 납기일을 준수해왔기 때문에 가능한 일이며, 고객사와 당사의 협의에 따라 납기일 조정 또한 유연하게 이루어지고 있습니다. 차. 생산 능력 확대 관련 위험 당사는 고객사 확대, 제품군 확대시 추가적으로 공장을 설립하거나 기계장치 등을 증설해왔습니다. 당사가 영위하는 OEM/ODM 사업은 다수의 인력이 필요한 노동집약적 사업이나, 해당 인력이 작업할 수 있는 공간과 더불어 대량의 미싱기 등의 기계장치가 필요합니다. 또한 필리핀 Almatech Manufacturing Corp은 제품군 확대를 위해 알루미늄 등 금속제품 가공과 관련된 다양한 설비 등이 지속적으로 투자되고 있는 상황입니다. 당사는 아웃도어 가방 산업의 수요 증가로 인한 고객사의 주문량 증가에 대처하기 위해 지속적으로 기계장치를 투자할 예정이며, 러기지 등의 신규사업과 관련해서도 3개의 공장을 추가 설립할 계획입니다. 관련 자금은 회사의 자체 자금과 더불어 공모자금 중 약 259억원을 시설자금으로 투자할 계획입니다. 그러나 예상치 못한 설비투자의 지연 또는 고객사 주문량의 감소가 발생할 경우, 감가상각비 등의 고정비용, 이자비용 등의 금융비용 지출로 인한 레버리지 효과로 수익성이 악화되어 시장 내 신뢰성 하락의 결과를 초래하게 될 가능성이 존재하으로 투자자께서는 이 점 유의하시기 바랍니다. 당사는 고객사 확대, 제품군 확대시 추가적으로 공장을 설립하거나 기계장치 등을 증설해왔습니다. 당사가 영위하는 OEM/ODM 사업은 다수의 인력이 필요한 노동집약적 사업이나, 해당 인력이 작업할 수 있는 공간과 더불어 대량의 미싱기 등의 기계장치가 필요합니다. 또한 필리핀 Almatech Manufacturing Corp은 제품군 확대를 위해 알루미늄 등 금속제품 가공과 관련된 다양한 설비 등이 지속적으로 투자되고 있는 상황입니다. 당사의 최근 3개년 및 2023년 반기말 현재 유형자산 현황은 다음과 같습니다. 당사가 영위하는 아웃도어 가방 OEM/ODM 사업은 다수의 인원이 작업할 공간이 필요하며, 봉제 등 제조 관련 설비투자가 요구되는 사업입니다. 또한 알루미늄 가공 작업 등을 수행하기 위해 일정 규모의 설비투자가 요구됨에 따라 유형자산의 비중이 높은 편입니다. 그러나 주요 유형자산이 토지와 건물임에 따라 감가상각비 비중은 크지 않습니다. 다만 매출증대에 따라 기계장치가 지속적으로 증가하고 있어 감가상각비 등 관련 비용이 지속적으로 증가하고 있습니다. 당사의 최근 3사업연도 감가상각비(매출원가) 및 이자비용 발생 내역은 다음과 같습니다.  당사는 아웃도어 가방 산업의 수요 증가로 인한 고객사의 주문량 증가에 대처하기 위해 지속적으로 기계장치를 투자할 예정이며, 러기지 등의 신규사업과 관련해서도 3개의 공장을 추가 설립할 계획입니다. 추가로 신규사업의 확장을 위해 당사는 필리핀 현지법인은 마리벨레스의 AFAB 공단과 협의하여 2023년 02월 17일 3개의 공장부지 매입에 대한 이사회의 승인이 완료되었으며, 공장부지 매입계약이 체결되었습니다. |