* 모든 것이 좋아지는 중 - LS증권 (2024.10.24)

| 3Q24 Preview: 높아진 기대와 그에 맞는 실적 3Q24 연결 실적은 매출 7,746억원(-9.7% QoQ, +103.6% YoY), 영업이익 849억원(-34.2% QoQ, +104.6% YoY, OPM 11.0%)이 예상된다. 2Q24와 같은 일회성 수익은 없겠지만 타워와 오프쇼어 모두 하이싱글 이상의 수익성을 기록하며 시장 컨센서스(매출액 7,377억원, 영업이익 725억원)를 상회할 전망이다. 특히 오프쇼어 법인은 모노파일 단가 인상과 생산공정률이 예상 대비 빠르게 개선된 덕분에 이익 기여도가 향상될 것으로 추정한다. 부문별 영업이익은 타워 212억원, 오프쇼어 345억원을 전망한다. 모든 것이 좋아지는 중 최근 동사는 모노파일과 타워 단가 협상을 진행했다. 단가 인상에 성공한 모노파일의 경우 3Q24부터 1H25까지 실적에 반영될 예정이다. 동사는 Vestas와 2026년부터 본격화될 풍력 부품 공급 부족에 대비해 중장기 협상을 진행했다. 이 과정에서 2025년치 납품 물량에 대해 판가를 +10% 인상하는 것에 성공했는데, 협상의 배경을 감안했을 때 수혜 강도는 2026년에 한 층 더 본격화될 수 있다고 판단한다. 4Q24 1,000억원 이상의 SGRE향 해상풍력 타워 수주 가능성이 높다는 점도 긍정적이다(2022년 11월 체결된 3.9조원 규모 공급 계약 기반). 투자의견 Buy 유지, 목표주가 85,000원으로 상향 목표주가를 기존 75,000원에서 85,000원으로 +13% 상향한다. 2025년 예상 EPS(5,170원)에 Target P/E 16.5x를 적용해 산정했으며, 목표주가 조정은 판가 인상에 따른 실적 추정치 상향에 기인한다. 연간 가이던스인 매출액 3조원(타워 1.8조원 / 오프쇼어 1.2조원)과 신규 수주 15억달러는 무난하게 달성 가능할 것으로 보인다. 당분간 미국 대선 지지율 추이에 따라 주가 변동성이 크게 나타날 수 있는 구간이지만 정치적 불확실성이 해소된 이후로는 실적 개선과 금리 인하 속도를 확인하며 점진적인 주가 우상향이 가능할 전망이다. 신재생 업종 내 Top pick을 유지한다.    |

* [전략공감 2.0] 미국 대선 역발상 전략 - 메리츠증권 (2024.10.17)

| 해리스 당선시 천연가스, 트럼프 당선시 신재생이 역발상 전략이 될 수 있을 것 AI라는 주도 산업이 만든 구조적 변화 중 하나는 수십 년간 정체되어 있던 전력 가격의 상승이다. 이를 이끈 빅테크는 탄소를 배출하지 않는 에너지원을 요구한다. 그 후보는 원자력, 천연가스, 신재생이다. 이미 원자력과 천연가스는 주가 반응이 나타나고 있지만 신재생은 정책 불확실성 등이 겹쳐 상대적으로 부진하다. 해리스는 최근 민주당의 전통 에너지 관련 정책 중 2020년 대선에서 강조하던 천연가스 시추 금지 정책을 선회해 허용하고 있다. 해리스가 당선되어도 최근 신고가를 경신하는 관련주 추세에 영향을 주지 않을 것으로 보인다. 트럼프의 IRA 철회 공약이 신재생 산업의 우려지만, 전력 가격이 계속 상승하면 상대적으로 비싼 신재생도 경제성을 확보할 수 있을 것으로 보인다. 만약 트럼프 당선 직후 신재생 주가 조정이 나타나면 매수 기회가 될 수 있다는 시각이다.  트럼프의 에너지 산업 공약의 대전제는 전세계에서 가장 값싼 전기료를 갖춘 국가를 표방하기 때문이다(그림 15). 빅테크들이 비탄소 배출 에너지원을 요구하는 이상 이 범주에서 에너지원 다변화는 전력 가격을 낮추는데 도움을 받을 수 있다. 트럼프 집권 시기와 바이든 집권 시기의 전통에너지와 신재생에너지 주가 수익률을 비교해보면 아이러니하게도 트럼프 집권기에 전통에너지가 언더퍼폼, 신재생에너지가 아웃퍼폼 했다. 반면 바이든 집권기에는 신재생이 언더퍼폼, 전통에너지가 아웃퍼폼했다. 집권당의 색깔과 주가 수익률이 꼭 맞지 않는 분야에는 에너지가 있었다는 역사적 경험도 함께 고려할 때 이번에도 에너지 산업에는 역발상 전략이 통할 가능성이 있어 보인다.  |

* 업황과 수익성 모두 개선 - 키움증권 (2024.10.04)

| 3분기 실적은 컨센서스 부합 전망 3분기 영업이익은 666억원(-48%QoQ, +60%YoY)으로 시장 기대치 699억원에 부합하며 키움증권 추정치 478억원을 상회할 것으로 전망한다. ①풍력타워부문은 계절적 요인에 따라 미국법인의 가동률이 2분기 대비 하락해 AMPC(Advanced Manufacturing Production Credit, 첨단제조생산세액공제)는 2분기대비 감소(2분기 327억원→3분기 272억원)가 예상되나 1대 고객사 Vestas社향 비중확대에 따른 생산수율 향상(원래 Vestas 공장이었으나 2021년 CS Wind가 인수)과 제품단가 인상 등의 효과로 AMPC를 제외한 수익성 개선은 지속될 전망이다. 한편, ②덴마크 하부구조물 자회사 CSWO(CS WIND Offshore, 23년말 인수한 Bladt)는 2분기의 대규모 일회성 이익(1분기 손실이었던 OSS(해상 변전소) 프로젝트 단가 인상 및 손실 환입)은 소멸되었지만 모노파일(mono pile) 등 다른 제품들의 단가 인상에 성공해 high single digit(높은 한자리 수) 수준의 안정적 마진으로 개선이 예상된다. 미국 금리 인하 Cycle 진입으로 풍력시장 활성화 전망 미국이 9월부터 기준금리를 인하했고 적어도 내년 상반기까지는 금리인하가 지속될 것으로 전망됨에 따라 세계 각국의 금리는 하방압력이 높아지고 있다. 과거 고금리로 인한 기대수익률 하락으로 지연되었던 글로벌 풍력 프로젝트들은 이제 금리가 하락국면에 진입함에 따라 다시 발주가 활성화될 것으로 기대된다. 한편, 동사는 ①작년말 CSWO(CS Wind Offshore) 인수, ②올해 상반기 베트남법인(Capa 0.5조원→0.7조원)과 포르투갈법인(Capa 0.4조원→0.5조원)의 생산능력 확대를 완료했고, 또 ③2027년말까지 미국법인 Capa를 0.8조원(23년말)→2.0조원으로 확대하고 있어 올해부터 2030년 전후까지 본격적인 외형 확대가 시작될 전망이다. 금리인하에 따른 우호적인 업황과 올해 실적전망치 상향을 반영해 목표주가를 94,000원(12mf PER 25X)으로 상향하고 투자의견 Buy를 유지한다.       |

* 미국향 타워 공급 가격도 인상 - 유진투자증권 (2024.09.19)

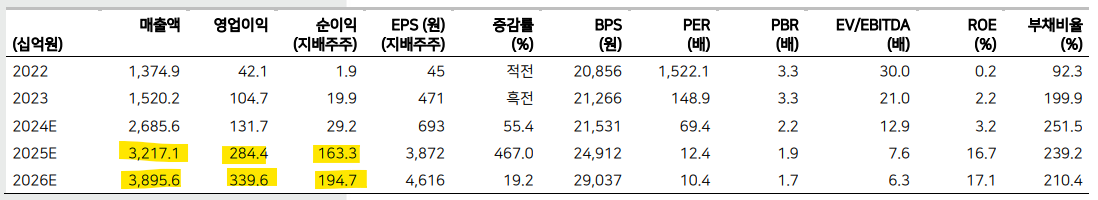

| 해상풍력 하부구조물 판가를 인상한데 이어 2025년 미국향 타워 판가(가공비)도 인상에 합의한 것으로 파악 고객사의 2025년 미국 타워 수요 물량 증가가 크고 터빈 수주 가격도 높아진 것이 반영된 결과 판가 인상 폭 감안하면 증설에 따른 비용 상승 반영해도 미국 법인 영업이익률(AMPC 제외) 상향 예상 2025년 해상풍력 하부구조물과 미국 타워의 매출과 영업이익 비중 각 60%, 80% 이상으로 중요도 높아 내년에는 해상풍력 타워 신공장 가동률 상승으로 베트남과 포르투갈 공장의 이익률 개선도 기대 금리와 원재료 가격 하락으로 미국과 유럽의 합산 풍력 설치 증가율 올해 6%에서 2025년 42% 증가 예상 투자의견 BUY, 목표주가 9만원 유지. 해외 비교업체들 대비 2025년 실적 기준 PER 할인폭 약 60%에 달해  미국향 타워 판가 인상 동사는 최근 미국 최대 고객사와의 육상 타워 판가(가공비) 인상을 완료한 것으로 파악된다. 고객사가 2023 년 하반기에 집중적으로 수주한 미국 물량이 내년부터 공급이 시작되기 때문에, 씨에스윈드 입장에서도 의미가 큰 협상이었다. 인상 폭을 감안하면 동사의 미국 공장 영업이익률(AMPC 제외)이 기존 대비 상향될 것으로 판단한다. 2025 년부터 미국 타워 공장의 영업이익률도 완전 정상화될 확률이 높아진 것이다. 하부구조물에 이어 미국 타워까지, 내년까지 실적 가시성 확보 2025 년 기준 해상풍력 하부구조물과 미국 타워의 매출 비중은 60%, AMPC 까지 합치면 영업이익 비중은 80%를 상회한다. 두 사업부문에서 확정된 판가의 인상은 내년까지 동사의 실적 가시성이 매우 높아졌음을 의미한다. 또한, 베트남과 포르투갈 법인도 내년부터 해상타워 신공장 가동률 상승으로 마진율이 개선될 가능성이 높다. 상장 이후 실적 성장 모멘텀이 가장 높아진 것으로 판단된다. 해외 풍력업체들 대비 지나치게 저평가 씨에스윈드에 대해 투자의견 BUY, 목표주가 9 만원을 유지한다. 하부구조물 사업 판가 인상으로 실적 추정치가 대폭 상향된 것에 이어 미국 타워까지 판가가 오르면서 2025 년 실적 가시성도 확보된 것으로 판단된다. 동사의 24 년, 25 년 PER 은 17.6 배, 12.7 배로 비교업체들 평균인 87.6 배, 21.3 배 대비 절대적으로 낮다(도표 3 번 참조). 해외 비교 풍력업체들은 업황에 따라 실적이 비례하지만, 씨에스윈드는 활발한 인수합병으로 이들보다 월등히 높은 성장모멘텀을 장착했다. 글로벌 풍력업체들 중 가장 저평가된 업체로 판단된다.   |

* Big Switch: 석탄을 넘어, 미래 에너지를 짓다 - 다올투자증권 (2024.09.04)

| II. 전력 수요는 급증, 공급은? II-1. 최근 10년동안의 성장률을 뛰어넘을 전력 수요 EMBER에 따르면 2023년 글로벌 전력 수요는 총 29,471TWh로 2022년 대비 627TWh(YoY +2.2%) 증가하였는데, 이는 캐나다의 연간 전력 수요(607TWh)와 유사한 수준이었다. 중국과 인도에서 수요가 대폭 증가한 반면, 주요 OECD 국가들에서 전력 수요가 소폭 감소하며 증가폭이 축소되었다. 이는 온화한 날씨와 일시적인 산업 활동 둔화에 기인했다. 하지만 2024년부터는 AI 데이터센터 등 전기 집약적 산업에서의 전력 수요가 급증할 것으로 전망되며, 지구 온난화에 따른 더운 여름이 길어지며 냉방 수요가 증가하며 글로벌 전력 수요 성장이 가속화 될 것으로 예상된다. 따라서 IEA는 2024년 글로벌 전력 수요가 전년 대비 4% 증가할 것으로 전망하는데, 이는 2007년 이후 가장 높은 증가율로 금융 위기 이후 2010년과 Covid-19 기간 수요 감소 이후 2021년의 예외적인 반등을 제외하고는 가장 높은 수치이다.  시장이 가장 주목하고 있는 지역은 미국이다. 미국은 2023년 주로 온화한 날씨로 인해 전력 수요가 YoY -1.6% 감소하였으나, 2024년 상반기에는 +3.8% 증가하는 모습을 보였다. 이는 미국 GDP 전망 개선으로 산업 생산이 증가가 이어지고 있으며, 2023년말부터 이어진 데이터센터의 급증으로 전력 수요가 단기간 내 증가한 것으로 보인다. 미국은 반도체 CHIPS 법안과 인프라 투자 및 일자리법(IIJA), IRA 법안 등과 같은 정책을 통해 미국 내 산업 생산 증가에 초점을 맞추고 있고 이에 따라 새로운 생산 시설들이 증설 중에 있다. 또한, AI 수요 증가에 따른 데이터센터와 암호화폐 채굴도 증가하고 있어 미국의 전기 수요가 급증할 것으로 예상된다. 이에 북미전력신뢰성공사(NERC)는 향후 10년 동안 총 부하의 연평균 성장률이 최근 몇 년동안 예측된 연간 0.6%에서 약 1.1%로 약 두 배 증가할 것으로 예상하고 있다. NERC는 이러한 성장률이 지난 10년 그 어느때보다도 높다고 언급했으며, 마찬가지로 연방에너지 규제위원회(FERC)의 전력 유틸리티 업체들이 제출한 설문조사에서도 향후 5년 최대 수요 성장률이 2022년 제출된 2.6%에서 2023년 4.7%로 증가한 것으로 나타났다.  한편, 향후 전력 수요 증가분 중 가장 많은 비중을 차지할 것으로 예상되는 데이터센터의 경우 얼마만큼의 전력을 소비할지에 대한 추정은 매우 불확실하다. 예측하는 기관마다 전망치가 매우 상이한데, 2030년 기준 데이터센터가 미국 전기 사용량의 4%에서 최대 10%까지 차지할 것으로 예상한다. 생성형 AI의 채택이 증가하고 있어 에너지 사용량이 증가할 것으로 보이는 동시에, 그래픽 처리 장치(GPU)와 같은 AI 가속기의 성능은 점차 더 향상되어 에너지 효율이 높아지고 있기 때문에 이러한 불확실성으로 미래 에너지 소비를 예측하기 어려운 것이다.  II-2. 글로벌 석탄발전소 폐쇄는 이제부터 가속화 포츠담기후영향연구소(PIK)에 따르면 2022년 글로벌 이산화탄소 배출량은 약 36.8Gt으로 2021년 대비 0.9% 증가하며 Covid-19 이전 수준을 넘어섰다. 경제 회복과 에너지 수요 증가에 따라 전력과 난방 부문에서 화석 연료 사용 증가가 주원인으로 작용했다. 연료 연소로 인한 배출량은 석탄이 45%를 차지했으며, 석유와 천연가스는 각각 33%, 22%를 차지했다. 2023년에도 탄소 배출량이 2022년 대비 1.1% 증가한 것으로 추정된다. 결국 전력 부문에서의 탄소 배출 감소가 필요한데, 발전원별 평균 생애주기 이산화탄소 배출량을 보면 석탄 발전이 820g/kWh로 탄소 배출량이 가장 높다. 그래서 글로벌 국가들은 탄소 감축의 가장 첫번째 방법으로 석탄발전소의 폐쇄를 진행하고자 한다.  1960년대부터 본격적으로 설치되기 시작한 석탄발전소는 2023년 기준 전 세계 약 2,400여개, 용량 기준으로는 2,100GW가 운영 중으로 60년이 넘도록 여전히 세계 최대의 발전원이다. 2015년 이후 매년 50GW 이상의 석탄 발전소가 퇴출되며 발전량 비중이 축소되고 있지만, 여전히 전 세계 전력의 30% 이상을 차지하고 있다. 2023년에는 69.5GW 규모의 신규 석탄발전소가 가동되었으며, 21.1GW가 폐쇄/퇴출되어 연간 순 증가량은 48GW 달하며 2016년 이후 가장 크게 순증가 규모를 보였다. 중국에서 47GW가 신규 설치되며 글로벌 신규 추가 용량의 약 3분의 2를 차지했으며, 인도네시아, 인도, 베트남 등 동남아시아 국가를 중심으로 신규 석탄 발전소들이 추가되었다.  탈석탄은 유럽 국가들을 위주로 빠르게 진행되고 있다. EU는 23개 회원국이 탈석탄에 동참 중으로, 대부분의 국가가 파리협정 이행을 위해 2030년까지 완전한 석탄 퇴출을 목표로 제시했다. 영국과 프랑스, 네덜란드, 독일 등 주요 국가들은 탈석탄 정책 이행을 위해 탈석탄 법률을 통과시켰으며, 일부 국가들은 전력 수급 상황에 따라 1-2기의 석탄발전소 가동을 연장하며 탈석탄 기한을 연기했지만 대부분의 국가들은 목표 연한을 앞당기고 있다. 미국은 지난 4월 환경보호청(EPA)이 기존 석탄화력발전소와 신규 천연가스 발전소의 탄소 배출을 전면적으로 감축하는 규정을 최종 확정하고 발표했다. 2039년 이후에도 운영할 석탄발전소들은 2032년 이전에 탄소 포집 장치를 설치하여 탄소배출량을 90% 줄여야한다. 현재 미국에는 약 200여개의 석탄발전소가 가동되고 있으며, 2023년 연간 기준 미국 발전량의 약 16%를 차지했다.  II-3. 청정 발전원으로의 에너지 전환 화석 연료 발전 비중은 2007년에 68%로 정점을 찍었으며, 그 이후로는 글로벌 전기 수요 증가 속도보다 화석 연료 성장 속도가 느려지며 2023년 기준 61%로 감소했다. 발전 믹스에서 화석 연료 비중은 감소하고 있지만 절대적인 발전량은 여전히 증가하고 있으며, 2023년 석탄과 가스 발전량은 사상 최고치를 기록했다. 그럼에도 불구하고 태양광과 풍력이 글로벌 신규 발전 용량 추가분의 90% 이상을 차지하며 발전량에서도 가장 큰 증가율을 보이고 있다. 2015년 이후 태양광과 풍력 발전량은 각각 +1,375TWh(+537%), 1,475TWh(+178%) 증가했다. 이로 인해 2023년 재생에너지 발전량은 전 세계 전력 생산량의 약 3분의 1을 차지했으며, 이는 전년 대비 5% 증가한 수치이다.  2024년 상반기 재생 가능 에너지 프로젝트에 대한 투자는 3,127억달러 집행되었다. 태양광 프로젝트에만 2,210억 달러가 투자되었는데, 이는 2023년 상반기 대비 6% 증가한 수치이다. 2022년 이후 태양광 모듈 가격이 하락하면서 MW당 투자 규모가 감소한 것을 감안하면, 투자 규모 증가 속도보다 실제 신규 설치된 규모는 30% 이상 증가한 것으로 추정된다. 풍력 투자는 지난해 하반기보다 26%, 2023년 상반기보다 11% 감소한 907억 달러에 그쳤다. 특히 해상풍력 투자가 각 국 정부 경매 일정에 따라 대규모 프로젝트들의 설치 타이밍에 영향을 받는 경향이 있어 전년 대비 56% 감소했다. 신규 발전소 투자가 확대됨에 따라 전력망 투자도 증가하고 있다. 2023년 글로벌 전력망 투자는 3,260억달러로 2022년 대비 7% 증가했다. 전력망 투자 규모는 향후 더 가파르게 증가할 전망인데, BNEF는 2024년 전 세계 전력망 투자가 전년 대비 13% 증가할 것으로 예상한다. 전력망 투자를 이끄는 것은 정부의 지원 정책 덕분인데, 미국에서는 바이든 행정부과 2024년 6월 300억 달러 이상의 지원을 발표했으며 영국은 정부가 송전망 운영 사업자를 인수하고 있고, 유럽에서는 유럽 투자 은행들이 여러 전력망 유틸리티 업체들에게 유리한 조건으로 대출을 진행해주고 있다.  IV-2. 풍력 : 비용 상승으로 인한 발주 축소 vs 정부의 공격적인 목표 2024년 글로벌 신규 풍력 신규 설치량은 124GW로 전년 대비 약 7GW, +5.7% 증가할 것으로 예상된다. Covid-19 팬데믹 기간 동안 부품 공급 차질 및 공사 지연 등의 이슈로 프로젝트가 제대로 진행되지 못해 올해 완공 후 신규 설치가 완료되는 규모가 적다. 대신, 2022년 이후 증가했던 신규 발주들의 공사들이 완료되는 2025년에는 신규 설치량이 147GW로 약 20GW 이상 증가할 전망이다. 한편, 중국을 제외한 글로벌 지역에서의 풍력 프로젝트 수주를 받고 있는 풍력 터빈 3사의 신규 수주 추이는 2023년 평년 수준을 회복하는 듯하다 2024년 다시 한 번 큰 하락세를 보이고 있다. 이는 많은 주요 전력 기업들이 높은 비용과 낮은 전력 가격으로 인해 풍력 발전 개발 목표를 낮추거나 발주를 미루고 있기 때문이다. 실제로 유럽 최대 해상풍력 개발기업인 Orsted는 비용 상승으로 인해 미국 뉴저지에서 개발 중이었던 2.248MW 규모의 해상풍력 프로젝트 2건을 중단하기도 했다.  한편 미국 정부는 2030년까지 미국 동부 연안에 수십GW 이상의 해상풍력을 설치할 계획이다. 현재 미국에서 가동 중인 해상풍력은 250MW이며, 건설 중인 용량은 5GW에 달한다. 2024년 4월 기준으로 총 10GW 이상의 용량이 건설 허가를 취득하였으며, DOE는 추가로 향후 몇 년 안에 5~10GW 용량이 최종투자결정(FID)을 발표하고 착공할 수 있을 것으로 보고 있다. 미국은 특히 부유식 해상풍력 설치에 적극적인데, 미국 내 해상풍력을 설치할 수 있는 잠재력을 가진 약 3분의 2는 고정식 해상풍력을 설치하기에는 수심이 매우 깊기 때문이다. 부유식 기술을 이용하면 수심이 200피트 이상인 지역에서 해상풍력 보급이 가능하며, 미국 서부 캘리포니아와 메인만을 포함한 주요 지역에서 이용할 수 있다. 장기적으로는 동서 해안, 대호수, 멕시코만 전역의 전력 수요를 충족할 수도 있는 기술이다. 현재 부유식 풍력은 상업화 이전 단계에서 상업화 단계로 전환되고 있다.   하지만 항상 해상풍력의 발목을 잡는 것은 경제성이다. 프로젝트별 차이는 있으나 미국 해상풍력 프로젝트의 LCOE는 2021년 약 85$/MWh→2023년말 140$/MWh로 상승하였다. 이는 인플레이션, 금리인상, 공급망 제약, 일정 지연 등의 여러 요인이 복합적으로 작용된 결과인데, 전력 조달과 최종투자결정(FID)이 발표되기 이전에 이러한 문제들이 발생한 2023~2026년 FID를 목표했던 프로젝트들은 해상풍력 비용이 최종구매계약(offtake) 가격을 상회하면서 다수의 계약이 파기되거나 가격 재협상에 돌입하는 등의 문제에 직면해있다. 따라서 현재 주정부와 풍력 발전 전기를 필요로 하는 산업에서는 관련 정책 지원, 최종구매계약(offtake) 가격 인상 등을 통해 해상풍력 프로젝트의 안정화를 이루고자 한다. 공급망 확보 및 선제적인 송전망 계획 등을 통해 비용 감축을 이루고자 하는데, DOE의 연구 결과에 따르면 이러한 노력들로 2030년 이후에 FID에 도달하는 프로젝트의 LCOE는 84$/MWh까지 하락할 수도 있다.  |

* AI, 전기차향 재생에너지 수요 급증 - 유진투자증권 (2024.08.26)

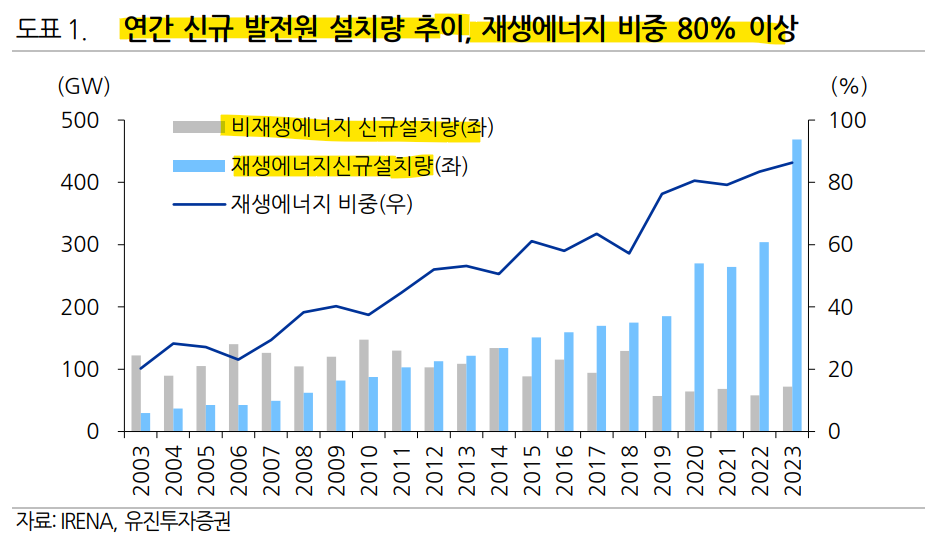

| 글로벌 전력 수요는 리먼 사태 직전인 2007년 약 2만 TWh를 기록한 후 연평균 2%의 성장을 보여옴 IEA는 향후 3년간 전력 수요 증가가 연평균 3.4%로 급격히 높아질 것으로 예측 AI 확산에 따른 데이터센터, 전기차와 히트펌프 등의 보급 확대가 주원인 데이터센터 전력 수요는 2019년 200TWh, 2023년 481TWh로 상승. 2023~2030년 수요 증가율 14% 예상 전기차 충전용 전력 수요는 2023년 129TWh에서 2030년 827TWh로 연평균 30% 증가 예상 데이터센터와 전기차용 전력은 재생에너지 공급이 최우선. 2024~2030년 동안 두 산업을 위해 필요한 재생에너지 설비 증가만 약 660GW 수준으로 추정 금리 하락기 진입으로 재생에너지 수익성까지 높아지는 국면. 해상풍력>육상풍력>태양광 순으로 혜택 탑픽스 1) 씨에스윈드: 해상풍력 하부구조물 단가 인상과 미국 타워 공장 수율 향상으로 이익 증가 모멘텀 커 2) SK 오션플랜트: 국내외 해상풍력 사업 환경 개선으로 하부구조물 수주 증가세 예상  리먼 사태 직전인 2007 년 글로벌 전력 수요는 약 20,000TWh 에 달했다. 2023년 약 29,500TWh 를 기록했으니 연평균 약 2% 대의 성장을 보여온 것이다. IEA는 최근 2026년까지의 전력 수요 연평균 증가를 3.4%로 예측했다. 과거 대비 월등히 높은 수요 증가는 신산업인 데이터센터, 전기차, 히트펌프용 전력수요 때문이라고 밝혔다. 데이터 센터용 전력 수요는 2019 년까지는 연간 약 200TWh 수준으로 정체되었다. 하지만, AI 확산으로 인한 데이터 센터 신설 증가와 단위당 월등히 높은 전력수요를 필요로 하는 디바이스로 인해 수요는 2020 년부터 큰 폭으로 증가하기 시작해서 2023 년 481TWh 로 증가한 것으로 추산된다. 2030 년까지 연평균 14% 증가하면서 전력수요량이 1,229TWh 에 달할 것으로 예상된다. 전기차는 전력 수요 증가율이 월등히 더 높다. 2023 년129TWh 에서 2030 년 827TWh 로 연평균 30% 고성장할 것으로 예상된다. 지난 20 년간 재생에너지 산업은 눈부시게 성장해왔다. 글로벌 탄소감축을 위한 정책지원 때문이었다. 이로 인해 석탄 등 화석연료 발전을 대체하면서 성장해왔다. 하지만 향후에는 데이터센터, 전기차, 히트펌프 등 신산업을 위한 수요 증가가 또 다른 성장동력으로 부상하고 있다. 데이터센터 수요자들은 RE100 을 기본으로 하는 빅테크들이고, 전기차용 전력수요도 재생에너지로 충당되어야 탄소저감 효과가 있기 때문이다. 2023 년 데이터센터와 전기차용 전력수요는 610TWh에서 2030년 2,056TWh로 증가할 것으로 추정된다. 7 년간 1,446TWh의 전력 수요 증가를 재생에너지로 충당하려면 약 660GW 가 추가되어야 한다. 글로벌 발전시장은 정책지원과 발전단가의 하락으로 이미 재생에너지가 점령한 상태이다. 신규 발전원의 80~90%가 재생에너지로 채워지고 있다.  신규 수요의 확대와 함께 글로벌 금리가 인하기로 진입하는 것이 재생에너지 산업에 긍정적이다. 특히 금리에 민감한 해상풍력부터 육상풍력, 태양광 순으로 혜택을 볼 것이다. 국내 관련기업으로는 씨에스윈드와 SK 오션플랜트의 수혜가 가장 클 것으로 판단된다. 씨에스윈드는 해상풍력 하부구조물 사업의 판가를 인상했고, 미국 육상 타워 공장의 생산성도 향상되면서 이익 증가 모멘텀이 사상최대 수준으로 커지고 있다. SK 오션플랜트는 금리 하락이 시작되면서 국내외에서 신규 수주 논의가 활성화되고 있다. 글로벌 최대 규모로 신설되고 있는 해상풍력 하부구조물 전용 생산 야드에 대해 가치가 높아질 것으로 판단된다. |

* 유진투자증권 텔레그램 코멘트 (2024.08.14)

| 미국 육상 풍력 타워 내년부터 성장 가속 -타워업체 CEO 두명 인터뷰 -육상 타워 설치량 올 해 대비 2026년 두 배 가까이 증가 예상 -1) IRA 보조금 지급 세부규정의 확정으로 개발업체들 IRR 높아지면서 인플레이션으로 중단되었던 수십개 프로젝트들 재개 움직임 2) 후판 등 원재료가격 안정세도 타워 주문 늘리는 동인 -2025년과 2026년 성장 가시성 높아지고 있고, 수주 플로우들이 빠르면 연말부터 시작될 것 브로드윈드와 아르코사 CEO가 인터뷰했네요. 씨에스윈드는 최근 미국법인 CEO가 교체되어서 연락이 안되었을 것입니다. 2nd tier 두 개업체의 업황 코멘트니 1위업체인 씨에스윈드에게도 같은 영향을 미칠 것입니다 https://www.rechargenews.com/wind/wind-tower-suppliers-see-us-onshore-market-poised-to-accelerate-meaningfully-in-2025-26/2-1-1692095 |

* 2Q24 Review : 믿음을 주는 중 - 상상인증권 (2024.08.09)

| 일회성 제외해도, 서프라이즈 씨에스윈드의 2분기 실적은 매출액 8,839억원(+112.7% YoY), 영업이익 1,303억원(+211.4% YoY, OPM 14.7%)으로 대규모 서프라이즈(08/07 컨센서스 475억원)를 기록했다. 하부구조물 부문에서 기대했던 대규모 환입효과가 발생했다. 하부구조물은 매출액 3,373억원, 영업이익 801억원(OPM 23.8%)을 기록했다. 1분기 Dominion Energy의 OSS PJT에서 발생한 대규모 손실에 대해 손실보전 및 원가 상승에 대한 성공적인 재협상이 이루어진 것으로 파악된다. 이로 인한 일회성 수익은 700억원 내외로 추정되며, 이를 제외한 하부구조물 부문의 수익성은 Mid-Single 수준인 것으로 예상된다. 타워부문에서도 매출액 4,878억원(+35.8% YoY), 영업이익 502억원(+24.6% YoY, OPM 10.3%)로 호실적을 기록했다. 2분기 AMPC는 327억이 반영되었으며, 이를 감안한다면 미국 법인의 상반기 매출액은 4,000억 초과로 추정되며, 연간 Mid-Single 수익성 달성이 가능할 것으로 예상된다. AMPC를 제외한 타워부문 수익성은 베트남/포르투갈 법인의 램프업 과정 영향으로 소폭 하락하였다. 하부구조물 : 쇼티지 맞습니다 성공적인 재협상으로 얻은 가장 큰 것은 유럽 하부구조물 시장이 쇼티지 상태에 놓여있다는 것을 증명한 것이다. 이에 따라 향후 프로젝트에서 문제가 발생할 가능성은 여전히 남아 있으나, 재협상을 손실 보전을 기대해볼 수 있을 것이다. 동시에 OSS PJT 외 MP(모노파일) PJT에 대해서도 재협상이 진행 중으로 일회성 수익의 재발생도 가능한 상황이다. 재협상을 통해 회사는 `24년 하부구조물 부문의 하반기 정상 수익성을 High-Single로 제시하였고, 연간 매출 목표도 상향 조정하였다. 하부구조물 부문 잔고는 분기말 1조원 수준으로 추정되어 고갈 우려는 잔존하나, 수급불균형에 따라 신규 수주에 큰 어려움은 없을 것으로 판단된다.  투자 축소, 오히려 좋다 회사는 연내 추가 투자 가능성이 없으며, 단기간내 추가 자금조달 역시 이루어지지 않을 것을 밝혔다. 특히 `25년 예정되어 있던 미국법인의 Phase1 투자 계획 역시 축소가 이루어질 것으로 보인다. 일반적으로 투자의 축소는 업황의 부정적인 측면이 강조될 가능성이 높으나, 이미 부정적인 업황은 충분히 동사 및 PEER의 주가에 반영된 상태이다. 오히려 1) 이미 회사가 많은 투자를 기진행 했다는 점, 2) 우려 요인인 재무구조에서 추가 악화가 발생하지 않는다는 점, 3) 추가 투자에 대한 시장이 느끼는 피로도를 고려해본다면, 주가에 긍정적일 수 있는 요인으로 판단된다. 정치적 불확실성 등을 고려하여 타워 부문의 외형을 소폭 하향 조정하였음에도 미국 법인을 기반으로 높아진 타워 부문 수익성, 하부구조물의 수익성 개선을 반영하여 `25년까지 전사 이익을 상향 조정하였다. 25년 기준 Implied P/E는 13.0배로 여전히 매력적인 밸류에이션을 보유 중이다. 그럼에도 불확실한 업황이 반영된 PEER의 낮아진 밸류에이션, 조금 더 확인이 필요한 하부구조물 부문을 고려하여 목표주가는 83,000원으로 유지한다.  |

* 이익 정상화로 밸류에이션 매력 상승 - 씨에스윈드 (2024.08.09)

| 어닝 서프라이즈 시현 씨에스윈드의 2 분기 매출과 영업이익은 각각 8,578 억원, 1,303 억원으로 전년 대비 106%, 212% 급증했다. 컨센서스(매출액 7,163 억원, 영업이익 401 억원)를 대폭 상회했다. Bladt(씨에스오프쇼어)의 판가 협상이 확정되면서 1 분기에 약 400 ~ 500 억원 수준의 영업적자를 기록했던 해상 변전소 부문이 원가 보전을 받았다. 판가 인상 효과로 Bladt 의 하반기 영업이익률도 기존의 4~5%대에서 7~9% 수준으로 상향된 가이던스를 제공했다. 아직 남은 협상이 진행되고 있는데 확정시에는 내년 이익률에도 추가적인 가시성이 생길 수 있다. 이러한 협상이 가능한 이유는 이번 프로젝트들 공급 계약이 동사가 인수하기 전 이루어져서 높아진 인플레이션이 전혀 반영되지 않았기 때문이다. 해상풍력 구조물의 공급이 타이트하기 때문에 공급사를 바꾸는 리스크가 높은 상태이다. 또한 고객사들이 인플레이션을 반영해 당국과의 전력 공급 가격 인상을 했기 때문에, Bladt 에게도 단가 인상을 허용한 것이다. 미국법인의 영업이익률도 1분기 2~3% 수준에서 5%대 이상으로 상승한 것으로 추정된다. 미국법인은 이제 AMPC 없이도 5% 이상의 영업이익률을 기록할 수 있는 수준으로 생산성이 향상되었다고 판단된다. 이익 추정치 대폭 상향 Bladt 와 미국법인의 이익률 정상화를 반영해 동사의 2024, 2025, 2026 년 영업이익 추정치를 기존 대비 각 96%, 59%, 41% 상향한다. 그 외의 타워 생산법인들도 향후 개선 여지가 많다. 베트남과 포르투갈 법인은 해상타워 신공장을 건설하면서 고정비 부담으로 2 분기까지의 이익률은 낮지만, 본격 가동되는 하반기 이후에는 점진적으로 마진율이 개선될 것이다. 터키와 중국법인은 최근 불거지고 있는 경쟁업체의 불량품 이슈로 수혜를 볼 것으로 판단된다. 금리 하락기 진입, 이익 정상화로 투자 매력도 높아져 씨에스윈드에 대해 투자의견 BUY, 목표주가 9 만원을 유지한다. 실적 추정치가 대폭 상향되면서 동사의 24년,25년 PER은 16.8배,12.1배로 비교업체들 평균인 218.7 배, 23.8 배 대비 절대적으로 낮다(도표 8 번 참조). 이익 정성화가 금리 하락기 초입에 찾아온 것도 긍정적이다. 풍력 업체들에게는 미 대선 결과보다 더 중요한 것이 고금리 문제의 해결이었다. 동사는 그동안 대규모 인수합병을 통해 비교업체들 대비 높은 외형 성장세는 확보한 상태였다. 적자를 보던 피인수업체들이 구조적인 턴어라운드에 성공하면서 이익 성장세까지 여타 업체들 대비 월등히 높아지는 구간에 들어왔다.   |

* 드디어 실적 ‘턴’ - DS투자증권 (2024.08.09)

| 투자의견 매수, 목표주가 상향 씨에스윈드에 대해 투자의견 매수를 유지하고 목표주가는 종전 80,000원에서 97,000원으로 상향한다. 목표주가는 2024년 예상 EPS에 Target PER 26.5배를 적용했다. 밸류에이션이 가장 고민되는 부분이었으며 과거 평균 동사의 정상 밸류에이션(20.4배)에 블라트 이익 기여도를 고려해 30%를 할증했다. 과거와 달리 시장이 더 큰 해상풍력에서의 실적이 발생하기 시작했고 분기별 이익 변동성도 완화될 것이다. 미국 대선 리스크가 여전히 존재하나 우상향하는 실적과 향후 금리 인하를 고려 시 상승여력은 충분하다 판단한다. 2분기 블라트 이익 대폭 증가, 하반기도 안정적 이익 흐름 가능 2분기 연결 영업이익은 전년 동기 대비 211.4% 늘어난 1,303억원을 시현했다. 부문별로는 타워가 약 500억원, 블라트가 약 800억원의 이익을 달성했으며 하부구조물의 기여도가 컸다. 이번 분기를 기점으로 블라트의 대규모 적자 가능성은 없어질 전망이다. 그 이유는 1) 문제가 되었던 OSS(해상변전소)프로젝트의 공사가 마무리되며 수주잔고에서 차지하는 비중이 낮아지고, 2) 수익성 확보가 가능한 모노파일/트랜지션피스 중심의 사업 진행 및 3) 전반적인 프로젝트들의 수주단가 정상화가 이루어졌기 때문이다. 2분기 블라트 이익 중 단가 인상분에 대한 기여도가 컸으나 일회성이 아닌 향후에도 안정적인 이익 확보가 가능한 가격 협상을 거친 것으로 보인다. 따라서 2분기 실적은 현재 풍력 기자재 업체들이 가격 협상에 대한 주도권을 가지고 있음을 증명해주었으며 고무적인 성과라 판단한다. 미국 법인 수익성도 좋아지고 있는 중 타워에서 매출 규모가 가장 큰 미국 법인은 지난해 저조한 수익성을 보였으나 올해 들어서는 분기별로 수익성 개선이 나타나고 있다. 생산시설을 확충하면서 인력도 대거 늘어났고 고객사 확장에 따른 공정 개선 기간을 거쳤으나 최근 안정화 되면서 올해 연간 4~5%의 영업이익률(AMPC 제외 기준)은 유지 가능하다 판단한다.  2024년 매출액 3.0조원과 영업이익 2,652억원 전망 2024년 실적은 업체의 연간 가이던스 상향에 기반해 추정했으며 매출액 3.0조원(+100.5% YoY)과 영업이익 2,652억원(+153.4% YoY)으로 예상한다. 부문별로는 타워 매출액 1.7조원(+35.1% YoY)과 영업이익 570억원(AMPC 1,196억원 제외), 블라트는 매출액 1.2조원(+638.6% YoY)과 영업이익 836억원(-1.4% YoY)으로 전망한다. 하반기 타워 매출액은 상반기 대비 낮아질 것으로 예상하며 상반기에 확장한 포르투갈 공장의 낮은 가동률, 상반기 미국 법인 타워 이연 물량 반영(705억원) 및 4분기 계절적 비수기 영향 등 때문이다. AMPC를 포함 시 타워 부문 연간 영업 이익률은 10%에 달할 것으로 보인다. 블라트는 추가 판가인상 효과로 하반기 분기 평균 이익은 약 280억원 수준으로 나올 전망이며 영업이익률도 8%대로 추정한다.  |

* 2Q24 Preview : 하부구조물에 쏠린 시선 - 상상인증권 (2024.07.15)

| 투자의견 BUY, 목표주가 83,000원 유지 씨에스윈드에 대해 목표주가 83,000원, 투자의견 BUY를 유지한다. 투자 근거로는 1) 타워 부문 핵심 시장인 미국 육상풍력 시장 성장, 2) 유럽 하부구조물 시장 수급 불균형에 증명 가능성, 3) 높은 성장성 대비 저렴한 밸류에이션이다. 2분기 실적, 컨센서스 상회 예상 씨에스윈드의 2분기 실적은 7,406억원(+78.2% YoY), 영업이익 475억원(+14.7% YoY, OPM 6.5%)으로 컨센서스(Fnguide 07/14 385억원)를 상회할 것으로 전망한다. 타워부문에서 매출액 4,766억원(+23.2% YoY), 영업이익 460억원(+14.2% YoY, OPM 10.2%)를 예상하며, AMPC 금액은 238억원으로 전분기와 비슷한 수준일 것으로 판단된다. 성장의 주요 요인은 1) 일부 GE물량 생산이 이루어졌음에도 현지 인력의 숙련도 향상으로 미국 법인의 가동률 증가가 이어지고 있으며, 2) 이월된 타워 매출 일부가 반영되었기 때문이다. 주요 고객사의 2분기 수주가 부진한 영향으로 신규수주는 전년도와 비슷한 수준을 예상한다. 그러나 하반기 예정되어 있는 고객사의 터빈 수주가 동사의 수주로 이어질 예정으로 연간 신규수주 15억불 초과 전망은 유효할 것으로 판단한다. 성장성 대비, 부각되는 밸류에이션 매력도 미국 육상풍력은 IRA와 전력원 수요 증가로 인한 호황을 맞이하고 있다. 세계풍력협회(GWEC)는 4월 「Global Wind Report 2024」를 통해 북미 육상풍력 전망치를 `27년까지 누적 3.5GW 상향하였고, BNEF는 ``24~`30년 연평균 11.7GW(`23년 7.2GW) 설치를 전망하였다. 업황에 기반한 미국 법인의 성장과 `25년부터 증가할 Offshore향 매출로 `25E P/E는 11.5배까지 하락할 것으로 기대한다. 동사가 지속적인 성장국면에 있음을 고려한다면, 현재 저평가 상태에 들어와 있다고 판단된다.  끝나지 않는 BLADT 이슈, 이제 끝인가? Denmark Aps(구 BLADT)에 대한 이슈가 끝을 맞이할 것으로 기대된다. 문제의 PJT(CVOW; `25년 10월 납기)에서 원활한 재협상이 이루어진 것으로 파악된다. 1분기 추정원가 상승으로 인해 500억 이상의 손실이 발생한 것으로 추정되며, 재협상이 원활히 이루어질 경우 환입으로 인한 일회성 수익이 2분기 반영될 수 있을 것으로 판단된다. 동시에 문제의 프로젝트 외 타 프로젝트에서도 동시다발적으로 재협상이 이루어지고 있는 것으로 추정된다. 재협상이 원활히 이루어질 경우 일회성 이익 및 현재 프로젝트가 반영되는 기간 동안의 수익성 상승이라는 회계상의 숫자 외 더욱 큰 의의가 있다. 유럽 하부구조물 시장의 수급 불균형 증명이다. 고객사의 재협상 의무가 없는 상황에서도 성공적인 결과가 나온다면, 결국 공급자 우위 시장이 형성되었다는 것을 유추해볼 수 있다. 이를 감안해 본다면, 사측에서 계속해서 소통하던 유럽 하부구조물 시장의 수급 불균형이라는 불확실성이 실체를 가질 수 있다고 판단된다. 그리고 이는 Denmark Aps에서 향후에도 발생 가능한 PJT에서의 트러블 발생에도 재협상이 가능할 것임을 의미하며, 1년간 동사의 가장 큰 리스크로 자리잡았던 하부구조물 부문의 실적 Risk가 어느정도 해소될 수 있을 것임을 암시한다. 종합적으로 하부구조물 부문의 실적에 따른 Bear Case 기준 24E P/E는 63.3배, Bull Case 기준 24E P/E는 25.0배를 전망한다. 그러나 `25년 하부구조물 부문에서 추가적인 문제 발생이 제한적임을 감안한다면, 타워부문의 견고한 실적 성장으로 시나리오별 밸류에이션 차이(Bear 11.5x, Bull 11.2x)는 크지 않을 것으로 추정된다. 고객사인 Vestas는 `25년 21.4배, Nordex는 23.0배 수준으로 절반 수준의 밸류에이션을 받고 있음을 감안하다면, 충분히 매수가 가능한 주가 수준이다. 풍력 업종내 TOP-PCIK을 유지한다.   |

* [산업] 금리 하락으로 업황 개선 모멘텀 - 유진투자증권 (2024.08.05)

| 10년물 국채 기준 금리 4% 붕괴. 실업률 상승, 소비여력 약화, 제조업 지수 하락 등 경기 악화 시그널과 동반하기 때문에 이번 금리 하락은 올 연초와 달리 추세적일 것 재생에너지 프로젝트는 금리에 민감하고, 조달 규모가 큰 해상풍력>육상풍력>태양광 순으로 금리 하락 수혜 커 미국 해상풍력 원가(LCOE) 21년 77.3달러/MWh에서 114.2달러로 상승. 이 중 금리요인이 27.2달러에 달해 고금리 기조를 상쇄하기 위한 EU의 풍력지원법, 미국의 IRA 등이 작동하고 있으나 대규모 자본이 필요해 민감도가 높은 일부 해상풍력 프로젝트들 취소되는 등 부작용 존재해 옴 금리 하락세 진입으로 2030년까지 진행 될 유럽 약 70~80GW, 미국 10~15GW의 해상풍력 건설 순항 예상 트럼프 집권해도 IRA 무력화 어려운 반면, 저금리 선호하기 때문에 재생에너지 산업 성장세 지속 예상 해상풍력 관련주 수혜. 1) 씨에스윈드: 유럽과 미국 해상풍력 하부구조물 및 타워 매출 고성장 진행 2) SK오션플랜트: 대만과 국내 해상풍력 사업 환경 개선으로 하부구조물 사업 수혜  코로나 국면을 타개하기 위해 낮아진 정책 금리가 인플레이션을 유발했고, 이에 대응하기 위한 금리인상으로 고금리 추세가 지난 4 년간 유지되었다. 미 연준의 정책금리 인하에 대한 기대가 과도하게 선반영 되며 지난 연말과 올 초에 일시적인 하락기가 있었다. 하지만, 인플레이션 레벨이 의미 있는 수준으로 낮아지는 시그널이 발생하지 않으면서 금리는 재차 반등했다. 하지만, 최근에 금리하락은 실업률 상승, 소비여력 둔화, 제조업 지수 하락 등의 뚜렷한 경기 약화 시그널과 동반되고 있기 때문에 추세적일 것으로 판단된다. 트럼프가 재생에너지에 대해 부정적인 코멘트를 많이 하지만 지난 1기때도 풍력, 태양광 설치량은 오바마 정부 때보다 크게 성장했다. 입법화된 재생에너지 투자세액공제를 무력화시키지 않았고, 연준을 압박해 정책금리의 하향 기조를 유지했기 때문이다. 미국 경기가 다시 뜨거워지는 상황이 재현될 가능성이 낮기 때문에 트럼프가 재선되면 연준에 대한 금리 인하 요구는 과거보다 강도가 더 세질 것이다. 그 혜택은 풍력 등 재생에너지 업계가 가장 많이 받게 될 것이다. 실제로, BNEF 가 분석한 미국 해상풍력의 LCOE 는 2021 년 77.3 달러/MWh 에서 2023년 114.2달러로 상승했는데, 그중 금리 여파가 27.2달러로 절대적이었다.  2030 년까지 유럽에 건설될 해상풍력 프로젝트는 약 70~80GW, 미국은 약 10~15GW 수준으로 판단된다. 고금리로 인해 전력 단가 공급 계약이 낮게 되었던 일부 프로젝트들은 실제 취소되기도 했고, 업체들의 사업 추진 강도가 낮아진 것은 사실이다. 하지만, 탄소중립을 위한 전동화, AI 향 전력수요 확대 등의 이유로 대규모 무탄소전원인 해상풍력은 유럽과 미국의 필수가 되었다. EU 의 풍력지원법, 미국의 IRA 는 고금리의 부작용을 완화시키는 역할을 하게 된다. 여기에 금리까지 하향 안정화된다면 업황 개선에 촉매제가 될 것이다. 씨에스윈드는 해상풍력 하부구조물과 타워를 유럽, 미국, 아시아에 공급하고 있다. 특히 해상 타워 공장을 포르투갈과 베트남에 증설했고, 하부구조물은 Bladt 를 인수해서 사업에 진입한 상태이다. SK 오션플랜트는 대만에서 점유율 1 위 해상풍력 하부구조물 업체이고, 국내 시장도 개화되기 직전이다. 미 금리에 연동되는 국내 금리도 하락 기조에 진입해서 해상풍력 사업자들의 수익성 개선에 도움이 될 것으로 판단된다. |

* 트럼프가 대통령이 된다면 - LS증권 (2024.07.22)

| 바이든 대통령 재선 포기 및 트럼프 재집권 가능성 관련 코멘트 ▶7/21(현지시간) 바이든 미국 대통령은 재선을 포기하고 대선 후보에서 사퇴하겠다고 발표 ▶시장은 트럼프 집권 시 IRA 보조금 축소에 따른 재생에너지 산업 성장 둔화(혹은 역성장) 가능성을 우려. 일각에서는 폐지 가능성까지 언급되는 상황. 트럼프 대통령 후보는 7/16 공개된 Bloomberg와의 인터뷰에서 재생에너지에 대해 일관적으로 부정적인 입장을 표명 (~I think they actually renamed it but it has nothing to do with inflation reduction. It has much more to do with the green new scam, which is what it really is. ~Wind does not work. It’s too expensive. ~And you look at some of the solar and I’m a believer in solar but it takes so much room. It is totally inconsistent, you know, and it can only be used in certain areas where the sun shines nice and bright and consistently.) ▶트럼프 당선 시 신재생에너지 관련주들의 단기적인 센티먼트 영향은 불가피할 것으로 전망. 하지만 IRA 투자의 대부분이 공화당 우세지역에서 발생하고 있기 때문에 IRA 폐지 혹은 대규모 축소는 공화당에게도 큰 정치적 리스크로 작용. 일자리 창출 측면에서라도 현실적으로 어렵다고 판단. 그나마 가능성이 높은 것은 중국에 대한 규제 집중이며, 그렇게 되면 국내 기업들은 오히려 반사수혜가 확대될 수 있을 것<2024.02.14 발간 ‘그럼에도 불구하고’ 산업분석 자료 참고> ▶트럼프 집권 1기였던 2020년 미국 풍력 신규 설치량은 17GW로 역대 최대치를 기록했으며, 미국 내 신재생에너지 설치량은 바이든>트럼프>오바마 순으로 높다는 점도 중요 ▶결론적으로, 선거 결과와 무관하게 미국을 포함한 글로벌 신재생 업황의 성장세는 지속될 것으로 전망  |

* 영국 노동당 집권, 베트남 재생에너지 민간 투자 허용 - 유진투자증권 (2024.07.05)

| 영국 노동당이 15년만에 재집권. 해상풍력 목표 50GW에서 60GW로 상향하고 정부 기구 만들어 육성 영국은 중국을 제외하고 글로벌 최대 해상풍력 시장으로 연간 설치 수요 확대로 기자재 수급 타이트해질 것 베트남은 재생에너지의 민간 기업의 직접 구매를 허용, RE100 달성 위한 글로벌 기업들의 잠재 수요 커 베트남 풍력 연간 설치 수요 3GW 이상으로 성장 전망(2030년 해상풍력 설치 목표 6GW 포함) 씨에스원드와 자회사 씨에스베어링의 베트남 제조기지에 로컬 수요가 생기는 상황 실적 부진 유발한 해상풍력 하부구조물 자회사 Bladt의 판가 인상으로 턴어라운드 예상 대규모 자금 조달 루머 있었으나, Bladt의 흑자전환 예상으로 자사주(74만주) 활용한 유동화의 소규모 조달에 그칠 것으로 판단. 해외 시장 투자에 사용될 것으로 예상 트럼프 재집권해도 미국 풍력 업황에 미치는 영향 크지 않아. 1기때에 이미 검증. 목표주가 9만원 유지 영국 노동당 집권으로 유럽 해상풍력 기자재 수급 더 타이트 해질 것 노동당은 자립을 에너지 정책의 핵심으로 두고, 기존 설치량 대비 육상풍력 2배, 태양광 3 배, 해상풍력 4 배로 확대하는 목표를 발표했다. 이를 위해 육상풍력 설치 규제를 철폐하고, 해상풍력의 2030 년 목표량을 50GW 에서 60GW 로 확대한다. 특히 부유식 해상풍력 등의 확대를 위한 정부 기구인 Great British Energy를 설립할 예정이다. 당장 다음달에 있을 해상풍력 입찰부터 지원을 확대할 예정이라서 기대가 큰 상태이다. 노동당의 목표를 달성하기 위해서는 연간 영국의 해상풍력 설치량이 6GW 를 상회해야 한다. 유럽 해상풍력 기자재 수급이 더 타이트해질 것으로 판단된다. 베트남, 재생에너지의 민간 투자 허용으로 시장 급속 확대 가시화 베트남 정부가 자국 내의 글로벌 제조기업들의 RE100 달성과 전력난 해소를 위해 재생에너지와 관련 전력 인프라에 대한 민간기업들의 투자와 판매를 허용했다. 그동안은 기업들의 재생에너지 수요 확대에도 불구하고 전력산업이 국유화되어 있어서 투자가 원활하지 못하고 정책에 따른 변동성이 컸다. 베트남 정부는 지난 해에 2021~2030 년의 발전원별 생산능력 목표를 발표한 바 있다. 풍력은 해상풍력 6GW, 육상풍력 21.88GW 이다. 이번 민영화로 목표 달성 가능성이 높아진 것으로 판단된다. 향후 연간 3 GW 이상의 풍력 시장이 베트남에 열릴 것이다. 씨에스윈드의 베트남 생산능력은 약 6GW 수준으로 추정된다. Bladt 흑자전환으로 실적 개선세 시작 예상 동사는 1 분기 해상풍력 하부구조물 자회사인 Bladt 의 대규모 적자로 연결 실적이 적자를 기록했다. 하지만, 최근에 Bladt 가 고객사들과 가격 인상에 합의한 것으로 파악되어 2 분기부터 실적 턴어라운드가 본격화될 것으로 판단된다. 또한 Bladt 의 흑자전환은 동사에 대한 대규모 자금 조달 루머를 잠재울 수 있을 것으로 판단한다. 스페인, 베트남, 미국 공장에 대규모 투자를 해왔기 때문에 Bladt까지 대규모 적자가 이어졌다면 큰 규모의 자금조달이 필요했을 것이다. Bladt 가 정상화되면서 씨에스윈드의 신규 자금 조달은 한다고 하더라도 보유하고 있는 자사주(74 만주)를 유동화하는 정도에 그칠 것으로 판단된다. 트럼프의 재집권 가능성이 커지면서 씨에스윈드의 주가가 재차 하락한 상태이다. 트럼프의 1 기 집권 때 미국의 풍력 업황은 영향을 받지 않았다. 민영화된 전력시장이 발전 단가가 낮은 재생에너지를 우선 선호하기 때문이다. 유럽과 아시아시장이 강화되고 있는 것까지 고려하면 글로벌 1위 업체인 씨에스윈드의 투자매력은 여전하다고 판단된다. 목표주가 9 만원을 유지한다.  |

* 한 분기 만에 확 바뀐 수익성 - 메리츠증권 (2024.07.05)

| 판가 인상을 통해 예상보다 빠른 이익 개선 2Q24 연결 영업이익은 498억원(+19.0% YoY)을 기록하며 컨센서스(381억원)를 상회할 전망이다. 하부구조물 자회사인 Bladt의 흑자전환이 크다. Bladt는 1Q24 대규모 일회성 비용을 야기했던 OSS 프로젝트 관련하여 고객사들과 협상 끝에 판가 인상을 이뤄낼 가능성이 커 보인다. 2Q24 신규 가동하기 시작한 해상풍력 타워 전용 설비(베트남, 포르투갈)가 마진에 끼치는 영향은 다소 불확실하나 우선 전사 이익을 훼손할 정도는 아닌 것으로 판단한다. AMPC 인식 금액은 258억원으로 전분기와 비슷한 수준(+7.6% QoQ), 수주는 2.5억 달러(+52.4% YoY)를 예상한다. 마진 안정화, 현금흐름 개선의 지속성이 핵심 동사는 고객사들과의 적극적인 판가 협상과 생산 안정화를 통해 Bladt의 흑자 기조를 하반기에도 유지할 계획이다. 그 이후에는 현금흐름 개선이 필요하다. 현재 Bladt의 인수 등 투자 확대와 운전자금 증가로 인해 순차입금은 1.05조원(+71.9% YoY)으로 늘어났다. 하반기까지 마진과 현금흐름에서 지속적인 개선이 관찰된다면 동사의 저평가 논리는 힘을 얻을 수 있다. 2025년 기준 PER은 12.4배로 글로벌 Peer인 Vestas(18.1배), Nordex(15.2배) 대비 저평가되어있다. 미국 대선과 금리 상황은 불확실성으로 잔존 투자의견 Buy, 적정주가 72,000원을 유지한다. 실적 외에 금리 상황과 미 대선 결과가 하반기에 주가 스윙 팩터로 작용할 전망이다. 시장 우려 대비 미 대선 결과가 풍력 산업에 미치는 실질적 영향은 제한적일 것이라고 보지만, 과거 사례를 볼 때 투자 심리는 대선 당일까지 불확실성을 반영할 가능성이 높다.  |

* Bladt 판가 인상으로 흑자전환 가능, 영국 노동당 집권하면 해상풍력 탄력 - 유진투자증권 (2024.07.01)

| Bladt 고객사들과 가격 협상 합의한 것으로 파악 씨에스윈드가 1 분기 영업손실 95 억원을 기록한 원인은 지난해 인수한 Bladt(씨에스 오프쇼어)가 약 500 억원 이상의 영업적자를 기록했기 때문이다. 유럽과 미국 해상풍력 프로젝트에 공급하는 해상변전소, 하부구조물 등의 높아진 원가를 감당하지 못했었다. 이후 고객사들에게 원가를 충분히 반영해달라는 요청을 했고, 최근에 합의에 도달한 것으로 보인다. 유럽, 미국 프로젝트들이 모두 내년까지 공사를 완료하거나 기자재 공급이 확정되어야 하기 때문에, 고객사들이 합리적인 선에서 요청을 수용한 것으로 판단된다. Bladt 흑자전환 가능성 높고, 씨에스윈드의 연결 실적도 상향 예상 Bladt의 수율도 점진적으로 상향되고 있는 것으로 파악된다. 높아진 판가를 감안하면 내년까지도 Bladt 는 흑자를 기록하는 것이 어렵지 않을 것으로 보인다. 2026 년부터는 유럽의 해상풍력 시장의 기자재 공급이 영국 노동당 정부의 재집권으로 더욱 확산될 가능성이 높다. 따라서 Bladt 의 이익 성장의 지속 가능성이 유지될 것으로 판단된다. 씨에스윈드의 타워 부문은 육상, 해상 모두 견조한 상태이기 때문에 Bladt 의 예상 이익 수준에 따라 연결 실적이 상향될 가능성이 높다. 회사가 가이던스를 제시하면 상향 수정할 예정이다. 영국 노동당 집권 초읽기, 글로벌 최대 해상풍력 시장에 날개 달아 2010 년 이후 처음으로 영국의 노동당이 재집권을 앞두고 있다. 영국은 중국을 제외하고 해상풍력 압도적인 1 위 국가이다. 보수당에서도 해상풍력 육성 정책을 사용했지만, 그들은 역내 생산시설의 확보에 중점을 두고 정작 연간 설치량에 대해서는 오락가락한 정책 스탠스를 보여왔다. 노동당은 입장이 다르다. 러시아로부터 완전한 에너지 독립을 중점 정책으로 하고 있기 때문에, 연간 시장 확대에 집중한다. 노동당은 영국의 2030 년 해상풍력 목표량을 기존의 50GW 에서 60GW 로 확대하고, 해상풍력 확대를 위한 정부 기구인 Great British Energy 를 설치하겠다고 발표했다. 또한 해상풍력 입찰 시 주는 보조금 총량을 확대할 예정이다. 목표량을 달성하기 위해서는 매년 6.4GW의 해상풍력 설치량이 필요하다. 그동안 영국의 해상풍력 설치량은 연간 1~2GW 수준이었다. 유럽 해상풍력 기자재 수급이 더 타이트해질 것으로 보인다. Bladt 에게 큰 수혜이다. 트럼프 재집권해도, 미국 풍력 시장에 미치는 영향 크지 않을 것 첫 토론회 이후 트럼프의 재집권 가능성이 높아진 것으로 판단된다. 그의 지난 첫 집권기를 복기하면 재집권 후의 미국 풍력 등 재생에너지 시장에 대한 예측을 할 수 있다. 당시에도 트럼프는 눈만 뜨면 재생에너지에 대한 악담을 늘어놨지만, 정작 그의 임기 중에는 연간 풍력, 태양광 설치 비중이 전체 신규 발전설비 순증분 보다 많을 정도로 호황이었다(도표 2 번 참조). 오바마 때 통과된 5 년간의 풍력, 태양광에 대한 세액공제 법안의 효과가 작용했기 때문이다. 당시에 공화당 일부에서 이를 무력화해야 된다는 의견이 있었지만, 공화당 주요 주들에서 재생에너지 투자가 집중되었기 때문에 이를 무력화 시키지 못했다. 이번 트럼프 재집권에는 상황이 당시보다 더 뚜렷해졌다. 그 이유는 1) 재생에너지의 천연가스, 석탄, 원전 등 다른 발전원에 대한 원가경쟁력이 높아서, 민영화된 발전 사업자들의 타발전원에 대한 선택의 여지가 낮고 2) 재생에너지 설치를 우선하는 AI 데이터센터용 전력 수요가 급증하고 있으며 3) IRA 후 투자가 확정된 지역구의 78%가 공화당 쪽일 정도여서 IRA 자체를 무력화하는 것은 사실상 불가능하기 때문이다. 2 년마다 이루어지는 미국 선거의 특성상 의원들은 대통령보다 지역구의 일자리, 경제 이슈가 더 중요하다. 또한, IRA 상에서의 풍력, 태양광에 대한 지원 규정은 미국산 기자재를 사용해서 미국 내에서 제조하는 것으로 간단 명료하다. 반대 입법될 여지가 낮다는 뜻이다.   트럼프 리스크 주가에 상당부분 반영된 상태, 펀더멘탈 위주로 투자해야 트럼프 1 기때에는 힐러리의 당선이 유력시 되었기 때문에 재생에너지 관련주들의 주가가 선거 전에 상승했었다. 하지만, 지금은 트럼프의 당선 가능이 높아져 풍력, 태양광 업체들의 주가는 이미 하락이 상당부분 진행된 상태이다. 트럼프 1기때에도 초기에 약세를 보였던 주가들이 연간 시장 확대가 지속되면서 상승 전환해서 임기 말에는 큰 상승을 보였다. 트럼프의 말이 거칠어도 현실은 재생에너지 확대 외에는 답이 없다. 업체들의 펀더멘탈에 집중하는 투자가 중요하다고 판단된다. Bladt 에 대한 우려가 사라지면서 실적 추정치 상향 가능성이 높은 씨에스윈드에 대해 투자의견 BUY, 목표주가 9 만원을 유지한다. |

* 풍력 산업 현황 및 전망 업데이트: 가리워진 길 - 삼성증권 (2024.06.26)

| 1) 1H24 주가 review: 금리와의 역의 상관관계 완화 • 최근 글로벌 풍력 기업과 금리와의 역의 상관관계 완화되는 추세 • 2023년 풍력 ETF 주가와 미 국채 10년물 금리의 상관계수는 -0.94로, 매우 뚜렷한 역의 상관관계 • 이는 대규모 자금을 필요로 하는 풍력 프로젝트 특성상 금리 상승이 이자율의 상승으로 이어져 프로젝트 수익률 악화로 이어지기 때문 • 다만 2024년 현재까지 주가와 금리 상관계수는 0.12로, 오히려 양의 상관관계를 보이고 있는 상황 • 지난 전망에서 전망한 바와 같이, 2023년 대비 안정화된 금리 환경속에서 풍력 기업들의 주가가 상승세를 기록한 것으로 판단  1) 1H24 주가 review: 글로벌 기업과 국내 기업 주가 차별화 • 다만, 글로벌 풍력 기업과 국내 풍력 기업의 주가는 올해 들어서 차별화된 모습을 보이고 있음 • 글로벌 풍력 기업의 경우, 1Q24 실적이 컨센서스를 상회하였거나, 긍정적인 가이던스를 발표한 반면, 국내 풍력 기업의 경우 1Q24 실적이 컨센서스를 크게 하회하였으며 향후 실적에 대한 불확실성이 커져 투자자들의 투자 심리 위축 • 결국, 국내 풍력 기업의 주가 상승을 위해서는 안정적인 실적이 뒷받침되어야 할 것  2) 2023년 풍력 산업 Review: 주요 원재료 가격 안정화 • 최근 풍력 터빈 주요 원재료 가격은 하향 안정화 추세 • 2023년에는 러-우 전쟁 이후 급등했던 원재료 가격 상승도 풍력 프로젝트의 비용 상승 요인으로 작용하며 풍력 기업의 주가 하락 야기 • 풍력 터빈 주요 원재료 가격은 지속적으로 하락하는 추세. 특히 약 70%의 비중을 차지하는 철강 가격은 올해 들어서도 하락세 지속 • 최근 이러한 원재료 가격 하락을 반영하며 주요 터빈 기업들의 매출총이익률은 회복하고 있는 추세 • 프로젝트 비용 하락으로 인한 디벨로퍼들의 신규 투자도 활성화될 수 있다는 점에서 원재료 가격 안정화는 풍력 산업에 긍정적  2) 2023년 풍력 산업 Review: 원자재 가격 하락에도 터빈 가격 높은 수준 유지 • 이러한 원자재 가격 하락에도 불구하고 육상풍력 터빈의 MW당 가격은 여전히 높은 수준을 유지 • 기술의 발전으로 인해 육상풍력 터빈의 MW당 가격은 지속적으로 하락해왔으나, 코로나로 인한 인플레이션 및 공급망 차질로 인해 원자재 가격이 급등하면서 저점 대비 약 30% 증가한 이후 높은 수준 유지 중 • 또한, 터빈의 평균 capacity가 증가하면서 터빈 1개당 가격은 지속적으로 상승 추세  2) 2023년 풍력 산업 Review: 중국에 힘입어 글로벌 설치량 역대 최대치 • 설치량을 살펴보면, 고물가, 고금리 등 풍력 산업에 비우호적인 환경에도 불구하고 2023년 풍력발전은 2022년 77.6GW 대비 50% 증가한 116.6GW(육상풍력 105.8GW, 해상풍력 10.8GW)가 신규로 설치됨 • 2023년은 연간 육상풍력 신규 설치량이 100GW를 넘어선 첫해이자, 누적 기준 풍력발전 설치량 1TW를 넘어선 첫해로 기록 • 다만 중국 비중이 역대 최고 수준인 65%를 기록하며 신규 설치량의 대부분을 차지하였으며, 중국을 제외한 국가의 신규 설치량은 41.0GW로 전년 대비 6.5% 증가에 그침   2) 2023년 풍력 산업 Review: 최근 가격 상승에도 가장 저렴한 육상풍력 • 글로벌 컨설팅 업체 Lazard의 LCOE 보고서(’24년 6월 발간)에 따르면 최근의 가격 상승에도 육상풍력은 여전히 가장 저렴한 에너지원으로의 입지를 유지 • 2024년 기준 육상풍력과 태양광의 LCOE는 각각 50달러/MWh, 61달러/MWh로 2021년 저점 대비 각각 31.6%, 60.5% 상승하였으나, 여전히 석탄(118달러/MWh) 및 가스복합발전(76달러/MWh)보다 우월한 가격 경쟁력 보유  2) 2023년 풍력 산업 Review: 주요 발전원별 LCOE 비교 • 신재생에너지의 경우 간헐성이 높다는 특성으로 인해 에너지 저장 장치(ESS)를 추가한 비용으로 고려할 필요가 있음 • 이러한 저장 장치의 추가를 고려하더라도, 육상풍력과 태양광은 여전히 높은 가격 경쟁력 보유 • 해상풍력의 경우, 육상풍력과 태양광 대비 비싼 상황이지만, 주요 화석 연료와 비교했을때는 비슷하거나 낮은 수준 • 원전의 LCOE가 최소 142달러/MWh로 비싼 이유는 LCOE를 계산할때 초기투자비용(Capex)을 포함하여 계산하기 때문이며, 원전의 한계 비용(marginal cost)은 약 32달러/MWh 수준    2) 2023년 풍력 산업 Review: 풍력발전 PPA는 지속적으로 증가 • AI발전에 따른 데이터센터 증가 등의 요인으로 글로벌 기업들의 재생에너지에 대한 수요는 증가하고 있으며, 이에 따라 재생에너지 수요자(기업)과 재생에너지 공급자(디벨로퍼)간 장기 계약인 PPA(Power Purchase Agreement, 전력구매계약) 규모 또한 증가 • 글로벌 풍력발전 PPA 규모 또한 지속적으로 증가하고 있는데, 풍력발전 PPA 규모는 2015년 3.2GW에서 2023년 13.6GW로 증가 • 특히, Amazon은 2020년부터 풍력발전 PPA를 적극적으로 체결하고 있으며, 2023년 한 해 동안 3.1GW 규모의 풍력발전 PPA를 체결  1) 글로벌 풍력 산업 전망 - BNEF: 2024년 설치량 전년 대비 6% 증가 • BNEF는 2024년 글로벌 풍력발전 설치량이 124.1GW를 기록하며 2023년 대비 약 5.7% 증가할 것으로 전망 • 육상풍력과 해상풍력은 각각 전년 대비 -0.8% 하락, 71.1% 증가한 105.8GW, 18.3GW를 기록할 것으로 전망 • 글로벌 풍력 설치량은 각국 정부가 5년 단위로 세우는 목표를 달성하기 위해 매 5년마다 큰 폭 증가하는 특성을 보이는데, 2025년 설치량은 전년 대비 18.1% 증가하며 큰 폭으로 성장할 것으로 전망 • 2035년 연간 신규 설치량은 2023년의 2.5배 수준까지 증가할 전망  1) 글로벌 풍력 산업 전망 – BNEF: 중국 제외 시 2025년에 급성장 • 비중국 국가의 2024년 설치량은 전년 대비 2% 증가에 그칠 전망이지만, 2025년 설치량은 전년 대비 25% 증가할 전망 • 2024년의 경우, 육상풍력과 해상풍력은 각각 전년 대비 -7.5% 하락, 97.9% 증가한 34.5GW, 7.3GW를 기록할 것으로 전망 • 2025년에는 육상풍력과 해상풍력은 각각 전년 대비 34.3% 증가, -19.3% 하락한 46.3GW, 5.9GW를 기록할 것  1) 글로벌 풍력 산업 전망 - BNEF: 글로벌 주요 발전원 비중 추이 및 전망 • BNEF는 최근 New Energy Outlook을 통해 주요 전력 발전원이 전체 전력 생산에서 차지하는 비중을 전망 • 이에 따르면 전체 글로벌 발전원에서 신재생에너지가 차지하는 비중은 2023년 32%에서 2050년에는 70%에 달할 것으로 전망 • 풍력발전과 태양광은 2023년 각각 8%, 6%에서 2050년에는 각각 31%, 28%를 차지할 것으로 전망  1) 글로벌 풍력 산업 전망 - BNEF: 국가별 주요 발전원 비중 추이 및 전망 • 주요 국가별로 봤을때도 신재생에너지(태양광, 풍력)를 통해 생산하는 전력이 전체 전력 생산량에서 차지하는 비중은 커질 예정 • 미국: 풍력발전 비중 2023년 10%에서 2030년 21%, 2050년 45%까지 증가할 것으로 전망 • 유럽: 풍력발전 비중 2023년 18%에서 2030년 33%, 2050년 58%까지 증가할 것으로 전망 • 중국: 풍력발전 비중 2023년 9%에서 2030년 22%, 2050년 47%까지 증가할 것으로 전망  1) 글로벌 풍력 산업 전망 - GWEC: 2024년 설치량 전년 대비 12% 증가 • 세계 풍력 에너지위원회(GWEC)는 2024년 글로벌 풍력발전 설치량이 131GW를 기록하며 2023년 대비 약 12% 증가할 것으로 전망 • 육상풍력과 해상풍력은 각각 전년 대비 6.6%, 63.6% 증가한 113GW, 18GW를 기록할 것으로 전망 • 2024~2027년 전망의 경우 육상풍력 설치량 전망치는 7~15% 상향 조정한 반면, 해상풍력 전망치는 하향 조정  1) 글로벌 풍력 산업 전망 - IEA: 육상풍력 상향 조정, 해상풍력 하향 조정 • IEA는 이상적인 상황을 가정한 가속안(Accelerated Case)와 보수적으로 예측한 기준안(Main Case)의 두 가지 전망을 발표 • 기준안 기준, IEA는 2023~2028년에 약 3,700GW의 재생에너지가 설치될 것으로 전망 • 2022년 12월에 발표한 Renewables 2022에서 제시한 2022~2027년 신재생에너지 전망치를 이번 전망에서 약 33%(728GW) 상향 조정 • 풍력의 경우, 육상풍력 전망치는 상향 조정하였으나, 해상풍력 전망치는 하향 조정  2) 지역별 전망 - <1> 미국: 풍력발전 신규 설치량 전망 • 2024년 미국 풍력발전 신규 설치량은 전년 대비 +13.4% 증가한 8.1GW를 기록할 것으로 전망 • 육상풍력은 7.2GW가 설치되며 전년 대비 비슷한 수준이 설치될 것 • 해상풍력은 3월 상업 운전을 시작한 뉴욕주의 South Fork Wind(132MW)와 연내 상업 운전이 예정된 메사추세츠주의 Vineyard Wind 1(806MW)가 신규로 설치되면서 0.9GW가 신규 설치될 예정 • 미국 풍력발전 설치는 2026년부터 본격화될 것으로 예상되며, 이는 2024년 하반기~ 2025년 부품 기업들의 수주로부터 확인될 것  2) 지역별 전망 - <1> 미국: 신규 설치량 전망치는 지속적으로 하향 조정 • 다만, 미국 풍력발전 신규 설치량 전망치는 매 전망 자료마다 지속적으로 하향 조정 되고 있는 추세 • 육상풍력의 경우, IRA 통과 이후 늘어난 수요에도 불구하고 변압기를 비롯한 전력기기의 쇼티지가 하향 조정의 원인 • 해상풍력은 고물가, 고금리로 인한 투자 철회가 하향 조정의 원인으로 작용  2) 지역별 전망 - <1> 미국: 해상풍력 취소 행렬은 일단락되는 중 • 2023년 11월, Orsted가 Ocean Wind 1&2의 개발 중단을 발표한 이후, 현재까지 약 8.9GW의 미국 해상풍력 프로젝트가 취소됨 • 디벨로퍼들은 더 높은 전력 가격을 정부에 요구했으며, 최근에는 이를 정부가 받아들여 재계약이 진행되고 있는 추세 • 1월에는 뉴저지가 기존 체결된 계약보다 약 23% 높은 금액으로 3.7GW의 해상풍력 계약(Attentive Energy 2; 1,342 MW, Leading Light Wind; 2,400 MW)을 체결하였으며, 2월에는 뉴욕 정부가 Orsted/Equinor와 Sunrise Wind 계약을 체결 • 또한 4개의 디벨로퍼(Orsted, Avangrid, CIP, Shell-Ocean winds JV)는 최근 총 5.5GW규모의 해상풍력 프로젝트에 응찰  2) 지역별 전망 - <1> 미국: 향후 5년간 12건의 해상풍력 경매 진행 예정 • 미국 정부는 2030년 해상풍력 30GW라는 목표를 달성하기 위해 해상풍력 프로젝트 관련 절차를 활발하게 진행하고 있는 상황 • 6월 21일, 미국 내무부(DOI)는 바이든 행정부의 9번째 대규모 해상풍력 프로젝트(뉴욕주 Sunrise Wind; 924MW 규모)를 승인했으며, 이로 인해 지난 3년간 승인한 해상풍력 프로젝트가 10GW를 돌파하였다 밝힘 • 또한 2028년까지 최대 12건의 해상풍력 개발권을 추가로 경매에 부칠 것이라 밝혔으며, 이 중 4건은 2024년 말까지 진행될 계획 • 나머지 8건은 2025년 1건, 2026년 1건, 2027년 2건, 2028년 4건의 순서로 진행될 예정  2) 지역별 전망 - <1> 미국: 미국 해상풍력 시장 리스크는 11월 대선 • 이러한 활발함 움직임에도, 오는 11월 예정인 미국 대선을 앞두고 미국 해상풍력에 대한 투자자들의 우려 지속 • 지난 5월 뉴저지에서 진행된 집회에서 트럼프 전 대통령이 재선에 성공하면 해상풍력 발전 중지 행정 명령을 즉시 발동할 것이라 발언하는 등 풍력, 그중에서도 특히 해상풍력에 부정적인 입장을 내비쳤기 때문 • 트럼프 전 대통령 재선 시, 행정 명령만으로도 IRA에 상당한 타격을 줄 수 있으며, 해상풍력 프로젝트에 대한 검토를 강화하거나, 각종 법령을 통해 해상풍력 설치 속도를 현저히 늦출 수 있다는 점에서 미국 해상풍력 산업에 매우 부정적인 영향을 미칠 것이라 판단  2) 지역별 전망 - <1> 미국: 육상풍력에 미치는 영향은 제한적일 것 • 다만, 11월 대선 결과 트럼프 전 대통령이 당선되더라도 육상풍력에 미치는 영향은 해상풍력 대비 제한적일 것으로 판단 • 2023년 기준 미국에 설치된 육상풍력은 총 153GW에 달하며, 전체 전력 생산량의 10.2%를 육상풍력에서 조달할 만큼 미국의 풍력 의존도는 증가하고 있는 추세 • 또한, 2022년 기준 미국에서 풍력 발전 점유율(전체 전력 생산량에서 풍력발전이 차지하는 비중)이 가장 높은 상위 4개 주가 공화당 우세 지역이며, 육상풍력을 통해 생산되는 전력의 약 70%가 공화당 우세 지역에서 생산되고 있는 상황이기 때문에 육상풍력 발전을 중단하거나 신규 설치가 없어질 경우 공화당에 미치는 영향이 더 크기 때문  2) 지역별 전망 - <1> 미국: 국내 풍력 기업 단기 실적 영향은 제한적 • 더불어, 육상풍력의 경우 이미 보조금을 제외하더라도 미국내 가장 저렴한 에너지원 중 하나로 자리매김하였다는 점도 고려해야 함 • 보조금 제외 기준 미국 육상풍력 LCOE는 52달러/MWh로, 태양광(57달러/MWh)과 석탄(110달러/MWh) 대비 저렴하며, 복합가스발전(50달러/MWh)과 비슷한 수준 • 트럼프 전 대통령 재선 시 미국 육상풍력에 미치는 영향이 제한적이라는 판단하에, 미국에 진출한 국내 풍력 기업의 단기 실적이 위축될 가능성 또한 제한적일 것이라 판단 • 씨에스윈드와 씨에스베어링의 미국향 매출 비중은 높지만, 현재 두 기업의 미국향 매출은 대부분 육상풍력 제품에서 발생하기 때문  2) 지역별 전망 - <2> 유럽: 풍력발전 신규 설치량 전망 • 2024년 유럽 풍력발전 신규 설치량은 전년 대비 +15.3% 증가한 21.1GW를 기록할 것으로 전망 • 육상풍력은 16.1GW가 설치되며 전년 대비 11.0% 증가할 전망 • 해상풍력은 5GW가 설치되며 전년 대비 31.6% 증가할 전망 • 유럽 풍력발전 설치는 2025년에 한차례 레벨업 할 전망이며, 특히 독일과 핀란드, 프랑스가 성장을 주도할 것  2) 지역별 전망 - <2> 유럽: 풍력발전 신규 설치량 전망치는 상향 조정 • 2024~2027년 누적 유럽 풍력발전 설치량 전망치는 이전 추정치 대비 2.7% 상향 조정 • 특히 2025년 신규 설치량 전망치는 기존 추정치 대비 16.9% 상향 조정 되었는데, 해상풍력의 경우 42.6% 상향 조정  2) 지역별 전망 - <2> 유럽: 본격화되는 리파워링(Repowering)* 수요 * 리파워링(Repowering): 노후 설비를 최신 대형 터빈으로 교체하여 발전효율과 성능을 향상시키거나 발전단지를 재건설하는 사업 • 2023년 유럽에서 리파워링된 풍력 터빈은 총 1.5GW로 전년 대비 약 2.5배 증가 • 풍력 시장이 일찍 개화한 유럽의 리파워링 수요는 지속적으로 증가하여 2030년 유럽 내 리파워링 용량은 5GW 까지 증가할 전망 • 유럽의 리파워링 수요는 글로벌 풍력 부품 기업들의 숨은 성장 동력으로 작용할 것  2) 지역별 전망 - <2> 유럽: 의회 선거 결과 기후 정책 변화 불가피 • 한편, 6월 6~9일 간 진행된 EU의회 선거 결과 중도우파인 EPP가 1위를 사수하였으며, 극우정당이 약진 • 이에 따라 EU의 기후 정책, 특히 그린딜(Green Deal) 정책에 대한 변화가 불가피할 것으로 예상되는 상황 • 사회적, 경제적 가치 측면에서 그린딜 법안에 대한 재검토가 이루어지면서 정책 추진 속도가 둔화될 가능성 존재  2) 지역별 전망 - <2> 유럽: 의회 선거 결과 기후 정책 변화 불가피 • 그럼에도 불구하고 EU의 신재생에너지로의 전환은 지속될 것으로 판단하는데, 신재생에너지로의 전환은 탈탄소를 달성하는 방법일 뿐만 아니라 EU의 러시아 에너지 의존도를 낮추고 에너지 안보를 확립하기 위한 방법이기 때문 • 러-우 전쟁 이후 2022년 5월, EU 집행위는 러시아가 에너지 자원을 무기로 사용하는 것에 대응하여 REPowerEU 계획을 시행 • REPowerEU 도입 2년 후인 2024년 5월, EU 집행위원장 폰데어라이엔은 주요 성과를 발표하면서 향후에도 러시아 화석 연료 수입을 단계적으로 폐지하고, 안전하고 깨끗하며 저렴한 에너지를 제공하고 산업 경쟁력을 강화하기 위한 노력을 지속하겠다 밝힘  2) 지역별 전망 - <2> 유럽: 중국 디리스킹(de-risking) 강화 • 또한, 우파의 약진으로 인해 EU는 중국을 비롯한 역외 국가로부터 역내 산업을 보호하기 위한 조치를 강화할 것으로 예상 • EU 위원회는 중국의 약진을 조기에 방지하기 위해 작년 말, 유럽 풍력 기업을 지원하는 내용을 담은 Wind Power Package를 발표하였으며, 올해 4월에는 5개국(스페인, 그리스, 프랑스, 루마니아, 불가리아)에 진출한 중국산 터빈에 대한 보조금 조사를 선언 • 중국산 제품에 대한 규제가 강화될 것으로 예상되는 만큼, 국내 기업의 입지가 강화될 수 있다는 점은 긍정적 • 중국 제외 역외 기업에 대한 차별적 요소가 강화되더라도, 유럽에 현지 법인을 보유한 기업(ex. 씨에스윈드)에 미치는 영향은 제한적  GE Vernova: 전력 수요 증가로 전 사업부 실적 개선 • GE Vernova 1Q24: 전력 수요 증가로 전 사업부에서 실적 개선세를 보였으며, 회사는 향후에도 이런 추세가 지속될 것으로 예상 • 풍력 사업부의 경우, 북미 지역에서의 수주 및 매출 감소에도 불구하고 육상풍력 사업부의 수익성 개선이 지속되면서 EBITDA Margin은 전년 동기 -14.8% 대비 개선된 -10.6%를 기록 • 회사는 육상풍력 사업의 하반기 매출이 상반기 매출보다 훨씬 높을 것으로 예상 • 다만, 해상풍력 사업의 경우 최근 고금리, 고물가로 인해 어려움을 겪고 있는데, 향후 신규 주문에 대해서 선별적인 태도를 유지할 것이라 밝힌 만큼 수익성 측면에서는 점차 개선될 것  Vestas: 아쉬운 1분기 실적에도 연간 가이던스 유지 • Vestas 1Q24: 미주 지역에서의 출하량 감소로 1분기 EBIT이 예상치 못한 적자를 기록 • 원래 Vestas의 Power Solutions 사업부(터빈) 매출은 1분기가 가장 낮고, 연말로 갈수록 우상향하는 계절성을 띠는데, 올해 1분기 매출은 17.8억 유로를 기록하면서 전년 동기 20.2억 유로 대비해서도 낮은 수치를 기록 • 회사는 컨센서스를 하회하는 1분기 실적에도 불구하고 연간 가이던스를 유지 • 1분기 실적이 기존 예상 범위 안에 있기에 연간 가이던스를 달성하는 것에는 무리가 없다는 입장 • 가이던스를 작성할 때 이미 상저하고의 실적을 전망했기 때문에, 이번 1분기 실적도 회사의 계획에서 크게 벗어나지 않았다는 것  Siemens Energy: 순조로운 정상화 과정에 2024년 가이던스 상향 • Siemens Energy 1Q24: 전력 수요 증가로 인한 Grid Technologies 사업부와 송전 사업부의 성장으로 호실적 기록 • Siemens Gamesa의 실적은 육상풍력 터빈 품질 이슈 이후 여전히 부진하지만, 정상화 과정은 예상대로 순조롭게 진행되고 있다 밝힘 • 수익성이 되는 시장에 집중하는 한편, 기존에 발표한 해상풍력 증설계획을 지키고 증가하는 해상풍력 수요에 대응하겠다는 계획 • 전력 수요 증가 및 순조로운 정상화 과정을 고려하여 회사는 전 사업부의 2024년 가이던스를 상향 조정  Nordex: 제품 믹스 개선 및 ASP 안정화로 1분기 호실적 기록 • Nordex 1Q24: 제품 믹스 개선 및 ASP 안정화로 1분기 호실적 기록하며 흑자 전환 • 회사는 최근 매크로 환경에 대해서 점진적으로 개선되고 있으나, 고물가/고금리/공급망 차질 등 단기적으로는 아직 잠재적인 리스크가 있다 평가 • 회사는 2024년 EBITDA margin 가이던스로 2~4%를 제시하였는데, 이는 전술한 매크로 환경 평가에 따라 보수적으로 산정한 가이던스로 1분기 실적을 고려하면 가이던스 상단을 기록할 것으로 예상  Orsted: 해상풍력 사업부의 호실적과 계약 재개 • Orsted 1Q24: 해상풍력 사업부의 호실적으로 컨센서스 상회하는 실적 기록 • 해상풍력 사업부의 호실적은 1) Greater Changhua 1&2a와 South Fork에서의 발전량 증가, 2) 더 높은 계약 금액, 3) 평년보다 빨랐던 풍속 등에서 기인 • 회사는 지난해 뉴욕과 2019년 맺은 Sunrise Wind(924MW) 계약을 취소한 바 있으나, 더 높은 OREC(Offshore Renewable Energy Certificate) 가격을 토대로 수익성을 확보하며 재계약(rebid)에 성공. 2026년 상업 운전 예정 • 2024년 EBITDA(230~260억 DKK; 약 33~38억 달러) 및 투자금액(480~520억 DKK; 약 70~76억 달러) 가이던스 유지      |