코로나19의 최대 피해주

코로나 19 가 처음 발병한 1 월 20 일 이후 KRX 은행업종 지수가 14.2% 빠졌다.

코스피 8.2% 대비 6.0%p 초과 하락한 수치며 주요 업종 수익률에서도 최하위다.

배당락 이후 높아진 투자 기회비용, 라임/DLF 등의 노이즈로 투자심리가 불편했던 가운데 코로나 19 확산이 가져온 기준금리 인하 우려감이 그대로 주가에 투영됐다.

특히 주식시장 급락 후 반등 과정에서 대부분의 수급이 외인/기관 보다는 개인에 의존했다는 점도 은행주의 소외 현상을 심화시켰다.

2월 금통위, 기준금리 동결 결정

2 월 금통위에서 기준금리를 동결했다.

이에 금리 인하를 선반영하고 있던 시중금리는 반등했고 반대로 주식시장은 급락했다.

금리 상승과 함께 은행주도 밸류에이션이 낮은 종목을 중심으로 하락세를 멈추고 바닥을 잡는 모습이다.

이번 금통위의 동결 결정은 은행주에게 분명 호재다.

비록 4 월 기준금리 인하에 따른 추가 마진 하락은 피할 수 없겠으나, 적어도 제로금리 진입 가능성에 대한 투자자들의 극단적 우려는 상당 부분 해소했기 때문이다.

현 주가는 1 회가 아닌 2 회 인하를 반영하고 있던 레벨이다.

PBR 보다는 PER 반등 기대

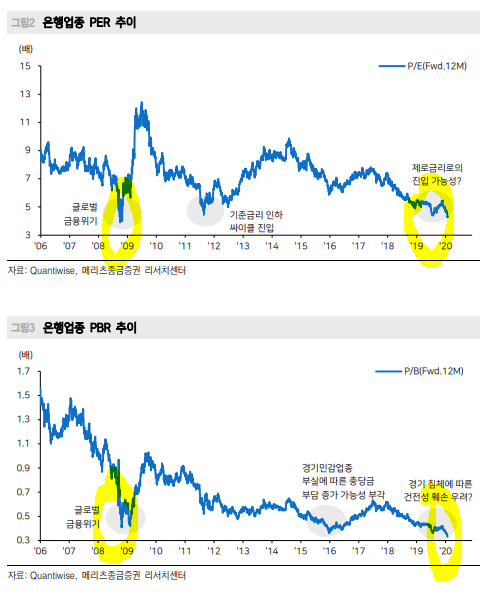

통상적인 생각과 달리 은행주 PER, PBR 의 저점은 일치하지 않는다.

PER 은 은행의 수익성을, PBR 은 자산 건전성을 반영하며 움직인다(그림 2, 3 참고).

지난 15 년간 두 저점이 일치했던 적은 금융위기 시점 딱 한번이다.

그리고 지금이다.

나날이 심해지는 공포 속에서 은행 건전성 훼손(≒ 경기 침체) 우려를 극복(≒ PBR 반등)할 방안은 부재하다.

그러나 PER 반등은 충분히 가능한 여건이 형성됐다.

원래 은행주는 과도한 우려의 선반영을 극복하는 과정에서 주가 상승을 보이기 마련이다.

수익성 훼손에 대한 극단적 우려가 걷힌 만큼 PER 반등에 따른 주가 회복을 기대한다.

리포트 전문 link : http://consensus.hankyung.com/apps.analysis/analysis.downpdf?report_idx=552444

Investory 인베스토리 텔레그램 메신저 채널에 입장해서 새로운 글 알림 받기 : https://t.me/investory123