* 단점 많은 J&J SjD 성공, 수혜는 동사에게 - 신한투자증권 (2024.06.18)

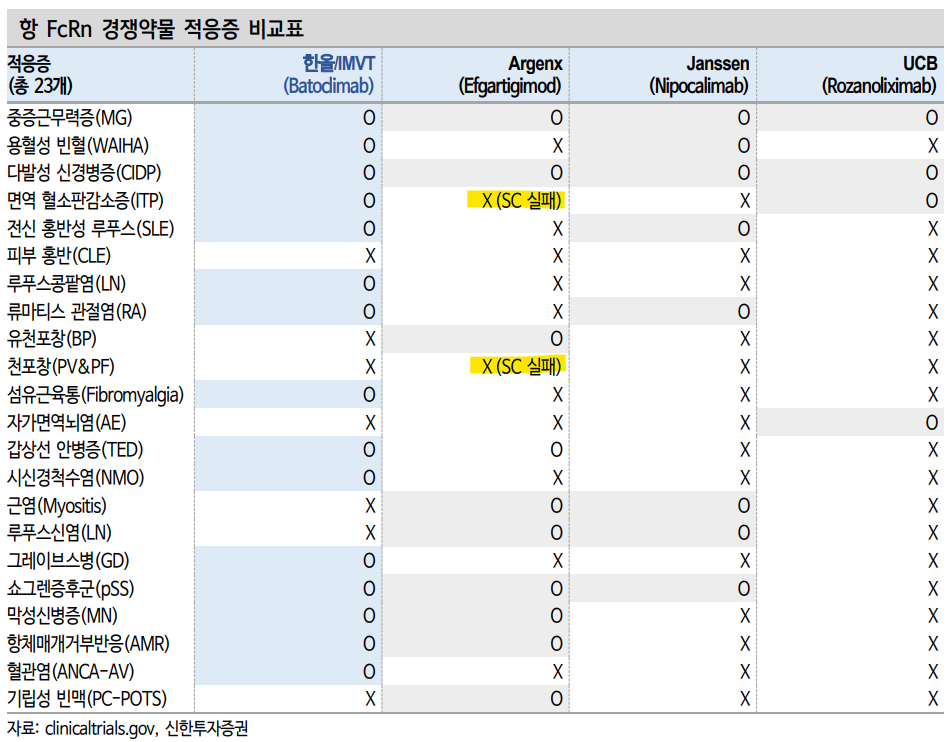

| J&J가 효력 입증하고 기대감은 이뮤노반트가 유럽류마티스학회(EULAR) 2024에서 동사의 경쟁사 J&J의 니포칼리맙이 쇼그렌증후군 임상 2상에서 통계적 유의성 확보 결과 발표. 승인된 치료제가 없는 SjD 자가면역질환에 대한 첫 긍정적 결과 발표로 항FcRn 시장의 확장성을 입증해 주었다는 의미가 큼. J&J는 여전히 혈관주사 제형에 심혈관 부작용 등 단점들로 경쟁력 떨어져 동사 수혜 판단 IMVT-1401 상업화 불확실성 없음. 기존 계획대로 진행 올해 2월 5일 J&J이 쇼그렌증후군(SjD) 임상 2상 DAHLIAS 탑라인 결과를 발표한 이후 임상 결과를 EULAR에서 자세히 발표. 지난 2월 5일 J&J는 탑라인 발표했음에도 불구하고 -0.5% 주가 하락. 경쟁사 아제넥스 +6.48%, IMVT +4.81% 상승. 항FcRn 시장의 적응증 확장 가능성은 높아졌으나 시장 1, 2등이 수혜를 볼 것이라는 판단 총 163명을 대상으로 격주로 니포칼리맙 15mg/kg을 투약한 환자들은 24주차부터 위약 대비 ClinESSDAI 점수가 유의미하게 개선되었음을 발표. 위약군은 -3.74점 감소했으나 니포칼리맙 5mg/kg 저용량 -4.08점, 15mg/kg 고용량 -6.40점 (p=0.002) 통계적 유의성 확인 Valuation J&J을 통해 항FcRn이 희귀자가면역질환에서도 성공적으로 유효성을 나타냄을 확인하였고, 한올/이뮤노반트의 적응증 확장에 대한 기대감이 J&J을 통해 높아지고 있음. 동사의 밸류에이션에 대한 기업가치의 변화는 당장 없을 수 있으나 2025년 3월까지 발표될 IMVT-1402 적응증 확장 더욱 고무적. 파트너사 이뮤노반트 M&A 가시성 더욱 높아질 것 I. J&J은 아직도 풀어야 할 숙제가 많다 J&J는 혈관주사도 극복해야하고 부작용도 극복해야 한다. J&J이 쇼그렌증후군 임상 2상 결과에 대한 성공을 발표했던 지난 2월 6일, 특이한 주가 움직임이 나타났던 것을 기억할 것이다. 결과 발표 당일 아제넥스(Argenx)는 +6.48%, 동사의 파트너사 이뮤노반트는 +4.81% 상승하는 결과를 보여 시장에서 항FcRn 치료제의 주인공은 J&J이 아님을 확인할 수 있었다. 항 FcRn 적응증 확장 잠재력에 대한 입증을 오히려 J&J이 대신 해준 것이다.  쇼그렌증후군(SjD, Sjogren’s syndrome)이란 자가면역질환의 일종으로 타액선, 눈물샘 등이 공격받아 만성 염증이 발생하며 분비 장애를 일으켜 입이 마르고 눈이 건조해지는 전신 질환이며, 이 질환을 처음으로 기술했던 의사 헨릭 쇼그렌의 이름이 붙여졌다.  대표적 증상으로는 눈과 입, 피부 등이 마르는 것인데 구강 건조로 침 분비량이 감소하여 건조한 음식을 삼키기 어렵고 말을 오래하기 어려우며, 입맛이 변화하고 작열감과 충치 증가, 안구 건조 및 피로감과 각막손상 등이 있다. 또한 백혈구 감소증, 혈소판 감소증, 심판 피로감, 피부발진, 관절염이나 근육염, 간질 폐질환, 중추신경침범, 말초신경병증, 신결석 등 다양한 문제로 이어진다. 이번 임상 2상에서는 24주차에 ClinESSDAI(Clinical EULAR Sjogren’s Syndrome Disease Activity Index)라고 하는 질병 활동 점수가 1차 지표로 이용되었다. 점수가 높을수록 질병 활동이 증가한다고 보는데, 임상 2상 결과 위약군 평균 3.7점 감소 대비, 15mg/kg을 2주 간격으로 투약한 니포칼리맙 환자군에서는 6.4점(p=0.002)으로 통계적으로 유의미하게 감소되었다. 항FcRn 치료제가 현재 대안이 없는 자가면역질환에 확장될 수 있음을 밝힌 것이다.  ESSPRI(European League Against Rheumatism Sjogren’s Syndrome Patiendt Reported Index)라고 하는 쇼그렌증후군 환자들이 경험하는 주요 증상인 구강건조, 안구건조, 피로 등을 평가하는 지표에서도 증상 점수가 지속 감소하는 것을 확인할 수 있었다. 환자의 주관적인 증상 개선을 평가하는 중요 지표이다.  쇼그렌증후군은 또한 침마름이 심한데 니포칼리맙 15mg/kg 투약군에서 UWS(Unstimulated Whole Salivary Flow Rate)라고하는 지표를 기준으로 평가했다. 자극 없이 자연적으로 분비되는 타액의 분비를 관찰하는 것으로 타액 분비율이 기준선 대비 50% 이상 개선된 환자가 위약군 16% 대비 니포칼리맙 15mg/kg에서 35%까지 개선되었음을 확인했다.  여러 장기적 평가를 통해 163명의 성인이 참여한 이번 쇼그렌증후군 임상 2상 결과는 결론적으로 항FcRn 치료제가 희귀자가면역질환까지 확장이 가능함을 보여주었다. 니포칼리맙의 가능성뿐만 아니라 IMVT-1402에 대한 적응증 확장의 가능성까지 높인 결과로 판단할 수 있다. IMVT-1402는 전세계 유일 자가투여 피하주사(SC) 가능 제형임과 동시에 자가항체 IgG 감소율 또한 동종계열 내 가장 높은 물질로 판단되며 이번 쇼그렌증후군 임상 결과를 통해 빅파마 M&A 가치 또한 더욱 높아지고 가시화될 것으로 기대된다. J&J의 류마티스관절염(RA) 결과 또한 동사에게 고무적 J&J의 류마티스관절염(RA) 또한 2024년 영국류마티스학회에서 33명을 대상으로 2주마다 15mg/kg을 투약한 임상 2a상에 대한 결과를 발표했다. 1차 평가변수였던 DAS28-CRP에서 12주 질환활동 점수를 비교한 결과 위약군 -0.58점 대비 -0.45점 밖에 개선하지 못한 -1.03을 발표했다.  다만 긍정적인 결과도 엿볼 수 있었다. 2차 평가변수였던 미국 류마티스학회 반응 기준인 ACR20에서 환자비율로 20%가 개선되었음을 확인했기 때문이다. (45.5% 대비 20.0%), 특히 류마티스관절염의 중증도를 예측하는 항체로 높은 수준의 ACPA(Anti-Citrullinated Protein Antibody)일수록 심각한 진행을 나타내는 지수가 있다. ACPA가 높았던 환자들을 대상으로 하면 위약과 차이를 비교하면 위약 16.7% 대비 40.0%라고 하는 높은 개선을 보였는데, 이는 ACR20이 1차 지표였을 경우 성공을 의미할 수 있다. 그러나 가장 심각한 TEAE 부작용으로는 심부정맥 혈전증이 발견되면서 아직까지 유효성을 더욱 높이기에는 한계가 있는 상태이다. 또한 ACR50 (류마티스 관절염 치료 표과 평가 지표로 관절 통증과 부종 50% 개선된환자 비율) 반응 비율도 12주차에서 니포칼리맙 15.2% 대비 위약군 5.0%로 10.2% 차이를 보였고 기준선에서 ACPA 중앙값 이상인 환자들을 기준으로 했을 때 니포칼리맙 26.7% 대비 위약군은 무려 0% 였기 때문에 류마티스관절염에서 항FcRn 치료제의 가능성에 대해 크게 기대해 볼 만한 수치였다고 판단한다. 니포칼리맙은 결론적으로 ACPA가 높은 환자에서 모두 ACR50 반응 비율이 높아 류마티스관절염에서 치료 효과가 있음을 증명했다. 동사의 IMVT-1402 또한 류마티스관절염 임상으로 확장이 기대되는 상태이다. 류마티스관절염에서 J&J이 실망스러운 결과를 보여주었으나, 이는 기존 용량의 부작용 때문에 충분히 기존 용량 30mg/kg 수준만큼 투약하지 못했기 때문으로 추정된다. 아직 동사와 이뮤노반트 또한 임상 계획이 구체적으로 발표되진 않았으나 IMVT-1402은 600mg 고용량 투약군으로 류마티스관절염을 진입한다면 J&J 대비 높은 유효성을 기대할 수 있다. 결론적으로 애브비의 휴미라 내성 환자들을 대상으로 처방이 가능할 것이라고 판단된다. 올 하반기 임상 결과발표 모멘텀은 부재하다는 단점이 있으나 IMVT-1402의 가치는 여전하다. 전세계에서 유일하게 알부민 결합에 따른 콜레스테롤 상승 부작용이 없고 동종계열 내 IgG 감소율 또한 가장 높으며 집에서 자가투약이 가능한 유일한 피하주사 제형으로 Best-in-class 약물을 가진 기업으로 추천한다.    |

* IMVT-1402로의 집중은 정해진 수순 - 다올투자증권 (2024.06.04)

| 5월 30일 Immunovant IR 데이 임상 결과 발표 지연으로 주가 하락 후속 후보물질 IMVT-1402에 대한 개발을 우선시하며, 바토클리맙에 대한 임상 결과 발표 타임라인 지연. FDA와 Type B를 통해 2025.03.31일까지 IMVT-1402에 대한 임상을 4-5개 적응증에 대해 진행할 예정 Immunovant는 US Patent No. 11,926,669 등록을 통해 IMVT-1402에 대한 조성과 FcRn과의 바인딩 시퀀스, 자가면역 질환 치료를 위한 항체 사용, 생산 방법에 대한 보호. 2043.06월 만료 일정 업데이트(지연) IMVT-1402로 진행 중인 GD(그레이브스병)은 2H24E 확인 예정. 2025.03월까지 5번째 적응증까지 확대 예정. 2026년까지 10개로 확대 목표. 적응증 확대 계획 변동 없음 바토클리맙 MG 3상 Topline 및 CIDP 임상 2b상 초기 데이터는 2025.03월 확인 예정(기존 2024년말과 3Q24E에서 지연). Argenx CIDP 임상 결과와 비교를 통해 IMVT-1402 CIDP 임상 디자인 최적화하기 위함. 또한, 바토클리맙 MG 임상 결과를 기반으로 IMVT-1402 MG 임상 개시 여부 결정 예정 바토클리맙 TED 3상 Topline은 1H25 확인 전망 FcRn 시장 확대 모멘텀 여전히 유효 6/21일 Argenx CIDP PDUFA 예정되어 있으며, FcRn에 대한 시장성 확대와 함께 개발사들의 주가가 동행한다는 투자 포인트 유효. 임상 타임라인 지연으로 Immunovant 주가 하락과 함께 한올바이오파마 주가 하락하였으나, 바토클리맙에서 IMVT-1402로의 선택과 집중은 정해진 수순. FDA과의 미팅을 통해 해당 기조가 명확해진 것으로 판단 한올바이오파마에 대한 적정주가 5.3만원, 투자의견 BUY 유지  |

* 옳고 빠른 태세 전환 - 신한투자증권 (2024.06.03)

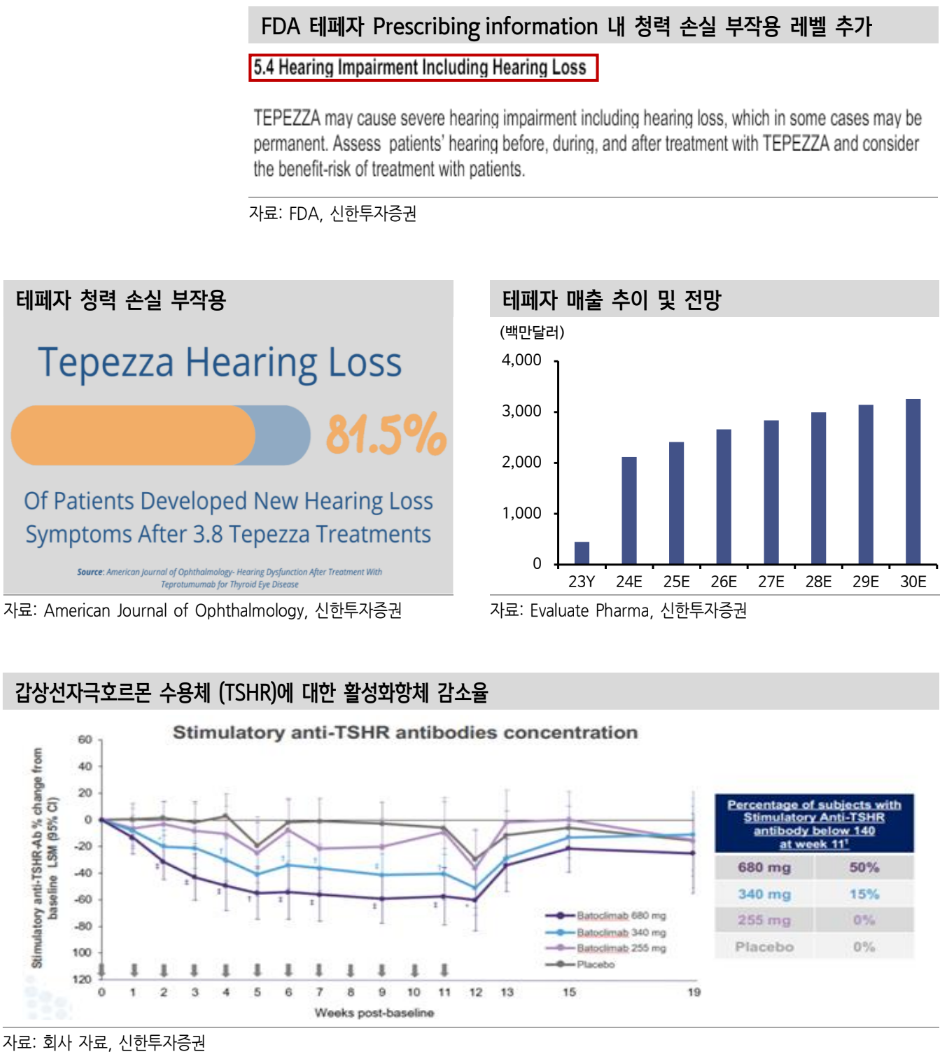

| IMVT-1402의 MG 태세전환은 옳은 선택 파트너사 이뮤노반트가 IMVT-1401 임상 2건을 모두 2025년 상반기로 결과 발표가 늦어질 것으로 발표해 주가 하락 원인. 그러나 IMVT-1402의 MG 임상 3상 진입은 중장기적 관점에서 옳은 판단. 기존 IMVT-1401은 부작용이 완전히 해소되지 않았기에 모두 대체 필요했던 상황. 1402의 빠른 시장 진입을 위한 MG 임상 확대는 오히려 긍정적 IMVT-1401 상업화 불확실성 없음. 기존 계획대로 진행 이뮤노반트에게 있어 IMVT-1401은 알부민 결합 부작용이 있어 용량을 절반으로 낮춘 물질로 근본적 문제 해결된 물질 아님. IMVT-1401의 갑상선안병증(TED) 임상에서 고용량이 안구돌출반응에서 43% 대비 저용량 29% 수준으로 월등한 반응율 차이보여 IMVT-1402로 전환은 필요 이번 발표에서 가장 눈에 띄었던 점은 MG에 대해 IMVT-1402를 PIVOTAL(상업화 전단계 임상)에 바로 진입하겠다는 언급. 대다수가 IMVT-1401 상업화 우려로 해석하고 있는데 이것은 틀린 시각. 오히려 IMVT-1402의 PIVOTAL 임상이 가능할 것인가에 대한 우려 해소된 것 Valuation 동사 확인 결과 IMVT-1401에 대한 상업화 계획은 현재 변경된 것이 없으며, 기존 계획대로 진행하되 IMVT-1402를 동시에 준비 중인 것으로 파악. 그에 따라 현재 실적 추정치 변동 없음. 하반기 임상 발표 모멘텀 아쉬우나 IMVT-1402가 아제넥스가 타깃하지 못하는 적응증들로 PIVOTAL 임상 진입할 경우 차별화 경쟁력. 우려 해소로 상승 시작될 것 I. 이번 이슈 제대로 분석해보기 빅파마는 1402만 관심? 그렇다면 빠른 태세전환 필요 IMVT-1402 특허가 지난 3월 12일 US 등록 완료되며 2043년까지 보호된다. 이로 인해 빅파마 인수합병 결정에 있어 가장 중요한 절차가 완료됐다. 이번 발표에 따르면 이뮤노반트는 현재 현금이 2024.03.31 기준으로 6억 3500만 달러 보유 중으로 IMVT-1402의 중증근무력증(MG) 적응증 확대가 비용적 부담일 수 있다. 일부는 IMVT-1401의 상업화 우려로 볼 수 있어 우려로 받아들였다.  하지만 오히려 중복투자가 빠르게 제거된다고 볼 수있다. IMVT-1401을 2026년부터 상업화하더라도 결국 아제넥스 대비 우위를 차지하기 위해서는 IMVT-1402로 전환헤야 할 것이다. 매출을 IMVT-1401로 일으키면서 적응증을 확장하지 않고 IMVT-1402로 대체하는 것에 대해 악재로 받아들일 필요가 있을까? 자금조달 측면에서는 그러하지만 장기적 관점이 중요하다. 또한 동사 확인 결과 IMVT-1401의 상업화 계획에는 현재 변동이 없는 상태다. 로이반트 입장에서 빅파마 인수합병이 검토되고 있기 때문에 더욱 더 IMVT-1401에서 IMVT-1402로 빠르게 전환하고 기업의 가치를 입증받는 것이 중요하기 때문에 이번 적응증 확장을 결정한 것으로 해석할 수 있다. 그레이브스병(GD) 업데이트 그레이브스병 first-in-class로 1차 치료제 진입이 가능해 가장 유망한 적응증 중 하나로 판단한다. IMVT-1402 개발 계획 올 가을 발표 예정이다. 그레이브스병 임상 2상에서 IgG 감소가 최대 87%까지 되었으며 평균 81% 수준 감소를 보여 동종계열 내 최고의 유효성을 확보 중이다.  지난 임상 2상 결과에서 갑상선호르몬 억제제(ATD) 투약 환자들이 약물 투여를 중단할 수 있는 수준까지 개선된 것을 확인했고, 첫번째 코호트에서 24주간 투여한 환자에게서 50% 이상의 반응률을 의미있게 보여주는 결과도 확인했기 때문에 올 가을 IMVT-1402 임상 3상 계획 발표가 주목된다. 아제넥스는 유효성 부족으로 타깃하지 못하는 적응증이기도 해 전세계 유일 치료제의 시장 독점이 이루어질 것이다. 중증근무력증(MG) 업데이트 미국 내 116,000명의 환자가 IgG 매개 자가면역질환을 앓고 있다. 80%의 환자가 평생 약물을 복용하고 있는 질병이 중증근무력증이다. IMVT-1401의 MG 임상 3상은 2025년 3월 31일까지 확인 가능할 것으로 보이며, 하반기 기대하던 임상 결과 발표는 지연됐다. 다만 IMVT-1401은 동종계열에서 유일하게 자가 피하주사가 가능하며, 빠른 약효가 발현된다. 서방 방출에 의해 치료 반응 기간이 길며 질병 진행에 따라 투약 조절도 가능하다는 장점이 존재한다. (유지요법에서 2주에 한번 또는 1주일에 한번도 가능) IMVT-1401은 비브가르트 대비 가장 유망한 MG 치료제다.  이번 발표에서 이뮤노반트는 IMVT-1401과 함께 부작용 없는 IMVT-1402도 MG 진행함을 밝혔다. 이로 인해 PIVOTAL 임상 진입이 하반기 확인되면 2상없이 바로 상업화 전단계 임상으로 진입해 시장 진출이 가능하다는 뷰가 생길 것으로 보인다. 단기적으로는 악재로 판단했을지 모르나 빠른 전환이 시급했기에 중장기적 호재로 판단한다. 다발성신경병증(CIDP) 업데이트 CIDP(만성 염증성 탈수초성 다발성신경병증)는 미국 16,000명 중 70%의 환자가 치료를 지속하고 있으며 기존 치료법인 IVIg(Intravenous Immunoglobulin)으로 쓰이고 있다. IVIg 시장의 22%가 CIDP 환자이며 IVIg 시장 크기는 총 30억 달러 수준으로 굉장히 크다. 이번에 환자 선별을 최적화하여 투약을 진행하는 과정에서 임상 2b상 결과 발표가 지연될 것으로 발표했다. CIDP는 다른 적응증과 달리 사전에 IVIg나 PLEX(plasma exchange)등 사전 치료를 받은 환자들의 복용한 약물의 영향을 제 거하기 위한 ‘washout’ 과정이 필요하다. Washout 뒤 투약에 들어가는 임상 프로토콜을 하고 있는 특성상 환자들을 선별하는 과정에서 일부 지연이 발생된 것으로 추정된다.  2024년 2Q 또는 3Q 발표를 기대하고 있었지만 2025년 1Q로 미뤄졌다. 경쟁사 아제넥스 대비 CIDP 임상에서 우위성을 확인할 수 있는 적응증이기 때문에 중요하다. 아제넥스는 지난 4월 CIDP 피하주사 임상 3상에서 빠른 임상 개선과 재발 위험 감소를 보여주었다. 1차 평가변수 또한 통계적 유의성을 확보하여 위약 대비 재발 위험 61% 감소를 보였다. 기존 IMVT-1401만으로 비브가르트SC대비 우위성이 확인될 수 있을지 주목이 필요하다. 갑상선안병증(TED) 업데이트 갑성산안병증(TED)의 임상 3상 탑라인 발표는 2025년 상반기 예정이다. 갑상선안병증 환자들의 경우 유일하게 FDA 승인된 약물이 암젠/호라이즌 테페자이다. 그러나 테페자는 치료기간이 24주 이내로 짧고 재발도 흔하여 한계가 있는 약물이다. 갑상선안병증 환자 중 14%만이 테파자 치료 중인데 테페자는 부작용 또한 치명적이다. FDA로부터 영구적 청력손실 또는 손상 부작용 라벨이 추가되며 시장 점유율은 우리가 더욱 기대 가능하다.  테페자 72주차에서 44%의 환자가 반응이 없었던 점 또한 큰 시장 점유율 가져올 수 있는 포인트이며 아직 피하주사가 불가능하기 때문에 환자 투약 편의성 또한 개선될 것으로 판단된다. 결국 테페자 투약 환자 중 25-40%가 추가 치료가 필요한 상황이다. IMVT-1401 11주차에서 Anti-TSHR 항체가 140 이하인 반응자가 고용량에서 50%, 저용량에서 15%로 저용량과 고용량에서 유효성 차이가 크게 나타나는 점이 보인다. 이러한 결과로 봐서는 TED 또한 IMVT-1402로 대체되거나 임상을 확장할 것으로 추측된다. 안구돌출반응에서도 5주차에서 고용량 680mg 투약환자가 43%의 반응률이었는데 저용량 340mg에서 29%로 낮았다. 안와근육 부피 변화 또한 12주차에서 고용량 680mg에서 -30%까지 감소하였으나 저용량 340mg에서는 10%를 조금 넘었던 것으로 확인되었다.  인수하고자 하는 빅파마는 2043년까지 특허가 보호되는 IMVT-1402만 인수하고 싶을 것이 분명하다. 이번 발표는 M&A에 대한 빠른 결정을 위해 했어야 하는 선택이라고 보아야 한다. 하반기 예상되었던 임상 발표 모멘텀은 부재하게 되어 아쉬우나 중장기적인 관점에서 IMVT-1402 MG 진입은 긍정적이다. IMVT-1401의 상업화 전략 또한 변경이 없으며 IMVT-1402의 하반기 PIVOTAL 임상 진입으로 2027년 하반기부터 매출이 가능할 것으로 추측된다. IMVT-1401이 2026년 출시되고 약 2년간 판매 이후 빠르게 전환하려는 전략으로 매출액에 따른 현금흐름은 변화가 없다. 최근 하락은 임상 지연에 대해서는 어쩔 수 없는 부분이나 파이프라인에 대한 유효성이나 부작용과 같은 우려가 생긴 것은 아니기 때문에 과도한 하락이라고 보인다. 올 가을 1402의 그레이브스병 임상 3상 진입 계획 발표와 총 4~5개 적응증에 대한 확대 발표가 2025년 3월까지 이루어질 것이다. 아제넥스가 타깃하지 못하는 적응증으로 진입하는 것이기에 GD 임상 계획 공개를 앞두고 주가가 다시 상승할 수 있는 반등의 기회로 판단한다. |

* 한올바이오파마 주가하락 과도 - DS투자증권 (2024.06.03)

| IMVT 주가 하락의 이유: 자금 조달우려 이뮤노반트(*한올바이오파마의 파트너사)는 5월 29일 오후 4시(현지시각 기준) 실적발표와 동시에 IMVT-1402로 전략적 우선 순위 교체 및 바토클리맙 CIDP, MG 데이터 발표 지연(CIDP 2Q24 → 2/3Q24 → 1Q25, MG 2H24 → 1Q25)을 발표하였다. 이후 이뮤노반트의 주가는 약 10.7% 하락하였다. 이는 이르면 내년 출시가 예상되었던 바토클리맙 중증근무력증(MG)의 Phase 3 결과발표가 1Q25로 지연되었으며 추가로 IMVT-1402로 임상할 계획임을 발표함에 따라 바토클리맙 조기 상업화 불확실성에 대한 우려가 대두됨에 따른다. 이러한 바토클리맙 조기 상업화 불확실성은 이뮤노반트의 추가 자금조달 우려를 야기하였으며 현재 주가는 이를 반영하고 있다. 이뮤노반트의 자금조달이슈 적정한가? ‘23년 10월 IMVT-1402 임상 1상 데이터 발표 직후 이뮤노반트는 총 $467mn의 자금(수수료 및 비용 공제 후)을 조달하였으며 당시 ‘26년 3월까지 임상비용을 마련하였음을 밝혔다. 그러나 경쟁이 격화되는 anti-FcRn 내에서 경쟁력을 확보하고자 현재 이뮤노반트는 다수의 임상시험을 시행하고 있으며 이에 따라 1Q24 이뮤노반트의 R&D 비용은 $66.1mn으로 전년 동기 대비 약 27.4% 증가하였다. 이에 ‘24년 3월까지 연간 Net loss는 약 $259mn에 달하며 이는 확대될 가능성이 높다. 따라서 시장은 이뮤노반트가 2026년 이전 바토클리맙 상업화를 시행하지 못할 경우 추가적인 자금 조달이 필요할 것으로 전망하고 있다. IMVT 자금조달, 한올바이오파마에 대한 영향은미미 이번 이뮤노반트의 전략 발표가 한올바이오파마에게 미치는 영향은 제한적일 것으로 예상된다. 우선 한올바이오파마의 기업가치는 이뮤노반트의 자금조달과는 무관하며 전략적 우선순위 교체는 동사의 기업가치에 오히려 긍정적인 영향을 미친다. 바토클리맙 임상 CIDP, MG 데이터 발표가 지연된 대신 IMVT-1402로 진행할 GD 임상 3상은 기존에는 ‘24년 연말 임상시험 개시가 예정되었으나 올 가을로 약 1분기 앞당겨졌다. 한올바이오파마의 기업가치는 안전성 우려가 해소된 IMVT-1402에 집중되어 있는 점을 고려할 때 현 주가하락(5월 31일 약 -14.5%)은 과도하다고 판단한다. 오히려 최근 후속 파이프라인 Biohaven의 BHV-1300의 IgG reduction 데이터를 고려하였을 경우 현 주가는 충분히 저평가 되어있는 상태로 판단한다. |

* IMVT 1402 피보팅 전략, 한올과 분리해서 봐야하는 포인트 - NH투자증권 (2024.05.31)

| 전일 Immunovant 주가 변동 세가지 이유 미국시간 5월 29일 오후 4시에 글로벌 파트너사 Immunovant(이하 IMVT)는 회사홈페이지에 FY4Q23 실적을 발표하며, 향후 파이프라인 개발 전략에 대해 업데이트 진행. IMVT는 발표 후 거래일인 현지시간 5월 30일 주가 -11% 하락, 이에 한올바이오파마는 한국 시간 5월 31일 장중 주가 약 -15% 하락 중. 파트너사와 한올바이오파마의 주가 하락 원인과 향후 대응 방안에 대해 정리. IMVT 주가 변동은 다음 세 가지 요인들 때문. 1)IMVT-1401(batoclimab)의 중증근무력증(MG) 적응증 상업화 측면 불확실성 대두 및 CIDP 2b상 적응증 발표 연기(2Q~3Q24 →1Q25), 2)1401 상업화 가능성 불확실성에 따른 IMVT 매각 기대감 반납 및 추가 자본조달 우려 제기. 다만 새롭게 공개한 3)IMVT-1402의 4~5개 적응증 1Q25까지 허가용 임상 가능성 첫 소통에 따른 긍정적인 발표로 전일 IMVT 주가 -11% 하락으로 마무리 된 것으로 판단 1)IMVT는 두 가지 파이프라인 개발 중(1401, 1402). 두 파이프라인 모두 한올바이오로부터 기술수입한 물질로, 초기에는 1401로 개발했으나 안전성(알부민 감소) 탓에, 새롭게 1402도 추가 개발, 작년 1상 성공적인 데이터 발표하며 기업 가치 급등한 경험 있음. 이번 실적발표에서 IMVT는 기존 1401로 올해 하반기 첫 3상 발표 예정이었던 MG 적응증에 대해 ’25년 1분기까지 탑라인 데이터 및 상업화 가능성 발표 것이라고 소통. 만약 데이터 확신 없을 시 1401 상업화 진행하지 않고 1402로 MG 적응증 출시하겠다는 것. 첫 상업화 기대되는 1401 MG에 대한 기대감 존재했던 시장에서는 실망 매물 출회. 또한, 1401로 신규 개발중인 CIDP 적응증 2b상은 적응증 발표 반기 지연, 물론 CIDP는 허가용까지는 기대하지 않았으며 IMVT1402로 추가 개발할 계획이었다는 점에서 주가하락의 큰 요인은 아니었을 것 2)IMVT는 Roivant의 여러 자회사 중 하나로 기존 Roivant 사례 참고 시 신약 출시 직전에 회사 매각이 기대되었음(미국 내 영업망 부재). 이에 피인수 타깃으로 미국 현지에서도 관심이 존재했던 회사. 다만, 이번 1401 MG 상업화 가능성에 대해 불확실성이 커지자, 이러한 매각 기대감으로 투자했던 투자자들이 실망했을 것. 매각 기대감 반납에 더해 IMVT의 추가적인 자본 조달 우려 가능성 제기. 늦어진 상업화에 따른 1402 R&D 비용 충당 어려움, 추가적인 유상증자 가능성 불안 가능. 1Q24 기준 IMVT 현금성 자산 6.4억달러, 1분기 순손실 0.75억달러로 연간 캐시번 3억달러 수준. 다만, 매각 기대감 반납 및 유상증자에 따른 IMVT 주가 하락은 한올바이오파마의 기업가치와는 무관하다는 점에 주목해야 3)IMVT 1402 FDA Type B 미팅 종료 첫 완료, 1Q25까지 4~5개 적응증 허가용 임상 가능성 첫 소통. 이는 앞선 두 가지 이슈에도 불구하고, IMVT 주가 -11%로 하락 방어할 수 있었던 요인. IMVT는 기존 1401 1~2상 PoC 데이터를 활용하여 1402로 곧바로 허가용 임상 개발 목표로 했으나, 해당 선례가 없어 시장 우려 존재했음. 다만, 이번 발표에서 IMVT는 FDA와 소통 완료했고 1402로 4~5개의 적응증으로 허가용 임상 바로 진입 가능성 첫 확인. 즉, 시장은 이미 1402를 쳐다보고 있었으며, 이의 빠른 개발이 가능하다는 점은 동사에도 매우 긍정적. 이에 경쟁사 Argenx는 전일 주가 -4%로 수혜 없던 것으로 추정 금일 동사 주가 하락은 1401 MG 상업화 가치 사라짐 주가에 이미 반영 탓. 다만 매각 기대감 반납, 유증 이슈 존재하는 IMVT 대비 더 빠지는 것은 비합리적이라는 판단. 기존 1402 적응증 확장이라는 투자 포인트 유효, 최근 강력한 경쟁 기전 파이프라인 보유한 Biohaven사의 아쉬운 임상 데이터 발표는 동사의 중장기 투자 포인트인 적응증 확장 가능성에 매우 긍정적 |

* 경쟁사 2상 성공 시, 우리도 3상 진입 가능! - DS투자증권 (2024.05.28)

| Argenx, 경쟁사의 2상 결과를 토대로 자체 임상 2상 생략 Argenx는 한올바이오파마의 경쟁사이다. Anti-FcRn 중 가장 먼저 출시한 Vyvgart를 보유하고 있다. Argenx는 최근 Vyvgart PFS로 TED 임상 3상에 진입하였다. 재미있는 점은 비브가르트는 TED 임상 2상을 진행한 바가 없다는 점이다. Argenx는 경쟁사 이뮤노반트가 IMVT-1401의 2상 결과를 바탕으로 IMVT-1402 임상 2상을 생략하고 3상에 진입하는 전략과 유사하게 경쟁사 이뮤노반트의 임상 2상 결과를 바탕으로 자체 2상을 생략하였다. 이로써 향후 anti-FcRn은 경쟁사의 임상 2상 결과를 바탕으로 2상을 생략한 뒤 임상 3상에 진입하는 전략이 주로 사용될 것으로 예상된다(쇼그렌증후군 역시 Argenx는 니포칼리맙 성공을 바탕으로 올해 3월 36명 간이 임상 2상만 진행한 뒤 3상 속행). TED 적응증 내에서는 Argenx가 PFS 자가주사제로 진입하는 만큼 경쟁 심화에 대한 우려가 있을 수 있다. 그러나 한올바이오파마의 IMVT-1402는 후발 주자로서 경쟁사가 미리 PoC를 입증한 적응증에 대해 3상으로 진입이 가능해진 점을 고려하였을 때 보다 높은 잠재력를 보유하게 된 것으로 간주할 수 있다. J&J의 니포칼리맙, 쇼그렌증후군 P2 데이터 발표 임박 ‘24년 2월, J&J은 anti-FcRn 니포칼리맙이 쇼그렌증후군 임상 2상을 성공하였음을 밝혔다. J&J의 쇼그렌증후군 임상 2상의 자세한 데이터는 EULAR2024에서 6월 15일 오전 9시30분(현지시간 기준) 발표될 예정이다. 쇼그렌증후군은 미국 내 환자 수만 약 33만명에 달하는 자가면역 내 거대 시장 중 하나이다. antiCD40L Dazodalibep의 쇼그렌증후군 P2 데이터와 비교하여 anti-FcRn의 예상 Market share를 추산, 가치를 산정할 수 있을 것으로 전망한다. Top pick. 투자의견 매수, 목표주가 65,000원으로 상향 당사는 한올바이오파마에 대하여 투자의견 매수, 목표주가 65,000원으로 상향하며 바이오텍 Top pick으로 추천한다. ‘23년 12월 그레이브스병 임상 2상에서 훌륭한 결과를 입증한 점을 토대로 성공률을 상향하였다. 향후 1~2년 내 다수의 임상 3상 파이프라인을 보유한 기업으로 변화할 것으로 기대한다. Valuation 한올바이오파마에 대하여 목표주가를 기존 50,000원에서 65,000원으로 상향한다. ‘23년 12월 GD 임상 2상에 대해 긍정적인 결과를 확인함에 따라 GD 성공률을 기존 약 29.3%(TED 임상결과를 바탕으로 성공률 할증)에서 약 62.2%로 큰 폭 상향하여 그레이브스병 가치를 약 1조 3,923억원에서 약 2조 854억원으로 상향하였다. 단, 한올바이오파마의 52주 베타값이 최근 큰 폭 높아진 점을 감안하여 WACC을 기존 약 9.9%에서 약 14.3%로 상향하여 반영하였다. anti-FcRn 시장은 현재 경쟁사의 임상 2상의 결과를 토대로 자체 임상 2상을 생략하고 임상 3상에 곧바로 진입하는 전략을 사용하고 있다. 따라서 향후 IMVT-1402는 경쟁사가 성공한 ITP 등의 적응증에 대해서는 임상 2상을 생략한 뒤 곧바로 임상 3상에 진입할 수 있을 것으로 기대된다. 더불어 거대 시장 중 하나인 쇼그렌증후군의 결과발표가 올해 예정되어있다. 6월 EULAR에서 경쟁사 J&J의 쇼그렌증후군 임상 2상에 대한 긍정적인 결과를 확인된다면 향후 이뮤노반트의 쇼그렌증후군 개 발 의지를 확인한 뒤 쇼그렌증후군에 대해 임상 3상 성공률을 즉시 부여할 수 있다. 한올바이오파마는 ‘25년 3월까지 적응증 5개, ‘26년 3월까지 적응증 10개에 대해 임상을 진입할 것으로 발표한 바 있다. 새롭게 진입하는 적응증은 PoC 입증이 완료되지 않은 류마티스관절염을 제외한다면 P3가 될 확률이 높으며 한올바이오파마는 향후 1~2년 내 다수의 임상 3상을 보유한 바이오 기업으로 거듭날 것으로 기대한다.  경쟁사의 2상 결과 바탕으로 3상 진입 가능성 확대 Argenx, 갑상선안병증(TED)에 대해 P3 진입 Argenx는 TED 임상 2상을 한 적이 없다 Argenx는 최근 Vyvgart PFS로 갑상선안병증(TED, Thyroid Eye Disease) 임상 3상에 진입하였다. 재미있는 점은 비브가르트(성분명 Efgartigimod alfa)는 TED 임상 2상을 진행한 바가 없다는 점이다. Argenx는 경쟁사 이뮤노반트가 IMVT-1401의 2상 결과를 바탕으로 IMVT-1402 임상 2상을 생략하고 3상에 곧바로 진입하는 전략과 유사하게 경쟁사 이뮤노반트의 임상 2상 결과를 바탕으로 자체 2상을 생략하였다. 3Q23 실적발표에서 Argenx는 경쟁사 이뮤노반트의 결과를 토대로 자가면역항체와 질병의 연관성에 대한 강한 확신을 얻었음을 밝혔다. 이로써 향후 anti-FcRn은 경쟁사의 임상 2상 결과를 바탕으로 2상을 생략한 뒤 임상 3상에 곧바로 진입하는 전략이 주로 사용될 것으로 예상된다. Argenx는 이번 갑상선안병증 뿐만아니라 쇼그렌증후군에서도 경쟁사 J&J의 nipocalimab의 성공을 바탕으로 올해 약 36명을 대상으로 간이 임상 2상만을 진행한 뒤 바이오마커에 대한 결과값만을 바탕으로 임상 3상 개발을 속행하고 있다.  악재인가 호재인가? 호재다 소소한 악재: TED 적응증 내 경쟁 심화 TED 적응증 내에서는 Argenx가 PFS 자가주사제로 진입하는 만큼 경쟁 심화에 대한 우려가 있을 수 있다. 과거 Vyvgart는 IV와 SC를 보유하고 있었으나 Vyvgart SC는 피하주사 제형임에도 불구하고 의료진이 주사하여야 하며 환자 자가주사가 불가능하다는 단점이 있었다. 그러나 Argenx는 최근 자가주사가 가능한 PFS 제형 개발에 성공하여 올해 6월 말 FDA에 서류를 제출할 예정이다. 이번 TED 임상시험은 Vyvgart PFS로 진행하는 첫 임상시험으로써 향후 한올바이오파마의 IMVT-1402와 직접 경쟁할 것으로 예상된다. clinicaltrials.gov에 따르면 Argenx의 TED 임상 3상은 ‘27년 10월 종료될 예정이며 일러도 2029년 이후 출시 될 것으로 예상된다. 한올바이오파마는 1H25 갑상선안병증에 대한 임상 3상 결과를 확인한 뒤 이르면 2026년 출시가 가능할 것으로 예상되어 약 3년 이상 빠른 선두주자로 시장을 차지할 수 있을 것으로 전망한다. 현재 TED 시장은 IGF1R 치료제 Tepezza(IV) 단독으로 출시되어 있으며 ‘27~ ‘28년경 Tepezza SC가 출시될 전망이다. 그러나 Tepezza를 비롯한 후속 IGF1R 치료제들은 청력소실의 부작용에서 자유로울 수 없으며 부작용에서 자유로운 치료제는 2026년 IMVT-1401가 최초로 출시될 것으로 예상된다. 2029년 이후 Argenx의 Vyvgart PFS, 룬드벡의 anti-CD40L APB-A1 등이 출시되나 선두주자 IMVT1401에게 미치는 영향은 경쟁 파이프라인의 결과를 확인한 뒤 추후 판단이 가능할 것으로 사료된다.  그보다 더 큰 호재: Anti-FcRn의 가치는 적응증 확장에 있음에 유의 anti-FcRn의 가장 큰 매력은 적응증 확장에 있다. TED 적응증은 미국 내 타겟 환자 수 약 1.8만명 이하(아래 Argenx는 전체 환자 수 기입)의 비교적 크지 않은 시장으로 anti-FcRn의 가치에 큰 영향을 미치지 않는다. 우리가 주목하여야 할 적응증은 향후 한올바이오파마가 진입할 그레이브스병, 쇼그렌증후군 등의 거대 시장이다. 미국 내 그레이브스병은 약 12만명, 쇼그렌증후군은 약 33만명 환자를 보유하고 있는 적응증으로 해당 적응증에서 Phase 3에 진입할 경우 한올바이오파마가 보유하고 있는 anti-FcRn IMVT-1402의 가치에 큰 영향을 미칠 것으로 예상된다. 따라서 오히려 이번 Argenx의 임상 3상 진입은 한올바이오파마의 IMVT-1402가 후발 주자로서 경쟁사가 미리 PoC를 입증한 적응증에 대해 3상으로 진입이 가능해진 점을 고려하였을 때 보다 높은 잠재력를 보유하게 된 것으로 간주할 수 있다. 한올바이오파마의 파트너사 이뮤노반트는 IMVT-1402로 ‘25년 3월까지 적응증 5개, ‘26년 3월까지 적응증 10개 임상시험을 시작할 것임을 밝혔다. 지금까지는 해당 적응증이 그레이브스병을 제외한다면 임상 2상으로 시작할 확률이 높았으나 경쟁사가 PoC 입증을 성공한 쇼그렌증후군, ITP 등의 적응증에서는 임상 3상으로 시작할 확률이 대폭 상승하였을 것으로 예상된다. 류마티스관절염은 경쟁 파이프라인 니포칼리맙이 충분히 PoC 입증을 하는 것에 실패하였기 때문에 임상 2상으로 재진입할 가능성이 높다. 그러나 그 외 적응증에서는 임상 3상 성공률을 바로 부여할 수 있을 것으로 예상된다.  Anti-FcRn, 쇼그렌증후군 진입 가능성 확대 EULAR2024, 니포칼리맙 데이터 공개 6월 15일, 니포칼리맙 P2 데이터 공개 쇼그렌증후군은 미국 내 약 400만명이 앓고 있는 거대질환으로 biologics 대상 환자만 추산하더라도 약 33만명에 달하는 최소 10억 달러 이상의 거대시장이나 현재 치료제는 없는 상태이다. 전통적인 항류마티스 약물 및 생물학적제제들은 양성 증상(건망증 및 피로, 안구건조, 구강건조 등)을 개선하지 못하였기 때문이다. 과거 Orencia가 임상 3상을 진행하였으나 통계적 유의성을 입증하는 것에 실패하였으며 Benlysta/Rituxan 병용요법이 임상 2상에서 ESSDAI 수치를 일부 개선하는 것에 성공하였으나 현재 임상 3상을 진행하고 있지는 않다. 2024년 2월, J&J은 anti-FcRn 니포칼리맙이 쇼그렌증후군 임상 2상 DAHLIAS(NCT04968912)을 성공하였음을 밝혔다. 자세한 데이터는 upcoming 학회에서 공개할 것으로 밝혔으며 이번 6월 15일 EULAR2024에서 결과가 발표될 예정이다. Anti-CD40L Dazodalibep이 2023년 11월 임상 2상 성공 데이터를 발표한 가운데 니포칼리맙의 데이터와 비교해 볼 수 있을 것으로 기대된다. Dazodalibep은 primary endpoint를 ESSDAI로 니포칼리맙은 ClinESSDAI로 평가하였으나 그 차이는 크지 않다. Dazodalibep은 24주차에 -6.3 ± 0.6의 ESSDAI 개선을 나타낸 반면 위약군은 -4.1 ± 0.6을 개선하여 통계적 유의성을 입증하였다(p=0.0167). 특히 높은 ESSDAI 개선(5점 or 6점)을 나타낸 환자군에서는 DAZ(61.1% and 60.0%)을 위약(35.1% and 34.3%)보다 선호하였다. Vyvgart 역시 쇼그렌증후군 개발 중 Argenx 역시 Vyvgart로 쇼그렌증후군 대상 임상 2상 RHO(NCT05817669)를 진행하였다. 단, RHO 임상시험은 대상자 수 34명으로 아주 적어 nipocalimab의 쇼그렌증후군 임상 2상 성공을 염두에 두고 바이오마커와 임상의 결과를 비교하는 간이임상을 진행한 것으로 추정할 수 있다. ‘24년 3월 27일 Argenx는 쇼그렌증후군 2상 RHO 연구 top line data를 분석한 결과 임상 3상 개발을 속행할 계획으로 발표하였다. 이번 2상 데이터를 바탕으로 FcRn을 차단할 경우 순환면역복합체를 제거할 수 있으며 이러한 제거가 땀샘 내 면역세포침윤을 억제할 수 있는 신호를 확인하였다고 밝혔다.  니포칼리맙 데이터에 따른 IMVT-1402 가치산정 니포칼리맙의 데이터에 따라 쇼그렌증후군 시장 내 CD40L 과 anti-FcRn의 Market share가 변화될 수 있을 것으로 예상된다. 니포칼리맙은 연 내 Phase 3를 진행 할 것으로 예상되어 Dazodalibep과 니포칼리맙의 출시 일정은 큰 차이가 없을 것으로 가정하였다. 일반적으로 CD40L과 anti-FcRn 모두 내약성에서 우수한 모습을 보임으로 효능 측면에서 니포칼리맙이 우수할 경우 7:3, 유사할 경우 5:5, 열등할 경우 3:7로 시장을 양분할 것으로 가정하였다. 한올바이오파마가 2025년 3월 내 쇼그렌증후군 임상 3상 개발을 시작할 경우 J&J, Argenx에 이은 세 번째 주자로 진입하게 되는 점을 감안하여 anti-FcRn 내 M/S는 보수적으로 약 20%로 산정하였다. J&J은 IV 제형으로 진입할 것으로 전망되나 Argenx는 최근 개발된 PFS 자가주사 제형으로 진입할 것으로 예상되어 IMVT1402의 Market share에 프리미엄을 부여하지 않았다. 따라서 6월 니포칼리맙에서 우수한 데이터가 확인될 경우 이뮤노반트의 쇼그렌증후군 적응증 3상 개발 의지를 확인하는 즉시 IMVT-1402는 쇼그렌증후군 적응증에서 보수적으로 최대 약 7,768억원의 가치를 인정받을 수 있을 것으로 전망한다.  |

* 피하 주사를 통한 제형 경쟁력 우수 - 유안타증권 (2024.05.23)

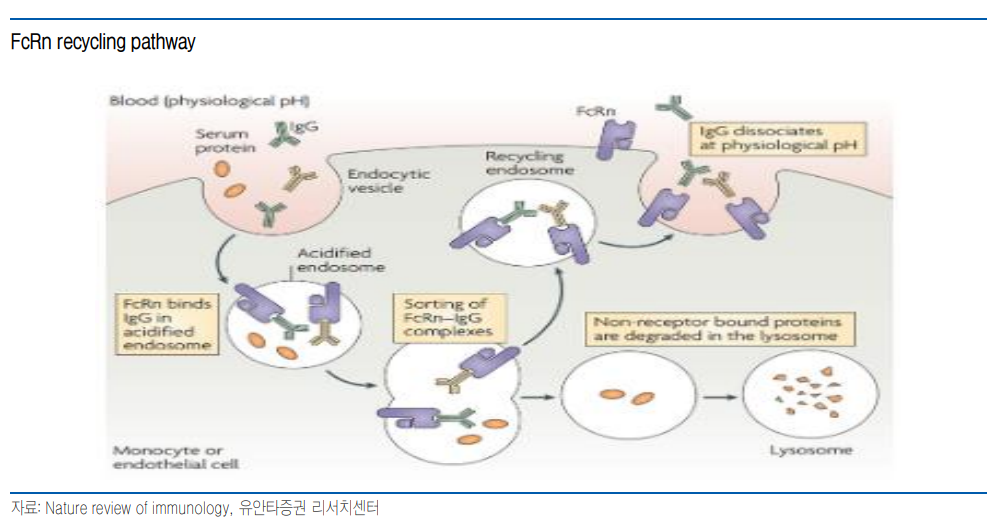

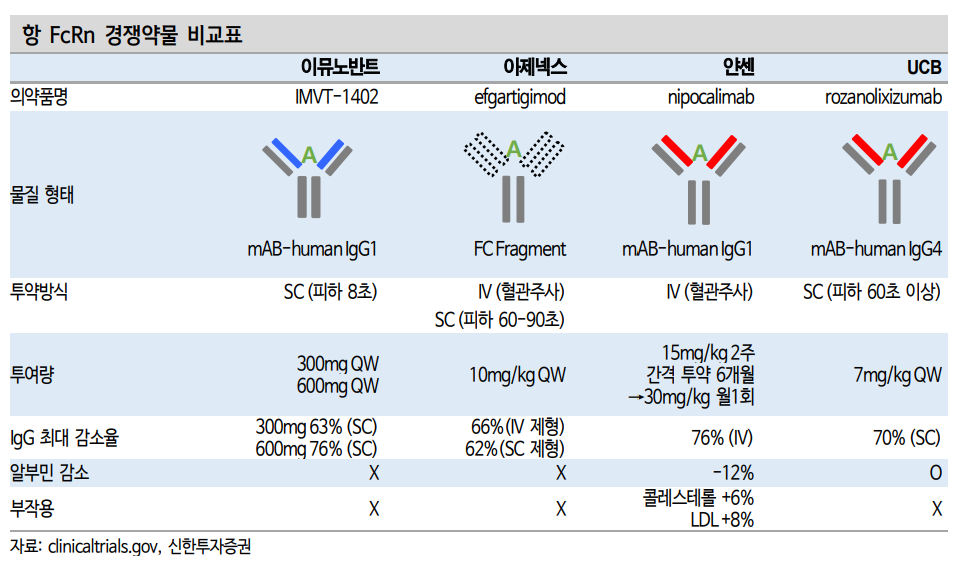

| 피하 주사로 늦은 시장 출시 만회 기대 FcRn 억제제는 이미 비브가르트와 리스티고가 승인되었으며, nipocalimab도 허가 신청 예정. 반면, batoclimab은 LDL 증가 이슈로 인한 임상 중단, 2H24에 gMG 임상 3상 탑라인 결과 확인 예정으로 경쟁 약물 대비 개발 속도는 늦은 편. Batoclimab과 IMVT-1402는 모두 피하 주사로 개발되고 있으며, hyaluronidase 등을 사용하지 않은 전통적인 방식. 할로자임의 ENHANZE가 적용된 비브가르트 하이트룰로(비브가르트 SC)와는 달리 투약 시간은 수 초로 짧은 편. 기존 자가 면역질환 치료제인 휴미라, 스텔라라 등과 유사하며, 분 단위 투약 시간의 비브가르트에 비해 복용 편의성에서 높은 경쟁력 보유. FcRn 억제제간 연관성 강화될 전망 FcRn 억제제는 자가 IgG 항체가 원인으로 추정되는 다수의 자가면역질환으로 확대가 가능할 것으로 예상되며, 높은 파이프라인 가치도 확장성에 기인하고 있음. FcRn 억제제들은 FcRn recycling pathway 차단을 통한 IgG 감소라는 공통적인 기전을 가지고 있으며, PoC 임상을 통해 IgG를 낮춤으로써 질병 개선 효과를 평가. 따라서 FcRn 억제제들의 경우 경쟁 파이프라인이라도 새로운 적응증에서 긍정적인 임상 결과 확인시 주가가 동조하는 경향을 보임. 현재 FcRn 억제제들에서 공통적으로 임상에 성공한 적응증은 gMG가 유일. 하반기 CIDP(batoclimab), 쇼그렌증후군(비브가르트)의 임상 결과가 공개 예정이며, 이들 적응증은 각각 비브가르트와 nipocalimab에서 이미 임상적 유의성을 확인. gMG 이외 적응증에서 복수의 FcRn 억제제 효과 확인 시 FcRn 억제제 간의 신규 적응증에서 효과를 보일 경우 주가 동조 경향은 더욱 강화될 것으로 전망. 매수 의견 및 목표 주가 43,000원 제시 피하 주사로 경쟁력 가져 늦은 출시 예상 시점 FcRn 억제제인 비브가르트(Vyvgart, efgartigimod), 리스티고(Rystiggo, rozanolixizumab)이 이미 허가되어 판매 중에 있으며, nipocalimab도 연내 허가를 신청할 예정이다. 반면 동사 FcRn 억제제 리드 파이프라인인 batoclimab은 21년 갑상선 안병증(TED)의 임상 2b상에서 LDL 콜레스테롤이 증가하는 부작용이 확인되면서 임상을 중단했으며 22년 6월 근무력증(gMG)의 임상 3상을 시작했다. gMG 임상 3상 탑라인 결과는 2H24에 확인 가능할 예정으로 허가 신청 시점은 25년초가 될 것으로 예상한다. 따라서 batoclimab의 상업화 예상 시점은 경쟁 약물에 비해 다소 늦은 26년 이후가 될 것으로 보인다. 동사 FcRn 억제제의 글로벌 개발사인 이뮤노반트는 늦은 출시 시점 등을 극복하기 위해 후속 파이프라인인 IMVT-1402에 대해 26년까지 10개 적응증에 대한 임상을 시작할 예정이다. IMVT-1402는 지난해 공개된 임상 1상에서 우수한 IgG 감소율과 함께 LDL 콜레스테롤 증가 등이 나타나지 않으면서 FcRn 억제제 내 Best in class가 유력할 것으로 기대한다.   앞서가는 제형 경쟁력 임상 진행 및 시장 출시에서는 경쟁 FcRn 억제제보다 뒤쳐지고 있으나 피하 제형 경쟁력에서는 동사 파이프라인 경쟁력이 높은 것으로 판단한다. 동사는 임상 초기부터 batoclimab을 피하 주사로 개발해왔으며, 후속 파이프라인인 IMVT-1402도 피하 주사로 임상을 진행하고 있다. 두 파이프라인 모두 전통적인 피하 주사 방법(2mL 이내 주입)으로 제형이 설계되어 있어 휴미라, 스텔라라 등의 기존 자가면역질환과 비슷한 투약이 가능할 것으로 예상된다. 반면, 경쟁 약물들은 이미 시판 중에 있으나 피하 주사 경쟁력이 낮거나 피하 주사 개발에 성공하지 못하고 있다. 비브가르트는 할로자임의 ENHANZE를 이용한 피하 주사인 비브가르트 하이트룰로를 승인받았으나, 투여 용량이 5.6mL로 높으며 30~90초에 걸쳐 투약하기 때문에 오토 인젝터를 사용하지 않고는 자가 투약이 어려울 것으로 판단한다. Nipocalimab은 아직까지 피하주사 개발에 어려움을 겪고 있어 향후 피하 주사를 출시하더라도 동사 파이프라인보다 늦은 시 점에 출시가 예상된다. 따라서 batoclimab은 다소 늦은 시점에 출시될 것으로 보이나 피하 주사 경쟁력 및 출시 시기에서는 격차가 작으며, IMVT-1402는 best in class가 기대되고 있어 제형 차이에서 오는 경쟁력은 더욱 클 것으로 기대한다.  FcRn 억제제들의 임상 관련성 커질 전망 FcRn 억제제들의 가치는 우수한 확장성 때문 동사의 주요 파이프라인인 batoclimab(IMVT-1401)과 IMVT-1402는 모두 FcRn 억제제로 혈중 IgG 항체의 빠른 소실을 유도함으로써 자가 면역 질환의 원인이 되는 자가 항체의 혈중 농도를 낮게 유지할 수 있다. IgG 항체의 혈중 반감기는 단량체임에도 불구하고 8~23일로 항체 중에서 가장 긴 편이며, 다량체인 IgM, IgA에 비해서도 길다. 이는 FcRn recycling이라는 재활용 과정을 통해 리소좀에 의한 분해를 회피할 수 있기 때문이며, FcRn 억제제는 IgG의 재활용 경로를 차단함으로써 자가 항체의 혈중 농도를 낮출 수 있다. 다수의 자가면역질환이 항체가 원인으로 추정되고 있으며, 질환마다 자가 항체의 차이는 있으나 FcRn을 통한 반감기 연장 기전 은 공통적이다. 따라서 FcRn 억제제는 특정 자가 항체에 국한되지 않으며 항체 연관 자가면역질환의 치료제로 개발이 가능할 것으로 기대되고 있으며, 높은 파이프라인 가치도 적응증 확장에 대한 가능성에 기인하고 있다.   CIDP 와 쇼그렌증후군 결과에 따라 주가 동조화 현상 강화될 것 근무력증(Myasthenia gravis, MG)은 AchR에 대한 자가 IgG 항체가 질병의 원인으로 잘 알려져 있으며, FcRn 억제제들의 공통 개발 적응증이다. 허가 약물인 비브가르트와 리스티고 모두 MG를 적응증으로 하고 있으며, nipocalimab도 MG 임상 3상인 VIVACITY에서 임상 지표를 만족하는데 성공했으며 허가 신청이 예상된다. Batoclimab도 하버바이오메드가 진행한 중국 MG 임상 3상에서 유의성을 확인했으며, 이뮤노반트 주도로 진행중인 글로벌 임상 3상은 2H24에 탑라인 결과 확인이 예상되고 있다. gMG을 FcRn 억제제들이 공통 적응증으로 하고 있으며 임상에서도 유의성을 확인한 반면, 다수의 자가 항체 적응증의 경우는 PoC 임상을 진행하고 있으며, PoC 임상에서 긍정적인 결과 확인 시 FcRn 억제제 개발 기업들의 주가가 동조하는 경향을 보이고 있다. 이는 FcRn 억제제들이 공통적으로 IgG 항체를 낮추고 있으나 IgG 항체 감소가 질병 지표 개선으로 이어지는가를 PoC 임상에서 확인하는 것으로 임상 성공 시 개발 가능성을 상호 공유하기 때문이다. 연내에 다수의 FcRn 억제제들의 임상 결과가 공개될 예정이며 특히 batoclimab의 CIDP 임상과 비브가르트의 쇼그렌증후군 임상 결과는 FcRn 억제제들의 적응증 결과 발표에 따른 주가 동조화 현상을 강화할 것으로 판단한다. CIDP와 쇼그렌증후군은 각각 비브가르트와 nipocalimab에서 유의적인 결과를 확인했으며 batoclimab과 비브가르트 결과에 따라 gMG 외의 적응증에서 복수의 FcRn 억제제들이 임상에서 성공한 사례가 될 것으로 예상한다.   |

* 기다렸던 하반기, 무조건 사야 한다 - 신한금융투자 (2024.05.14)

| 무소식이 희소식, 하반기 1401, 1402 모멘텀 집중 동사는 글로벌 파트너사 Immunovant(IMVT) 시가총액 42.7억 달러 수준, 글로벌 목표주가 $50(시가총액 약 10조원) 대비 극히 저평가 판단, IMVT가 가진 글로벌 판권은 미국, 유럽, 캐나다, 남미이고 그 외 국가에 대한 판권은 동사 보유 중으로 IMVT 대비 최소 절반 가치의 판권 보유하고 있으며 하반기 모멘텀 집중되어 곧 IMVT 주가 상승에 따른 업사이드 전망 글로벌 1등 항FcRn 자가면역질환 치료제 보유 기업 동사는 지난해 9/26 IMVT-1402 후속물질에 대한 결과 발표 이후 주가 급등하였으나 임상 3상 진입까지 오랜 시간 업사이드에 필요한 임상 결과 발표 일정이나 적응증 확장에 대한 구체적 계획이 없어 최근 주가 하락 파트너사 Immunovant(IMVT) 시가총액 42.7억 달러 수준, 글로벌 목표주가 $50(시가총액 약 10조원) 대비 극히 저평가 판단, 하반기 IMVT-1401 CIDP 임상 2상 중간 결과, MG 임상 3상 탑라인 결과 발표, IMVT-1402 적응증 4-5개 확장 공개 등으로 하반기 긍정적 전망 Evaluate Pharma에 따르면 파트너사 이뮤노반트 2030년 매출 24억 달러, 한화 3.3조원 규모로 동사 인식 로열티 5,000억원 이상 가능할 것으로 보고 있어 극심한 저평가 상태 판단, 파트너사 M&A될 경우 매수 기회 사라질 것 (당사 추정치 2030년 28억 달러와 유사한 수준으로 업데이트됨) Valuaiton 투자의견 ‘매수’, 목표주가 62,000원으로 커버리지 개시. IMVT-1402 적응증 확장 공개될 경우 목표주가 상향 예정. 적응증 별 rNPV 추정하여 SOTP Valuation을 통해 목표주가 산출, 신약 개발사 Top pick 제시  I. Valuation 목표주가 62,000원 제시, 코스피 제약/바이오 Top pick 추천  투자의견 ‘매수’ 목표주가 62,000원으로 섹터 내 신약 개발 기업 중 Top pick 제시하며 커버리지를 개시한다. 현 주가 대비 상승여력은 84.8%다. 목표주가 62,000원은 각 파이프라인에 대해 rNPV를 통한 SOTP valuation을 통해 산출하였다. IMVT-1402는 하반기 임상 2상 없이 바로 임상 3상 진입이 확인될 것으로 추측되나 어떤 적응증이 확대될지 확인 후 추후 목표주가 상향할 예정이다. 이뮤노반트는 2027년 8억 달러 매출을 달성하며 연매출 1조원을 넘어설 것으로 예상되며 2028년 18억 달러, 2030년 28억 달러로 한화 3조원 이상의 매출을 달성할 경우 동사는 15%의 로열티를 인식할 것으로 예상되기 때문에 2030년 5,000억원을 넘어설 것으로 추정된다. IMVT-1401/1402는 주요 시장인 미국과 유럽 시장에 대한 가치로만 밸류에이션하였고, 각 인구수 대비 적응증별 유병률을 조사하였고 그 중 중증 자가면역질환으로 확대되어 약물을 필수로 투약받아야 하는 인구들을 약 전체 적응증 유병률 대비 30%로 가정했다. 약가는 아제넥스 미국 1년 투약 비용 225,000 달러에서 15% 할인된 191,250 달러로 가정했다. IMVT-1402는 그레이브스병만 진입하는 것으로 하였으나 하반기 류마티스관절염 임상 3상 진입 시 큰 폭의 파이프라인 가치 상승이 예상된다. 현재 23개 적응증 중 4개 적응증에 대해서만 매출을 추정했기 때문에 추가 확장 시마다 업사이드가 지속 가능함 또한 보수적 평가된 근거로 제시한다. Termianl growth는 지속되는 적응증 확장으로 4.5% 적용하였으며 임상 성공확률은 IMVT-1402를 기준으로 임상 2상 성공 확률 62.3%을 적용해 rNPV 방식으로 가치를 추정했다.  Evaluate phrama에 따르면 최근 이뮤노반트의 예상 매출액 평균치가 업데이트되었는데 2030년 무려 2.6조원에 달할 것으로 기대된다. 아직 경쟁사 아제넥스의 69.5억 달러 대비 절반도 안되는 수치이나 만약 이뮤노반트가 2.6조원 규모 매출을 일으킬 경우 우리나라 제약사가 개발한 물질로 조 단위의 매출을 일으키는 첫 사례가 될 수 있다. 한올바이오파마는 10-15% 수준의 두 자릿수 로열티를 수령하게된다. 2030년 Evaluate Pharma 추정치로만 계산하여도 1조원 이상 매출 달성 시 15% 로열티로 환율 1,300원 기준 3.4조원 매출에 따라 2030년 한 해에만 5,070원을 연간으로 매년 수령할 것으로 기대된다. IMVT-1401은 2025년부터 매출액이 발생될 것으로 추정하고 있으며 IMVT-1402는 2026년부터 매출이 개시되어 2028년 12억 달러 매출을 달성할 것으로 보고 있다. 출시 1년만에 2027년 8억 달러를 넘기고 2028년 12억 달러, 2030년 24억 달러로 매출액으로 당사 추정치와 유사하다. 역대급 글로벌 블록버스터 약물이 한국에서 개발되어 대기 중이다.  II. 투자 포인트 출시 3년 안에 매출액 1조 넘기는 이뮤노반트, 로열티는 동사에게 희귀 자가면역 치료제 항FcRn 치료제 전세계 best-in-clss 수 조원 매출 항FcRn 기전의 희귀자가면역 질환 치료제는 현재 격변을 일으키고 있다. 2022년 12월 처음으로 FDA에 승인을 획득한 아제넥스(Argenx)가 비브가르트(Vyvgart)는 피하주사 임상 3상에서 지난 11월 ITP(면역혈소판감소증) 실패, 12월 천포장을 연속 실패하며 혈관주사에서 성공했던 임상 2상 결과와 다른 양상을 보여주었다. 충격적인 소식과 함께 떠오르는 기업이 있다. 바로 한올바이오파마와 그의 글로벌 파트너사 이뮤노반트(immunovant)다.  동사와 이뮤노반트는 지난해 9월 26일 IMVT-1402를 통해 기존 갑상선안병증(TED)에서 발생되었던 알부민 결합에 따른 콜레스테롤 상승 부작용을 완전히 해소하며 건강한 사람 대상 임상 1상에서 성공적인 IgG 중화항체 감소율을 발표했다. 그리고 현재 임상 3상으로 류마티스관절염(RA)과 그레이브스병(GD)을 포함한 임상 3상 진입을 하반기 앞두고 있다. 지난 이뮤노반트 실적 발표에 따르면 2-3분기 중으로 기존 물질 IMVT-1401의 CIDP 임상 2b상 중간 결과, 그리고 하반기 중으로 중증근무력증(MG) 3상 탑라인 발표를 앞두고 있음을 밝혔다. 또한 IMVT-1402는 류마티스관절염과 그레이브스병을 포함해 총 4~5개 적응증을 확장할 것으로 계획을 발표했다.  예상컨데 아제넥스가 피하주사 임상을 실패하고 NO-GO 선언을 했던 ITP와 천포장이 확장되지 않을까 생각되며, 장기적으로는 현재 IMVT-1401로 개발 중인 중증근무력증이나 갑상선안병증 등이 IMVT-1402로 다시금 3상을 시작해 시장을 장악하려는 전략이 나올 수 있을 것으로 보인다. 지금 현재 글로벌 항FcRn 개발 대표기업은 한올/이뮤노반트, 아제넥스, J&J, UBS 4개사다. J&J은 아직 혈관주사 제형만 개발 중으로 중증근무력증과 쇼그렌증후군 임상 2상 성공 결과를 발표했고 올 하반기 CIDP 임상 2/3상 결과를 발표예정이나 기대감이 없다. 아제넥스 또한 최근 피하주사 임상 실패가 2번 연속 3상 단계에서 이루어져 전체 적응증에 대한 전면 재검토가 있을 것으로 예상된다. UCB는 적응증 확장 계획도 구체적이지 않고 두통과 같은 부작용으로 시장에 성공적 진입이 어렵다. 여기서 남은 기업은 결국 한올/이뮤노반트 뿐이다. 현재 개발되고 있는 항FcRn 적응증 개수 또한 중요하다. 전세계적으로 4개 회사가 총 23개의 적응증을 계획 중인데 아제넥스가 FDA 승인은 먼저 받았더라도 동사와 겹치지 않는 적응증이나 실패한 ITP, 천포창은 동사와 이뮤노반트가 모두 독점 진입하는 시장이라는 점이 정말 중요하다. 이뮤노반트는 2등이나 2등이 아니다. 특정 적응증에서는 first-in-class이자 best-in-class로 진입한다.   그리고 글로벌 파트너사 이뮤노반트는 현재 약 15개 증권사가 coverage를 시작했고 목표주가, 투자의견, 연간 매출 전망을 제시하면 보고서를 내고 있다. 국내 바이오텍 중 전후무후한 상황임에도 불구하고 시장에서 동사에 대한 기대감은 낮은 상황이다. 그 어느 때보다 기대감이 높아야함에도 불구하고 여전히 저평가 구간으로 판단되며 매수의 기회라고 판단한다. 상반기 모멘텀 부재로 주가하락이 있었으나 하반기 본격화되는 IMVT-1401 임상 발표와 IMVT-1402 적응증 확장, 특히 류마티스관절염 적응증 확장을 주목하고자 한다. 현재 류마티스관절염은 휴미라 내성 환자만 ‘22년 기준 10조원을 넘어설 것으로 추정된다. 또한 대표적인 자가면역질환 치료제로 휴미라 외 엔브렐, 레미케이드, 스텔라라같은 약물들도 내성환자가 발생될 경우 대안이 없는 상황으로 전세계적으로 이 문제를 해결하기 위해 많은 후보물질들을 개발 중이나 현재 대안은 딱히 없는 상황이다. 항FcRn 치료제는 60-70개 자가면역질환 대부분을 커버할 수 있을 것으로 기대되는 상황이다. 국내 기업이 자체 기술력으로 개발한 신약 후보물질이 전세계에서 가장 높은 관심을 받고 있으나 국내에서는 한올바이오파마에 대한 관심이 아직 뜨겁지 않은 상태로 극심한 저평가 상태, 완전한 매수 기회로 판단되며 국내 신약 개발 기업 중 Top pick 제시한다. |

* 제품 안에 파이프라인 확장성의 가치 - 하이투자증권 (2024.02.20)

| III. 자가면역질환의 기대주 들어가며) 자가면역질환의 이해를 위한 기본 개념 5가지 1) 면역 (Immunity) 자가면역질환을 이해하기 위해서는 우선 면역에 대한 이해가 필요하다. 면역이란 자기(self)와 비자기(non-self)를 구분하는 과정으로, 세균 또는 바이러스 감염이나 암세포와 같이 체내의 비정상적인 세포에 대응하는 인체의 방어 시스템을 의미한다. 2) 면역 체계 (Immune system) 면역 체계는 인체의 방어 시스템을 구성하는 요소들이다. 다양한 면역세포와 기관, 그리고 이들이 분비하는 단백질로 이루어진다. 대표적인 면역세포로 비정상세포를 직접 제거하는 T세포, 항체를 생성하는 B세포, 식균 작용을 하는 대식세포(macrophage) 등이 있다. 면역 체계의 핵심은 활성화와 증폭에 있다. 비정상 상황에서 면역세포들은 신호 전달을 통해 다른 면역의 구성 요소들을 활성화하고, 반응의 크기를 키워 효과적으로 대상을 제거한다. 신호전달을 위해 면역세포는 세포막에 존재하는 단백질을 이용하거나 cytokine이라는 신호전달 단백질을 분비한다. 3) 염증 (Inflammation) 염증은 익숙한 단어이지만 그 개념을 명확하게 설명하기는 쉽지 않다. 제거 대상이 존재하는 조직에서 면역반응이 나타나는 형태로 이해할 수 있다. 면역반응이 전쟁이라면 염증은 전투이다. 인체의 보호를 위해 꼭 필요한 반응이지만 그 정도가 심할 경우 조직에 손상을 일으키며 이를 회복하는 과정에서 비가역적인 섬유화가 일어난다. 4) 자가면역질환 (Autoimmune disease) 위에서 면역을 자기(self)와 비자기(non-self)의 구분으로 정의했다. 자가면역질환이란 자기(self)에 대한 비정상적인 면역반응으로 발생하는 질환이다. 정상적으로는 면역관용(면역반응이 일어나지 않음)의 대상인데 비정상적으로 면역체계가 활성화되고, 염증반응이 일어난 조직의 손상으로 이어진다. 자가면역질환에는 유전적, 환경적 요인이 작용한다. 대표적인 자가면역질환으로 류마티스 관절염, 건선, 염증성 장질환 등이 있다. 염증성 장질환은 다시 크론병과 궤양성 대장염으로 구분된다. 5) 자가면역질환의 치료 현재 자가면역질환의 치료는 면역세포, cytokine 또는 세포 내 신호전달에 관여하여 면역의 활성화를 억제하는 약물들이 사용된다. 자가면역질환의 치료 목표는 관해의 달성으로, 임상적인 증상이 사라진 임상적 관해, 내시경으로 확인 시 염증이 사라진 내시경적 관해, 조직 검사에서 염증 세포들이 사라진 조직학적 관해로 구분된다. 면역세포 관련 타겟으로는 B세포에 발현된 CD20, B세포 및 T세포의 활성화에 관여하는 BAFF, CD40/CD40L 등이 있으며, TNF-alpha, IL-23, IL-17은 대표적인 cytokine 타겟이다<그림 57>. 여기서 타겟이란 질병의 조절을 위해 각 치료제가 결합하여 작용하는 대상을 의미한다. 6) Best-in-class, Best-in-disease 약물 효능 및 안전성 등 종합적인 약물의 특성을 고려했을 때, 계열(class) 또는 사용되는 적응증(disease) 내에서 가장 우수한 치료효과를 갖는 의약품을 의미한다. 계열(class)은 주로 작용하는 타겟에 따라 분류한다. 예를 들어, 자가면역질환 치료제 휴미라와 엔브렐(Etanercept)은 공통적으로 TNF-alpha를 저해하는 약물로, 같은 계열(class)에 속한다.  Pipeline in a product의 전형: TNF-alpha 저해제 자가면역질환이 속하는 면역 매개 염증성질환(IMID, Immune Mediated Inflammatory Disease)의 특징은 질병 발생의 경로를 다양한 적응증이 공유한다는 점이다. 따라서 이론적으로는 염증 반응의 핵심 신호전달 경로를 저해함으로써 다수의 적응증으로의 확장이 가능하다. 이러한 특징은 TNF-alpha와 이를 저해하는 대표적인 메가 블록버스터 약물, 휴미라(Adalimumab)의 성공에서 잘 드러난다. 휴미라는 2003년 출시 이후 총 9건 이상의 적응증에서 FDA 승인을 받았으며 전세계적으로는 16건의 질환에서 사용된다. 이 중 주요 매출은 환자수가 많은 류마티스 관절염, 건선/건선형 관절염, 염증성 장질환에서 발생하고 있다<그림 58>. TNF-alpha는 체내에서 염증반응을 매개하는 cytokine의 일종으로, 활성화된 면역세포에 의해 분비된다. TNF-alpha는 유리된 형태의 soluble TNF-α(sTNF-α)와 세포 표면의 막단백질 형태를 갖는 transmembrane TNF-α(tmTNF-α)로 존재하는데, 인접 세포의 TNF-α 수용체와 결합 후 하위 신호전달을 통해 염증반응을 유도하는 역할을 한다. TNF-alpha는 류마티스 관절염, 염증성 장질환, 건선/건선 관절염 등 다양한 면역질환을 공통적으로 조절하는 첫번째 타겟이라는 의미를 갖는다. TNF-alpha 저해제 이전의 치료는 전신의 면역을 억제하여 염증반응을 줄이는 것이었는데, 이는 비선택적인 면역 저하로 감염 등 심각한 부작용을 동반한다. 이에 비해 TNF-alpha의 선택적 저해는 꼭 필요한 면역 능력은 유지한 채 과도한 염증 반응을 효과적으로 억제하여 관절, 소장 또는 피부에서 나타나는 면역질환에 폭넓은 효과를 나타낸다. 한편, 염증반응을 일으키는 IL-6, IL-17A, IL-23 등 기타 주요 cytokine에 대한 저해제 개발 시도는 질환 별로 상이한 결과로 이어지기도 했다. IL-6의 저해는 류마티스 관절염에서는 효과적이었지만 건선과 척추 관절염에서 효과가 없는 반면, IL-17A의 저해는 건선에서 효과를 확인했지만 류마티스 관절염과 염증성 장질환에서는 효능 확보에 실패했다. 또한, 세포 내 하위 신호를 전달하는 JAK family는 수용체에 결합하는 cytokine에 따라 상이한 신호 전달을 매개하는데, 그 결과 JAK 저해제는 그 선택성에 따라 차별화된 안전성과 유효성을 갖는다. 현재 면역질환의 병리학적 이해는 공통적인 염증반응 경로에 관여하는 인자와 질환 별 특징적인 cytokine을 바탕으로 하고 있다<그림 59, 그림 60>. New England Journal of Medicine에 게재된 리뷰에 의하면 TNF-alpha는 면역질환의 공통적인 작동 단계(effector phase, 대식 세포와 섬유아세포의 활성화)에 관여하는 반면, 질환마다 특징적인 cytokine은 발병에 핵심적인 면역세포에서 분비되어 염증반응을 유도하는 것으로 알려져 있다. TNF-alpha 저해제 휴미라가 다수의 적응증에서 효능을 보이는 이유 및 후속 출시된 cytokine 저해제가 특징적인 적응증에서 높은 효능을 보이는 이유를 파악할 수 있는 설명이다.    글로벌 1위 매출 의약품 휴미라의 매출 감소는 2023년 미국 내 특허 만료로 인한 바이오시밀러의 진입뿐만 아니라, 더 높은 효능을 갖는 후속 약물의 등장으로 가속화되고 있다. 휴미라의 원개발사 Abbvie는 후속 약물인 IL-23 저해제 Skyrizi(Risankizumab)와 JAK1 저해제 Rinvoq(Upadacitinib)를 통해 휴미라의 매출 감소를 대체하고 있다. 두 약물은 시판 중인 약물과의 직접 비교 임상 3상 시험(H2H trial)으로 기존 치료제보다 우수한 효능을 입증, 빠르게 시장 내 점유율을 확보하고 있다<표 16>. 현재 Skyrizi와 Rinvoq는 휴미라의 모든 주요 적응증에서 승인을 받았거나 임상 3상을 진행중이며 2027년 통합 매출 270억 달러를 넘어설 것으로 최근 전망치를 상향한 바 있다<표 15>. TNF-alpha, 그 다음: TL1A와 FcRn 면역질환은 2022년 기준 약 1,400억 달러의 시장으로, 항암 다음으로 큰 규모이다. 하지만 면역질환 시장은 바이오시밀러의 진입과 한정된 타겟 내 과도한 경쟁으로 그 성장이 둔화될 전망이다. 치료 초기부터 강도 높은 염증 관리를 강조하는 새로운 치료 지침으로, 류마티스 관절염 및 염증성 대장염 등 주요 질환에서 신규 치료제의 효능에 대한 기준은 계속 높아져가고 있으며, 바이오시밀러의 진입으로 저렴한 선택지가 다수 등장했기 때문이다. 면역질환치료제 시장의 전망을 고려했을 때, 경쟁력 있는 파이프라인은 신규 기전을 바탕으로 추가적인 치료적 이점을 보이거나 아직까지 치료제의 개발이 제한적인 영역으로 확장이 가능한 대상이 될 것이다. 2023년 10조원 규모의 대형 M&A 2건을 이끈 타겟 TL1A와 다수의 임상 결과가 돋보인 FcRn은 이러한 기대에 부합하는 대표적인 타겟이다.   효능도 기대되는 TL1A inhibitor [타겟 개요: TL1A] TL1A(TNF-like ligand 1A)는 대식세포, 수지상세포 등 선천면역세포에서 분비되는 염증성 cytokine의 한 종류이다. TL1A의 발현은 염증 조건 하에서 증가하며 CD4+ T세포 (TH17, TH1, TH2 등)에 존재하는 DR3 수용체에 결합하여 T세포 매개 염증 반응을 활성화한다. TL1A에 의한 면역반응은 크론병과 궤양성 대장염 등 T세포 매개 자가면역질환의 발생으로 이어진다. 또한, TL1A는 양성 피드백을 통해 염증성 cytokine의 분비를 촉진하고 자기항체의 생성을 유도하여 류마티스 관절염에도 관여하는 것으로 알려져 있다. 자기항체 양성 류마티스 관절염 환자에서 정상보다 높은 TL1A의 발현이 확인되고 TNF-alpha 저해제의 투여 시 혈중 TL1A의 양이 감소하는 양상은 류마티스 관절염에서의 TL1A의 역할을 시사한다. 이 외에도 TL1A는 건선, 강직성 척추염 등 다양한 자가면역질환에 관여하는 것으로 보고된 바 있다. 왜 유망할까? TL1A 저해제에 대한 기대감은 2023년 빅파마의 M&A 2건에서 확인할 수 있다. Merck는 임상 2상 단계의 TL1A 저해제를 보유한 Prometheus Bioscience를 약 108억 달러에 인수했으며, Roche는 임상 2b상 단계의 Telavant holdings를 71억 달러에 인수했다. 자가면역질환 중 염증성 장질환은 류마티스 관절염 다음으로 큰 대형 시장을 형성하고 있다. Globaldata에 의하면 2023년 기준 궤양성 대장염과 크론병의 통합 시장은 약 270억 달러로 추정되며 이는 2031년까지 380억 달러로 성장할 전망이다<그림 65>. TL1A 저해제에 대한 빅파마의 투자는 1) 임상 2상의 높은 효능과 안전성 결과로 확인한 대형 시장 내 best-in-disease 가능성 및 2) TL1A 타겟이 갖는 확장성에 기인한 것으로 판단된다. ①: 불응성 환자에서 확인한 높은 효능 미국과 유럽 내 궤양성 대장염과 크론병의 유병 환자는 약 400만명 이상으로 추정되며 이중 절반 이상이 중등도 이상의 증상을 보이는 생물학적 제제의 치료 대상 환자이다. 근대의 치료 지침이 관해유도요법(induction therapy)을 통해 깊은 염증 조절과 내시경적/임상적 관해의 도달을 목표로 함에 따라, 개발사들은 기존 치료제 대비 높은 효능을 보일 수 있는 best-in-disease의 가능성을 가진 약물 개발에 집중하고 있다. Merck/Prometheus Bioscience의 TL1A 저해제 Tulisokibart(MK-7240, PRA023)은 궤양성 대장염 및 크론병 임상 2상 시험에서 높은 효능과 안전성을 확인했다. 생물학적 제제 및 JAK 저해제 등 기존 치료에 반응하지 않는 중증의 환자들을 대상으로 Tulisokibart의 관해유도요법은 타 계열의 치료제 대비 높은 임상적 관해율을 보였으며, 유사한 효능의 Rinvoq가 갖는 심혈관계 부작용을 고려했을 때 best-in-disease의 가능성을 보이는 결과를 확보했다<그림 67>. 현재 Merck는 Tulisokibart의 임상 2상 유지요법 투약과 궤양성 대장염에서의 승인을 위한 확증 임상 3상을 진행중이다. Roche가 Telavant를 인수하여 도입한 RVT3101는 궤양성 대장염 환자(n=245)를 대상으로한 임상 2b상 장기 투약 결과를 확보했다. 12주의 관해유도요법 이후 40주의 유지요법은 14주 단기 결과와 비교하여 임상적/내시경적 관해를 달성한 환자의 증가로 이어졌다. 또한, 면역원성으로 나타나는 ADA(anti-drug antibody, 항약물 항체)의 농도가 치료 효능에 미치는 영향이 없음을 확인하여 임상 2a 상에서 제기된 약점을 보완했다. Roche는 현재 궤양성 대장염에서 승인을 위한 임상 3상 시험을 진행중이다.    ③ : 염증 & 섬유화 이중 저해기전, 높은 확장성 TL1A는 면역질환의 두 축인 염증과 섬유화에 모두 관여하는 타겟이다. 크론병 환자의 50% 이상이 위장관의 섬유화로 인한 장폐색으로 이어지는 등 염증성 장질환에서의 섬유화는 증상의 악화와 환자의 삶의 질 저하에 영향을 미친다. TL1A 저해를 통한 염증과 섬유화의 이중 억제는 기존 치료제와 차별화된 기전을 통해 높은 수준의 질병 조절과 관해로 이어질 것으로 기대를 모으고 있다<그림 68>. 현재 염증성 장질환에서 사용되는 약물은 염증의 조절에는 효과적인 반면 섬유화 과정에는 제한적인 효과를 보이는데, 이는 염증반응과는 독립적으로 발생하는 섬유화 기전이 존재함을 시사한다. TL1A는 면역세포와 섬유아세포의 표면에 존재하는 DR3 수용체에 결합하여 각각 염증 반응과 섬유화 반응을 유도하는 것으로 알려져 있으며, TL1A 저해제는 섬유아세포의 활성화를 억제하여 섬유화의 개선을 이룬다. TL1A 저해제는 면역질환 뿐만 아니라 섬유화 질환으로의 확장을 시도중이다. Merck에 인수된 Prometheus Bioscience의 선도 프로그램 PRA023은 자가면역성 섬유화 질환인 전신경화증 간질성 폐질환(SSc-ILD)에서 임상 2상을 진행 중이며 올해 상반기 결과 발표가 예정되어 있다. Prometheus Bioscience는 해당 적응증을 80억 달러 이상의 시장으로 추정한 바 있으며, 현재 승인된 치료제 Ofev(nintedanib), Esbriet(pirfenidone)의 제한적인 효능을 고려했을 때, 미충족 수요가 큰 질환으로 판단된다. 본 임상 시험은 TL1A 저해제의 섬유화 질환 진입에 대한 개념 입증(Proof of Concept)의 의미를 가지며 효능 확인 시 기타 적응증으로의 적극적인 확장이 기대된다.   ③: TL1A의 엣지, 면역질환에서의 정밀 의료 Telavant와 Prometheus Bioscience의 TL1A 저해제 개발 과정은 자가면역질환에서 최초로 정밀의료(Precision medicine)의 가능성을 확인했다는 점에서 의미를 갖는다. 정밀의료는 주로 항암제의 개발에 활발하게 적용되어 정밀종양학(precision oncology)으로 발전했으며, 개인의 유전체를 분석할 수 있는 시퀀싱 기술의 발달과 표적항암제, 면역항암제의 개발에 힘입어 항암치료의 표준으로 자리잡고 있다. 이러한 치료 패러다임은 임상 단계에서 높은 반응률이 기대되는 환자들을 선별하여 항암제 개발의 성공률 제고로 이어지며 임상 환경에서 바이오 마커와 함께 사용됨으로써 높은 치료 경제성을 달성할 수 있다. 반면, 면역질환의 경우 질병으로 이어지는 환경적, 유전적 요인이 다양하고 환자 및 질환의 병기마다 이질적인 특징을 갖는다는 점에서 정밀의료의 적용이 더딘 치료 영역 중 하나였다. Prometheus bioscience는 20만건 이상의 염증성 장질환 환자 샘플을 확보한 뒤 유전체 분석, 단백질체학(proteomics) 및 세포실험결과를 반영한 multi-omics 데이터 분석을 통해 바이오마커와 동반진단법을 개발했다<그림 70>. 해당 바이오마커를 사용하면 TL1A를 질병의 핵심요인(driver)으로 갖는 환자를 도출할 수 있으며 이를 적용하여 임상 2상에서 최대 19%의 효능 개선을 이룬 바 있다. Merck는 ARTEMIC-UC 임상 2상에서 바이오마커 양성인 환자들로 구성된 두번째 환자군(cohort 2)의 효능 결과를 확인하는 중이다. Cohort 2의 결과는 기존보다 더 많은 바이오마커 양성 환자를 대상으로하여, 면역질환에서 정밀의료의 가능성을 보다 명확히 확인할 수 있을 전망이다<그림 71>. 2024년 1월 기준 환자 모집을 완료한 것으로 파악된다. 진행 중인 임상 3상에서도 바이오마커 양성 환자에서의 분석을 진행하여 바이오마커와 동반진단의 가치 확인이 가능할 전망이다. RVT-3101의 바이오마커에 대해서는 알려진 바가 상대적으로 적다. 임상 2b상에서 전체 환자군 대비 전향적 바이오마커로 선별한 환자군에서 개선된 효능을 확인하였다. 특히, 이전 치료에서 생물학적 제제를 투여 받은 환자를 대상으로 바이오마커 양성인 환자들의 효능이 대폭 개선되며 임상 현장에서 유용한 적용이 기대된다. 정밀 의료는 높은 치료 효과가 기대되는 환자를 선별할 수 있지만, 그만큼 대상 환자수를 줄여 시장 크기를 제한하는 한계를 갖는다. 이를 고려하여 Prometheus Bioscience는 모든 환자군에서 높은 효능을 갖는 치료제를 개발한 뒤, 바이오마커를 통해 추가적인 효능이 기대되는 환자들을 선별, 1차 치료제로서의 포지셔닝과 보험 확대를 시도할 것으로 언급한 바 있다. Merck에 인수된 후에도 해당 전략을 유지할 지에 대해서는 앞으로의 주목이 필요하지만, TL1A 저해제가 보인 효능과 바이오마커의 유용성을 바탕으로 판단할 때 유효한 전략으로 사료된다. 또한, 하나의 타겟으로 다양한 적응증의 확장이 가능한 자가면역질환의 특징을 고려하였을 때, 자가면역질환에서는 기존의 정밀 의료가 갖는 한계를 극복할 수 있을 전망이다.  확장성이 기대되는 FcRn Inhibitor [타겟 개요: FcRn] FcRn(neonatal Fc receptor)은 IgG 항체의 재활용과 수송에 관여하는 수용체이다. IgG는 항체 중에서도 혈중에 가장 많이 존재하며 면역체계에서 핵심 역할을 한다. FcRn은 조직의 상피세포, 혈관의 내피세포 및 다양한 면역세포에서 주로 발현되어 IgG 항체에 pH 의존적으로 결합한다. 일반적인 혈중 조건(pH ~7.4)에서는 낮은 결합 강도를 갖지만 세포 내로 내재화된 후에는 엔도좀의 pH가 낮아짐에 따라 결합력이 강해지는 특징을 갖는다. FcRn과 결합한 IgG는 다시 세포 표면으로 이송되어 혈중으로 방출됨에 반해, FcRn과 결합하지 못하고 유리된 상태로 존재하는 항체는 세포 내에서 리소좀에 의해 분해된다. 즉, FcRn는 IgG의 재활용을 촉진하여 체내에서 항체의 반감기를 연장하는 역할을 한다. 항체 매개 자가면역질환은 자기항원에 대한 비정상적인 항체(Autoantibody, 자기항체)의 생성이 원인으로 발생하는 질환이다. 대표적인 항체 매개 자가면역질환으로는 1형 당뇨, 그레이브스병, 중증근무력증 등이 있으며 자기항체가 이들의 병태생리에 관여하는 기전에는 각각 차이가 있다. 유전적 또는 환경적인 요인으로 다양한 자가항체가 생성되는데, 그 중 IgG 자기항체는 자가면역질환의 발생에 가장 주요한 역할을 하는 것으로 알려져 있다. FcRn 저해제는 이러한 IgG의 재활용을 막고 반감기를 줄이는 기전을 바탕으로 자가면역질환에 사용된다. 왜 유망할까? FcRn 저해제의 가치는 타겟이 갖는 확장성에 있다. 자기항체가 관여하는 자가면역질환의 수는 80개 이상으로 알려져 있다. FcRn 저해제 개발사들은 발병 기전에서 자기항체의 역할이 비교적 명확하게 알려진 희귀질환을 시작으로, 환자수가 많은 류마티스 질환까지 다수의 적응증에서 임상 개발을 진행중이다. 현재 임상 및 상업화 단계에서 FcRn 저해제를 개발하고 있는 업체는 4 곳이다. Argenx의 Vyvgart(Efgartigimod)와 UCB의 Rystiggo(Rozanolixizumab)는 중증근무력증에서 승인을 받았으며, 한올바이오파마의 Batoclimab 및 후속 약물 IMVT-1402를 도입한 Immunovant와 2020년 Momenta를 65억 달러에 인수한 Johnson&Johnson이 뒤이어 FcRn 저해제를 개발 중이다. 아직까지 FcRn 저해제 약물이 승인받은 적응증은 중증근무력증(gMG) 뿐이지만, 개발사들은 총 20가지 이상의 적응증에서 임상 시험을 진행중이거나 개발 계획을 밝힌 바 있다. Vyvgart는 만성염증성 탈수초 다발신경병증(CIDP)에서의 긍정적인 임상 결과를 바탕으로 2024년 승인이 예상되며 쇼그렌 증후군 및 특발성 염증성 근병증(IIM)에서의 개념 증명(proof-of concept) 결과를 도출할 예정이다. 후발주자인 Immunovant와 Johnson&Johnson 역시 다수의 임상 개발을 통해 적응증을 확장하는 중이다. Immunovant는 2024년 상반기 gMG 임상 3상 탑라인 및 CIDP 임상 2b상 결과 발표를 앞두고 있으며 작년 12월 초기 코호트에서 PoC를 확인한 그레이브스병(GD) 대상 임상 2상을 진행중이다. TED 임상 3상의 탑라인 결과는 2025년 상반기 확인 가능할 것으로 예상된다. Johnson&Johnson은 총 10개의 자가면역질환에서 Nipocalimab의 개발을 진행중이다. 가장 앞선 단계인 gMG, CIDP 적응증은 각각 임상 3상 및 2b/3상 진행으로 Vyvgart를 바쁘게 추격하는 동시에 신생아용혈병(HDFN) 및 류마티스 관절염 등 다른 업체들이 아직 진입하지 않은 영역에서 PoC 확인을 마쳤다. 2024년에는 gMG 및 wAIHA에서의 후기 임상 결과 발표가 예상되며 전신성 홍반루푸스(SLE)에서의 임상 2상 시험이 2024년 05월 종료(clinicaltrials.gov 기준) 예정됨에 따라 PoC 결과 확인이 가능할 예정이다.  ① 함께 키워 나가는 파이 현재 FcRn 개발의 특징은 다수의 업체들이 공통적인 기전을 바탕으로 적응증 확장을 진행중이라는 점이다. 각 적응증에서의 성공적인 개념 증명(Proof-ofconcept)은 FcRn 저해제가 확장 가능한 신규 시장을 의미하여 FcRn 저해제 개발사 전반의 가치 상승으로 이어지곤 한다. FcRn 저해제는 자기항체를 제거하여 자가면역질환을 조절한다. 이러한 기전적 근거를 바탕으로 개발사들은 자기항체가 발병의 원인으로 잘 알려진 희귀자가면역질환 중심의 개발을 진행해왔다. 대표적으로 중증근무력증의 경우 아세틸콜린 수용체에 대한 자기항체(AChR autoantibody)로 인하여 아세틸콜린 수용체의 수가 감소하고 정상적인 근육 운동을 위한 신호전달이 저해됨이 잘 알려져 있다. FcRn 개발사는 모두 중증근무력증 개발에 진입한 상태이다. 반면, 병리학적 기전에서 아직까지 자기항체의 역할이 명확하게 규명되지 않았거나 다수의 요인이 복합적으로 작용하는 질환에서는 FcRn 저해제 개발이 불확실성을 갖는다. 개발사들은 각자의 과학적인 근거를 바탕으로 신규 적응증 확장을 목표하고 있다. 통상적인 개발 과정은 초기 작은 규모의 임상 2상 결과를 통해 개념 증명(PoC)과 후속 개발의 근거를 확보한 후, 신약 승인을 위한 확증 임상을 진행한다. 특정 적응증에서의 PoC 입증은 해당 질환에서 FcRn의 저해를 통해 질병 조절이 가능함을 의미한다. FcRn 저해제의 개발사 입장에서는 진입 가능한 적응증을 확인한 의미를 갖는다. 이때, 개별 물질보다는 FcRn 저해 기전이 질병 조절에 관여함을 입증한 의미가 더 크기 때문에 한 업체의 PoC 입증은 FcRn 저해제 개발사 전반의 가치 상승으로 이어질 수 있다. 반대로, 기대를 모았던 적응증에서의 임상 실패는 기업들에 대한 동반 기대감 하락으로 이어지기도 한다. 작년 12월, 천포창(Pemphigus) 대상 Vyvgart Hytrulo의 임상 3상 실패 이후 Argenx의 주가와 Immunovant의 주가는 각각 25%, 12.8% 하락했으며 Immunovant는 곧바로 그레이브스병에서의 PoC 입증 결과 발표를 통해 다시 반등에 성공했다. FcRn 저해제의 개발에서 적응증 확장이 갖는 의미가 잘 드러나는 부분이다<그림 74>. 다만, Vyvgart Hytrulo는 제형 변경을 시도한 피하주사 제품으로, 천포창 적응증에서 효능이 있었던 정맥투여와 일관성이 없는 결과를 얻었다. 그 원인으로 투여 경로의 변경을 배제할 수 없으며 Immunovant의 동반 하락은 과도하다는 판단이다.   ② 넓은 적응증으로 향하는 방향성 항체 매개 자가면역질환의 수는 80개 이상으로 알려져 있다. 염증성 장질환, 건선 등 신규 치료제의 출시가 활발한 T세포 매개 자가면역질환에 비해 상대적으로 혁신이 저조해 미충족 수요가 크다. 해당 질환의 치료는 아직까지 스테로이드 혹은 비선택적 면역억제제를 사용하여 증상을 조절하는 수준이며 일부 환자에서 IVIG(정맥 내 면역글로불린)를 사용할 수 있지만 높은 가격과 공급 부족 이슈에서 한계가 존재한다. Johnson&Johnson(이하 JnJ)은 총 10개 적응증에서 Nipocalimab의 개발 의사를 밝히며 적극적인 확장 전략을 펼치고 있다. 2020년 JnJ가 Nipocalimab의 원개발사 Momenta를 70%의 프리미엄에 인수한 배경에도 이러한 확장성을 반영되어 있다. JnJ는 자기항체 유래 자가면역질환을 3가지 카테고리로 구분하여 각 영역에서 개발을 진행중이다. 1) 자기 항체에 의해 직접적으로 매개되는 희귀 질환 발병 기전에서 자기 항체의 역할이 잘 알려진 질환이다. 따라서, FcRn 저해제 개발의 개념 입증이 용이한 반면, 다수의 FcRn 개발사가 진입을 시도하여 경쟁 강도가 높고 대부분 희귀 질환으로 환자수가 적다. gMG, CIDP, IIM, wAIHA, BP 및 GD, TED 등의 질환이 해당 카테고리에 속한다. 2) 모체태아 질환 IgG는 항체 중 유일하게 모체에서 태아로 이동하여 아직 면역체계를 갖추지 않은 태아에 수동면역을 제공한다. FcRn은 태반을 통한 IgG의 수송을 매개하는데, 태아에 대한 비정상적인 항체 생성이 원인이 되는 모체태아 질환의 경우, FcRn의 저해는 IgG의 수송을 막고 자기 항체를 제거하여 질병의 개선으로 이어질 수 있다. 현재 HDFN(신생아용혈병), FNAIT(신생아 동종면역 저혈소판증) 등 모체태아질환은 자궁내 수혈이 유일한 치료법으로 미충족 수요가 큰 영역이다. JnJ는 임산부 14명을 대상으로한 임상 2상 UNITY 연구를 통해 Nipocalimab의 효능과 안전성을 확인했으며, 자궁내 수혈 필요성을 줄인 긍정적인 효능 결과를 바탕으로 임상 3상을 진행 예정이다. 3) 류마티스 질환 복잡한 면역체계가 종합적으로 작용하여 발생하는 자가면역질환으로, 특징적인 자기항체가 발견되지만 그 역할이 아직 명확하게 밝혀지지 않은 질환이다. JnJ는 쇼그렌 증후군(Sjogren’s syndrome), 전신성 홍반루푸스(SLE) 및 류마티스 관절염 (RA)으로의 임상 개발을 진행 중이다.  류마티스 질환은 100가지 이상의 질환을 포함하는 광범위한 분류로, 비정상적인 면역 반응으로 인한 전신성 질환을 의미한다. 가장 잘 알려진 류마티스 관절염은 미국 내 환자만 130만명 이상으로 추정되며 2032년까지 380억 달러 이상의 규모로 성장할 것으로 추정된다. 류마티스 질환은 유병 환자수가 많고 미충족 수요가 큰 적응증으로, 해당 적응증에서의 PoC 확립은 FcRn 저해제의 가치 상승에 기여할 전망이다. 현재 FcRn 저해제의 임상 개발이 진행 중인 류마티스 질환은 류마티스 관절염, 쇼그렌 증후군 및 전신성 홍반루푸스이다. 류마티스 관절염의 개발은 기존 치료제에 반응하지 않는 불응성 환자를 대상으로 하며, 치료 옵션이 제한적인 쇼그렌 증후군과 전신성 홍반루푸스에서는 중등도 이상의 환자 대상으로 개발이 진행중이다. JnJ는 류마티스 관절염과 쇼그렌 증후군에서의 긍정적인 결과를 공개한 바 있다. 163명의 쇼그렌 증후군 환자를 대상으로한 임상 2상 연구에서 Nipocalimab은 위약 대비 통계적으로 유의미한 임상적 개선을 확인하며 1차 평가지표를 만족했다. 이는 Argnex와 Immunovant의 가치에도 반영되어, 양사의 주가는 본 결과에 전일 대비 각각 6.5%, 4.8% 상승했다. 류마티스 관절염은 임상 2상 IRIS-RA 연구를 통해 그 가능성을 판단해 볼 수 있다. IRIS-RA는 중등도 이상의 TNF-alpha 저해제 불응성 류마티스 관절염 환자 53명을 대상으로한 임상 2a상, PoC 확인 연구이다. 10주 동안 격주로 Nipocalimab 15 mpk 및 위약 투여군에서 혈중 ACPA(Anti-Citrulinated Protein Autoantibody) 항체 농도 및 염증 지표들을 확인했다. IRIS-RA 임상 시험의 주 목적은 Nipocalimab의 투여로 변하는 바이오마커(IgG 수치 등)와 류마티스 관절염의 임상적 증상의 상관관계를 파악하는 것이다. 따라서, ACPA 양성 류마티스 관절염 환자로 모집 대상을 한정하였다. Nipocalimab은 12주 동안 혈중 전체 IgG와 ACPA 자기항체 및 면역 복합체의 양을 가역적으로 감소시켰다<그림79>. 또한, 다수의 지표에서 류마티스 관절염의 임상적 증상 개선을 확인할 수 있었는데, 위약군과의 통계적인 유의성은 확인되지 않았다. 임상 2a상은 탐색적인 연구로, 그 목적이 통계적인 유의성의 달성이 아닌 후속 임상 진행의 근거를 확보하는데 있다. Nipocalimab 투여군은 위약 대조군 대비 모든 지표에서 일관적인 임상적 개선이 확인되었으며<표 20>, 특히 기저 ACPA 양이 높았던 세부 환자군에서는 전체 환자군 대비 2배 이상 높은 ACR50과 임상적 관해를 달성했다<그림 78>. 한편, Nipocalimab의 투여는 보체 활성화 지표 또는 염증 지표의 개선으로 이어지지는 않았는데(data not provided), 이는 류마티스 관절염에서 이해하고 있는 자기항체의 병리학적 기전과는 다소 상반된 결과이다. 위 결과를 종합해 보았을 때, Nipocalimab은 FcRn의 저해를 통해 총 IgG 항체와 류마티스 관절염의 자기항체(ACPA)를 효과적으로 제거하는 기전적 근거(Proof of Mechanism)를 확보했다. 모든 임상적인 지표에서 대조군 대비 일관성 있는 효능을 확보하였으며, 일부 지표에서 IgG 감소와의 관계를 파악할 수 있다<그림 80>. 또한, ACPA의 기저 농도가 높은 환자에서 특히 높은 효능을 확인하여 FcRn의 투여 대상이 될 적절한 환자군을 파악할 수 있는 결과를 확보했다. 다만, 단일 농도의 임상 2a상 디자인 상, IgG 감소와 임상적 효능의 명확한 상관관계 파악이 어렵고 효능의 차이가 크지 않다는 점에서 PoC 입증에는 추가적인 연구가 필요하다는 판단이다. IRIS-RA 연구의 결과를 바탕으로, JnJ는 두번째 PoC 임상 2a상(DAISY 연구)을 진행중이다. 해당 임상에서는 TNF-alpha 저해제인 Certolizumab/Nipocalimab 병용 투여군과 Certolizumab/위약 투여군을 비교할 예정이며, IRIS-RA 연구와 동일하게 기존 치료에 불응성인 ACPA 양성 환자를 대상으로 한다. TNF-alpha 저해제는 Nipocalimab과 상이한 염증 억제 기전을 갖기 때문에 두 약물의 시너지가 예상되며 기존 치료제에 불응성인 환자들을 대상으로 반응률을 높일 수 있을 전망이다. 또한, Certolizumab은 항체의 Fc 부분이 제거된 재조합 단백질로, FcRn과의 병용투여 시 Nipocalimab의 IgG 제거 효능에 영향을 미치지 않아 적절한 병용 파트너로 판단된다. JnJ는 본 임상을 통해 병용투여의 PoC를 입증 후 적극적으로 불응성 류마티스 시장에 진입이 가능할 전망이다. Immunovant는 불응성 류마티스 환자를 50만명 이상의 큰 시장으로 판단하고 있다. 투여 대상을 ACPA 양성으로 한정하더라도, 약 70% 가량의 환자를 확보할 수 있을 전망이다.    |

* 성공한 건 J&J, 오르는 건 IMVT, ARGX - 현대차증권 (2024.02.06)

| J&J 의 니포칼리맙 쇼그렌증후군 임상 2 상 성공 결과 발표, 근데 IMVT, ARGX 가 오른다? - 동사의 항FcRn 자가면역 치료제 경쟁약물인 J&J의 니포칼리맙(nipocalimab)이 중증근무력증(MG) 임상 3상과 쇼그렌증후군(SjD) 임상 2상에서 1차 종결점에서 통계적 유의성 확보 발표 - 항FcRn 계열 약물 중 최초로 쇼그렌증후군의 유효성 결과를 발표했으나 J&J는 주가 -0.52%인데 반해 아제넥스 +6.48%, 동사 파트너사 이뮤노반트는 +4.81% 상승… 왜 그럴까? - 그 이유는 크게 2가지로 1) J&J는 니포칼리맙에 대한 콜레스테롤 상승 부작용을 극복하지 못한 상황으로 시장 침투율 낮을 것 2) 니포칼리맙은 여전히 혈관주사(IV)만 가능한 상황으로 경쟁사 아제넥스와 이뮤노반트 피하주사(SC) 대비 환자 투약 편의성도 낮아 부정적 평가 - 결국 J&J은 니포칼리맙을 통해 항FcRn 치료제가 쇼그렌증후군까지 적응증 확장이 가능하다는 긍정적인 시그널만 준 상태, 시장에서 메인 플레이어가 J&J가 아니라는 평가 중요 포인트! 경쟁사 아제넥스는 연속적인 피하주사 실패 영향으로 적응증 확장 결정 쉽지 않을 것 - 아제넥스의 최근 ITP, 천포창 피하주사 실패로 인해 쇼그렌증후군 피하주사 개발 어려울 수 있음, J&J와 같이 혈관주사(IV)로 개발하는 것은 경쟁력 없어 한올/이뮤노반트만이 유일한 대안 - 기존 아제넥스의 비브가르트 IV제형이 IgG 항체 감소율이 약 66% 인데 반해 비브가르트 SC제형은 62% 수준을 발표했고 겨우 4% 차이냐고 할 수 있겠지만, 이것이 실패의 결정적 원인! - 대표적 예로 IgG 항체 감소율이 비브가르트 66% vs. IMVT-1401 76%로 약 10% 차이지만 아제넥스는 이 때문에 류마티스관절염이나 그레이브스병 진입이 불가, 그러므로 감소율 4% 차이는 성공과 실패를 좌우한 열쇠였을 것으로 추정 - J&J의 니포칼리맙이 새로운 적응증 확장에 성공한 상황이지만, J&J와 아제넥스 대비 경쟁사 중 유일하게 자가투여가 가능한 피하주사 제형이자 부작용 없는 제품으로 한올/이뮤노반트 수혜! 한올과 이뮤노반트가 자가투여 가능한 SC 제형이자 부작용도 없는 동종계열 약물 내 BEST! - 항FcRn 치료제 시장에서 빅파마의 적응증 확장소식에도 오히려 경쟁사 바이오텍들의 주가가 더욱 높이 평가받는 구간임을 확인하는 중, 최근 동사 주가 하락은 악재 없고 수급 문제! - 상반기 동사 IMVT-1401 CIDP 임상 2b상 중간결과 발표, 하반기 IMVT-1401 MG 탑라인 발표 예정으로 FDA, EMA 허가신청도 예상됨, 그 말인즉슨 동사 로열티 수령이 가시화 되는 것 - 후속물질 IMVT-1402의 그레이브스병, 류마티스관절염 임상 3상 하반기 진입 예상되며 항FcRn 약물들의 지속적인 적응증 확장 소식들은 모두 동사의 주가 상승 트리거 될 것! - 투자의견 BUY 및 목표주가 70,000원, 국내 신약 개발 기업 중 Top pick 유지  항FcRn 또 새로운 적응증 확장 성공! J&J가 니포칼리맙 중증근무력증 3상, 쇼그렌증후군 2상 성공 발표 쇼그렌증후군(SjD, Sjogren’s syndrome)이란 자가면역질환의 일종으로 타액선, 눈물샘 등이 공격받아 만성 염증이 발생하며 분비 장애를 일으켜 입이 마르고 눈이 건조해지는 전신 질환이며, 이 질환을 처음으로 기술했던 의사 헨릭 쇼그렌의 이름이 붙여졌다. 대표적 증상으로는 눈과 입, 피부 등이 마르는 것인데 구강 건조로 침 분비량이 감소하여 건조한 음식을 삼키기 어렵고 말을 오래하기 어려우며, 입맛이 변화하고 작열감과 충치 증가, 안구 건조 및 피로감과 각막손상 등이 있다. 또한 백혈구 감소증, 혈소판 감소증, 심판 피로감, 피부발진, 관절염이나 근육염, 간질 폐질환, 중추신경침범, 말초신경병증, 신결석 등 다양한 문제로 이어진다  J&J는 니포칼리맙의 쇼그랜증후군 임상 2상(NCT04968912)을 ‘21년 7월부터 시작하였으며 금일 1차 지표 충족 및 통계적 유의성 확보를 발표, 중증근무력증 임상 3상 또한 통계적 유의성 확보에 성공함을 발표했다. 중증근무력증은 아제넥스와 이뮤노반트도 성공한 적응증으로 니포칼리맙이 혈관주사 제형에 부작용을 해결하지 못한 상황에서 시장에 들어오기는 쉽지 않을 것이고 그래서 오히려 동사에 호재로 보여진다. 항FcRn 자가면역질환 치료제가 지속적으로 적응증 확장에 성공하고 있고 그 중 J&J 니포칼리맙만 임상을 진행하고 있었던 쇼그렌증후군이 성공함에 따라 오히려 더욱 앞서고 있는 아제넥스와 이뮤노반트가 긍정적 평가를 받을 수 있을 것으로 기대된다. 아제넥스는 최근 면역혈소판감소증(ITP)와 천포창(Pemphigus) 피하주사 임상에서 지속적인 유효성 확보 실패 결과를 발표했기 때문에 아제넥스는 쇼그렌증후군 확장에 고민이 클 것이다. 혈관주사로 개발하게 된다면 J&J 니포칼리맙 대비 경쟁력이 떨어지고, 피하주사 제형으로 개발하기에는 임상에서 실패에 대한 리스크를 무시할 수 없다. 또한 피하주사 개발이 성공한다 하더라도 이뮤노반트의 자가투여 방식 대비 경쟁력이 떨어진다. 이 시장에서 결국 Best-in-class 약물은 동사로 판단되며 아제넥스와 J&J의 장점만 모아놓은 파이프라인이라고 평가할 수 있다.  아제넥스를 제외한 이뮤노반트나 J&J와 같이 항체(mab) 형태를 유지한 항FcRn 약물만이 높은 유효성으로 긍정적 임상 결과를 발표 중이다. 최근 IMVT-1401로 전세계 최초 그레이브스병 임상 2상을 성공한 동사와 이뮤노반트, 그리고 오늘 쇼그렌증후군으로 최초 성공한 J&J의 발표까지! 적응증 확장에 지속적으로 성공하고 있으며 이뮤노반트는 올 상반기 CIDP 임상 2상 결과 발표로 피하주사로 자가투약 가능한 두번째 적응증 확장 성공을 발표할 것으로 기대하며, 올 하반기 중증근무력증 임상 3상 탑라인 결과 발표로 FDA, EMA 허가신청 일정을 알릴 것이다. 우리나라에서 개발된 신약이면서 동종 계열 약물 중 가장 최고로 손꼽히는 약물이 올해 임상 3상을 마무리하고 승인 신청될 것으로 기대된다. 그 말인 즉, 한올바이오파마가 미국과 유럽에서 발생한 매출에 따라 로열티를 수령하게 된다는 것이다. 또한 IMVT-1402 후속물질의 그레이브스병, 류마티스관절염 임상 3상 진입으로 bestin-class 영역을 굳건하게 지키며 경쟁 약물들 중 가장 높은 매출액을 달성할 것으로 기대된다. 아제넥스 주가흐름을 보았을 때 적응증 확장 결과가 발표될 때마다 계단식 상승을 이루었던 것을 볼 수 있다. 이뮤노반트 또한 올 해 CIDP, MG 결과 발표로 계단식 상승이 가능할 것으로 기대되며 새로운 적응증 진입으로 가장 주목해야할 신약 기업으로 평가하며 최근 주가 하락은 바이오섹터 수급 약화로 인한 하락일 뿐 저평가 기회로 판단, 글로벌 13개 증권사로부터 목표주가, 투자의견, 연간 매출 컨센서스가 분석되고 있는 국내 최초이자 유일한 신약 물질을 보유 중인 점을 지속 강조하고자 하며 Top pick 유지한다.    |

* 하반기 바토클리맙 임상 결과에 주목 - 미래에셋증권 (2024.01.25)

| 2023년 매출액 1,349억원(+23% YoY), 영업이익 22억원(+47% YoY) 한올바이오파마의 2023년 매출액은 1,349억원(+23% YoY), 영업이익은 22억원(+47% YoY)이다. 23년 4분기 매출액은 317억원(+5.3% YoY), 영업손실 43억원(적전 YoY)이다. 4분기 기술료는 13억원 손실로 반영되었는데 이로인해 영업손실을 기록한 것으로 보인다. 기술료 손실은 회계기준 변화에 따른 것이다. 임상 종료 시점을 보수적으로 반영하면서 이미 받은 기술료를 조정한 것으로 볼 수 있다. 24년 1분기는 다시 안정적인 기술 수익료가 반영될 것으로 보인다. 의약품 매출액은 100억원 제품 중심으로 판매가 증가하며 전년대비 15% 증가한 1,071억원을 기록하였다. 기술료 매출은 자가면역질환치료제 바토클리맙 관련 마일스톤을 수령하며 전년대비 75% 증가한 156억원을 기록하였다. 2024년 매출액 1,437억원(+6.5% YoY), 영업이익 44억원(+100.8% YoY)으로 추정하였다. 24년 하반기 예정된 바토클리맙의 미국 임상 3상 결과발표는 판매 허가를 결정 짓는 중요한 이벤트이다. 긍정적인 임상 결과는 주가 상승으로 이어질 것으로 판단된다. 판매허가 신청 및 허가 등의 단계에 따른 마일스톤 수취로 영업이익 또한 개선될 것으로 보인다.   바토클리맙 동향 바토클리맙 중국 출시 지연 중국 바토클리맙 출시는 25년 예상 한올바이오파마는 2017년 중국 하버바이오메드에 총 8,100만 달러 규모로 자가면역 치료제인 바토클리맙과 안구건조증치료제 HL036을 기술이전 했다. 하버바이오메드는 바토클리맙 중증근무력증 임상 3상까지 진행한 뒤, 22년 10월 NBP Pharmaceuticals에 총 10억 위안 규모로 서브 라이선스 하였다. NBP Pharmaceuticals는 중국 석약제약그룹(CSPC Pharmaceutical Group)의 100% 자회사이다. 중국 파트너사였던 하버바이오메드는 23년 6월 중증근무력증치료제 바토클리맙에 대해 중국판매 승인 신청을 하였다. 하지만 현재 진행하고 있는 임상 3상의 연장 기간 데이터를 포함해서 24년 1분기 허가 서류를 재제출하기로 결정하였다. 이로인해 24년 중국 판매가 예상되었던 바토클리맙의 출시가 25년(추정)으로 약 1년 지연되었다. 12월 6일 BLA(Biology License Application) 재제출에 대한 결정 발표 후, 한올바이오파마의 주가는 6.9% 하락하였다.  더 강력한 미국 임상이 있다 바토클리맙의 중국 허가 시점이 지연된 것은 매우 아쉽다. 하지만 중국 대비 환자 수가 더 많은 미국 시장에서의 임상이 순조롭게 진행되고 있다는 점은 긍정적이다. 미국 파트너사인 이뮤노반트는 지난 12월 그레이브스병 임상 2상 결과를 발표하였다. 680 mg 투여 환자군에서 IgG는 81% 감소하였다. IgG 감소율은 만족스러운 수준이었으며, 임상 3상부터는 더 효과가 좋은 IMVT-1402 후보물질로 대체되어 임상이 진행될 것으 로 보인다. 향후에도 1H24 만성 염증성 탈수초성 다발성신경병증(CIDP) 임상 2상, 2H24 중증근무력증 임상 3상, 1H25 갑상선 안병증 임상 3상 결과 발표 예정으로 임상 이벤트가 지속적으로 발생될 것으로 기대된다. 1) 콜레스테롤 수치 증가 해결 2021년 2월, 이뮤노반트는 바토클리맙을 이용한 갑상선안병증 임상 2상을 중단하였다. 임상 2상 중 바토클리맙을 투여받은 환자에서 콜레스테롤과 저밀도 지단백(LDL) 수치가 상승하여 자진 중단을 결정하였다. 이후 고지혈증치료제 아토르바스타틴을 함께 사용하여 콜레스테롤 수치를 조절 가능함을 확인하였다.  2) Next 바토클리맙: Best-in class가 될 IMVT-1402 동시에 이뮤노반트는 IMVT-1402에 대한 임상 1상을 개시하였다. IMVT-1402는 한올바이오파마가 2017년 바토클리맙 기술이전 당시 같이 기술이전한 백업 파이프라인이다. IMVT-1402 임상 1상 결과는 바토클리맙 대비 더 좋았다. IMVT-1402가 바토클리맙과 유사하게 IgG를 낮추면서 콜레스테롤 및 알부민 수치에 대한 영향이 낮았기 때문이다. 특허만료도 바토클리맙 2035년, IMVT-1402 2043년으로 IMVT-1402가 8년 더 길다. IMVT-1402는 다중 투여에서 바토클리맙과 유사한 IgG 감소율을 보였다. IMVT1402의 IgG 감소율은 74%로, 바토클리맙은 76%와 유사한 수준이다. 단일 및 다중 투여 모두에서 알부민 및 LDL 감소가 나타나지 않았다. 이는 바토클리맙 보다 더 좋은 결과이다. 따라서 바토클리맙 대비 부작용 가능성이 낮아 만성 질환 환자에 투여하기 적합할 것으로 판단된다. 한올바이오파마의 미국 및 유럽 파트너사 이뮤노반트는 위의 IMVT-1402 임상 1상 결과를 발표하며 당일 주가가 97% 상승(시가총액 기준 28억 달러 증가)하였다. 한올바이오파마의 주가는 43%(시가총액 기준 4,000억원 증가) 상승하였다. 11월 28일에 발표한 600 mg 다중 투여 임상 결과는 300 mg 다중 투여 임상 결과와 일치했다. IgG 감소율은 74% 였다. 이는 바토클리맙 680 mg의 IgG 감소율 76%와 유사했다. 또한 알부민과 LDL 수치의 변화가 거의 나타나지 않았다.   3) 경쟁 약물 보다 좋은 효과와 편의성 아르젠엑스의 비브가르트는 21년 12월 정맥주사 제형에 대한 판매허가를 승인받았다. 23년 6월 피하주사 제형 비브가르트도 승인받았다. 7월부터는 중증근무력증 환자에게 처방되고 있다. 22년 매출액은 4억 달러이며 23년 매출은 11.3억 달러가 예상된다. 아르젠엑스를 포함하여 FcRn 치료제 개발사들은 피하주사 제형에 관심이 많다. 22년 4월 허가를 받은 아스트라제네카의 라불리주맙도 피하주사 제형으로 개발 중이다. 평생 치료를 받아야하는 자가면역질환의 경우 정맥주사 보다는 피하주사 제형의 치료법이 편의성이 높기 때문이다. FcRn은 아니지만 경쟁약물인 갑상선 안병증 치료제 테페자도 피하주사 제형으로 개발을 진행하고 있다. 이미 테페자는 20년 출시되어 22년 매출액 19.6억 달러를 달성한 블록버스터 신약이다. 출시된 약물은 정맥주사 제형으로 제리스바이오파마와 협력하여 피하주사 제형도 개발 중이다. 아르젠엑스는 지난 11월과 12월 면역혈소판감소증(ITP) 및 천포창(PV)에서 비브가르트 피하주사 제형에 대한 임상 결과를 발표하였다. 그러나 두 적응증 모두에서 1차지표를 충족하지 못하였다. 이로써 아르젠엑스는 현재 중증근무력증에서에서만 피하주사 제형 임상을 성공하였다. 따라서 한올바이오파마의 바토클리맙은 면역혈소판감소증 및 천포장으로 적응증을 확대할 수 있는 기회가 남아있다. 최근 이뮤노반트가 바토클리맙 그레이브스병 임상 2상의 유효성 및 안전성 결과를 발표하면서 중증근무력증 이외의 다른 적응증에서도 임상 성공 가능성이 높아졌다.    |

* Argenx 역전이 눈앞으로 - 현대차증권 (2023.12.22)

| 그레이브스병 임상 2 상 성공의 의미: 아제넥스는 못하는 적응증에 대한 최초의 성공 입증 - 동사의 항FcRn 자가면역 치료제 IMVT-1401가 동종 약물 First-in-class로 그레이브스병(Graves’ disease) 임상 2상에서 유효성 확보를 성공 발표, 아제넥스를 뛰어넘는 Best-in-class 증명! - 지난 20일 경쟁사 아제넥스(Argenx)가 면역혈소판감소증(ITP)에 이어 천포창(Pemphigus)까지 연속적으로 피하주사(SC)에 실패하면서 이뮤노반트의 SC제형 또한 우려 발생 - 그러나 이뮤노반트가 21일 장 종료 직전 그레이브스병 성공 발표하며 NBI(미국 나스닥 바이오테크놀로지 인덱스) 급락했던 가운데에서도 시외 +6.4% 급등 및 금일 +8.1% 상승 - 특히 고용량 680mg 투약 후 자가항체 감소율 최대 87%로 아제넥스의 비브가르트SC가 PV에서 항체감소율 75% 관찰되었다고 발표한 것에 비해 무려 12% 수준의 차이를 보여주었음 - IMVT-1402의 그레이브스병 임상 3상 진입 또는 TNF-α 불응성 또는 휴미라 불응성 류마티스 적응증 확장 임상 성공여부에 대해 충분히 긍정적인 검토가 나올 수 있을 만큼의 결과라 판단 경쟁사 아제넥스는 왜 실패했을까? 이뮤노반트 IMVT-1402 “작은 차이가 명품을 만든다” - 아제넥스는 ITP 적응증 피하주사의 실패는 환자가 heavily treated 되어 실패했다고 해명했지만 비브가르트의 낮은 유효성 때문에 피하주사 투약 시 4% 낮아졌던 유효성이 결정적 원인 추정 1) 보통 피하주사 주사 시 약물의 흡수 속도가 느려 혈관주사보다 고용량 투약이 필요 2) 아제넥스는 알부민 결합에 따른 LDL수치 상승 때문에 항체 절편(fragment)으로 개발 3) 절편 형태로 FcRn 결합력 또한 저하, 짧은 반감기로 분해 속도 빨라 유효성 더욱 떨어짐 - 기존 비브가르트 IV제형이 IgG 항체 감소율이 약 66% 인데 반해 비브가르트 SC제형은 62% 수준을 발표했고 겨우 4% 차이냐고 할 수 있겠지만, 이것이 실패의 결정적 원인일 것 - 대표적 예로 IgG 항체 감소율이 비브가르트 66% vs. IMVT-1401 76%로 약 10% 차이지만 아제넥스는 이 때문에 류마티스관절염이나 그레이브스병 진입이 불가, 그러므로 감소율 4% 차이는 성공과 실패를 좌우한 열쇠였을 것, 아제넥스는 중증근무력증(MG) 외 SC제형 모두 실패 이뮤노반트 SC 제형 우려 해소와 임상 2 상 성공으로 빠른 상업화 및 빅파마 M&A 기대 - 동사는 올해 발표 예정이었던 모든 임상 결과, 일정들을 시장에 약속했던 시기에 맞춰 신뢰성 높게 발표, 이뮤노반트 상승폭 대비 동사는 극심한 저평가 상태가 지속되는 중으로 매수 기회 - IMVT-1402에 대한 미국과 유럽의 판권은 이뮤노반트가 보유 중, 그 외 국가에 대한 판권은 아직 동사가 보유 중, 타국가 기술이전 시 동사에 직접적 가치 상승 요인될 것 - 이뮤노반트 대비 시가총액 1/3 Rock Bottom, 적정 시가총액은 1/2 수준 될 것, 동사의 목표주가 70,000원으로 상향, BUY 의견 및 코스피 제약/바이오 업종 내 Top pick 유지  이제 아제넥스를 뛰어넘었다, 블록버스터 예고 아제넥스가 낮은 유효성으로 타깃하지 못했던 그레이브스병 최초 임상 성공 동사의 항FcRn 자가면역질환 치료제 Batoclimab(IMVT-1401)은 과거 갑상선안병증(TED) 임상 중 LDL 수치 상승 부작용으로 미국에서 임상이 중단되었던 이력, 그레이브스병은 갑상선호르몬이 과다분비되는 자가면역질환으로 갑상선안병증이 합병증인 적응증이다. 호르몬 관련 문제가 없었던 중증근무력증(MG)은 중국에서 임상 3상을 성공했기 때문에 그레이브스병의 기존 물질 글로벌 임상 성공은 상당한 쾌거다.  지난 ‘21년 부작용 때문에 유지요법 용량을 절반으로 줄였던 상태여서 이번 그레이브스병 임상 2상은 초기 12주 이상의 항갑상선 약물(ATD) 치료에도 불구하고 갑상선 기능 항진증이 있는 환자들을 대상(TSH-R-Ab가 140% 이상인 그레이브스병 판단된 환자)으로 IMVT1401을 기존 고용량 680mg, 유지요법으로 1회 투약 후 12주 뒤 절반 용량인 340mg을 12주동안 매주 피하주사로 투약하는 방식으로 임상 2상을 진행했다. 유효성 평가는 ATD 용량 증가없이 T3, T4 호르몬 수준의 정상화가 얼마나 이루어지는지를 목표 반응률로 하여 12주차와 24주차에 측정되었다. 초기 코호트에서 680mg 투약 시 IgG 항체 감소율은 무려 최대 87%까지 측정되었으며, 치료 12주 후 평균 IgG 감소율은 81%로 340mg 절반용량으로 투약했을 때 약 4% 낮아지는 결과를 발표했다. 하지만 이는 J&J 니포칼리맙 혈관주사보다 높은 수치이며, 아제넥스 피하주사 대비했을 때 10%에서 최대 25% 수준의 차이를 나타내는 결과였다.  기존 IMVT-1401로도 안정성과 내약성에 문제가 없었기 때문에 만약 IMVT-1402 부작용없는 후속물질로 고용량 투약해 임상 3상을 진행한다면 LDL수치 상승 부작용 우려가 없기 때문에 동종계열 약물 중 가장 최고의 유효성과 안정성을 획득하게 될 것이다. 아제넥스(Argenx)는 같은 날 이뮤노반트보다 빠르게 비브가르트 히트룰로(피하주사 제형)에 대한 천포창(pemphigus) 임상 3상 결과를 발표했으나 유효성 확보에 실패해 1개월 전 면역혈소판감소증(ITP)에 이어 연속적 피하주사 실패를 경험했다. 아제넥스가 혈관주사는 성공했던 반면 피하주사에서 임상 3상을 실패했기 때문에 항FcRn 치료제 자체가 피하주사가 어렵다는 우려로 이뮤노반트 또한 -15% 수준 주가 하락이 있었다. 그러나 이번 그레이브스병 임상 성공 발표로 모든 우려를 해소시켰다. 아제넥스가 타깃하지 못하고 이뮤노반트만 타깃하고 있는 여러 적응증 (류마티스관절염, 전신홍반성루프스, 그레이브스병, 섬유근육통, 근염, 루프스신염, 혈관염 등) 중 처음으로 그레이브스병에서 유효성을 보여준 것이다.  특히 희망적인 부분은 IMVT-1401 그레이브스병 680mg 고용량 투약에서 IgG 항체감소율이 최대 87%까지 확인된 부분인데, IMVT-1402는 고용량에서도 부작용 없이 피하주사가 가능하므로 임상 3상 진입 시 유지용량을 고용량으로 투약한다면 압도적인 유효성 차이를 낼 수 있을 것이라는 점이다. 이로써 그레이브스병만 아니라 류마티스 관절염 임상 결과 또한 더욱 기대를 가져볼 수 있게 되었다. 항체 형태를 유지해 유효성은 높지만 혈관주사이면서 알부민 결합에 따른 LDL수치 상승 부작용이 과제로 남아있는 J&J의 니포칼리맙(nipocalimab)이 류마티스관절염(RA)에서의 항체감소율 75% 수준이었음에도 불구하고 기대에 부응하지 못하였던 임상적 유효성 결과를 발표했다. 그러나 이뮤노반트와 한올바이오파마는 더욱 높은 항체감소율로 충분히 TNF-α 억제제인 휴미라, 엔브렐, 레미케이드 불응성 환자들을 대상으로 성공적 치료효과를 거둘 수 있을지 주목해 볼만 하다. 동종 항FcRn 계열약물 중 현존 유일한 자가투여 피하주사 제형이며 가장 높은 유효성과 안정성으로 Best-in-class 임은 완전히 입증되었으며, 그레이브스병과 같은 기존 치료제가 없는 자가면역질환에서의 First-in-class까지 증명되었기 때문에 아제넥스 시가총액 40조원 수준을 넘어설 수 있는 모습이 눈앞에 그려지고 있다. 또한 아제넥스가 피하주사 제형으로 중증근무력증 외 성공하지 못하면서 이 시장은 더욱 공고히 한올바이오파마와 이뮤노반트가 잠식할 수 있는 시장으로 변화하고 있음을 느끼기 바란다.  전세계 의약품 시장은 미국과 유럽 시장이 주요국가 의약품 시장에서 약 70%를 차지하고 있고 이뮤노반트는 미국과 유럽에 대한 IMVT-1402에 대한 판권을 보유 중으로, 한올바이오파마는 나머지 30% 시장에 대한 판권을 보유 중이다. 이뮤노반트의 이익을 기준으로 보면 미국과 유럽에서 발생되는 전체 매출액의 로열티 약 10-15%를 한올바이오파마가 수취하고, 미국과 유럽 매출의 절반에 해당하는 나머지 국가에서 기술이전을 통해 추가적으로 로열티를 수취하게 된다. 이는 이뮤노반트 이익의 절반 수준을 한올바이오파마가 수취하게 되는 것으로 볼 수 있어 동사의 이뮤노반트 시가총액은 약 7.4조원 대비 약 1/2 수준으로 한올바이오파마의 현재 가치는 3.7조원이 넘는 것으로 볼 수 있다. 현재 판권계약이 이루어진 미국과 유럽시장에서의 매출액에 따른 로열티 수취만 따져보더라도 한올바이오파마의 Rock bottom 가격은 이뮤노반트의 시가총액의 최소 1/3인 2.4조원 수준은 유지되어야 한다고 본다. 극심한 저평가 상태로 판단되며 동사를 적극 매수 추천하며 동사의 투자의견 BUY, 그레이브스병 임상 2상 성공에 따른 임상성공률 조정 및 매출 성장률 조정하여 목표주가 70,000원으로 상향하였다.   시장에 출시될 수 있는 시점을 명확하게 그려볼 수 있는 그레이브스병 임상 3상 진입이 확실해진다면, 그리고 류마티스관절염 임상 2/3상 진입 또한 여부가 결정되면 동사와 이뮤노반트의 가치는 지금과는 전혀 다른… 아제넥스를 뛰어넘는 수준의 기업이 될 수 있을 것으로 기대한다. 이뮤노반트는 이제 아제넥스의 ‘18년 9월 16일 ITP 2상 발표 수준의 시가총액에 와 있다. 이뮤노반트가 그레이브스병으로 최초로 2상을 성공했기 때문에 아제넥스의 ITP 2상을 성공한 시점과 유사하다고 볼 수 있으며 시가총액 또한 유사하다. 어마어마한 성장을 기대한다.        |

* [유튜브] 제195차 바이오 산업의 트렌드와 2024년 전망 (2023.12.21)

https://www.youtube.com/watch?v=mkrskkbS7_Q

* 류마티스관절염 거대시장으로 진출 가능성 확대 - DS투자증권 (2023.11.13)

| 류마티스관절염 2L 시장의 크기 약 $10bn 류마티스관절염은 자가면역질환 중 가장 큰 약 $24.4bn(한화 약 32조원)의 거대 질환 시장이다. 그러나 1L으로 쓰이는 TNF-a inh를 제외한 RA 치료제들은 효능 혹은 안전성 부족의 문제가 있어 현재 표준 2L 치료제가 부재한 상황이다. 시장의 니즈는 매우 크며 당사는 RA 2L를 약 $10bn의 거대시장으로 추정한다. J&J, 류마티스관절염에서 성공 가능성 확인 한국시간 11월 13일 오전 12시, ACR2023에서 J&J 니포칼리맙의 류마티스관절염 Phase 2a(임상명: IRIS-RA, NCT04991753) 결과가 발표되었다. 니포칼리맙은 전체 환자군에서 통계적 유의성 달성에는 실패하였으나 ACPA 수치가 높은 환자군에서는 DAS28-CRP 및 ACR50 지표 모두 훌륭한 치료효능을 보였다. 이때까지 ACPA 항체는 류마티스관절염 진단과 예후 판정에만 활용되었을 뿐 ACPA를 저해하였을 경우 류마티스관절염을 치료할 수 있는지에 대한 여부는 밝혀지지 않았다. 그러나 이번 임상2상을 통해 ACPA 저해와 류마티스관절염 치료와의 연관성이 입증되었으며 anti-FcRn이 류마티스관절염 치료에 효과적인 접근법일 수 있음을 밝혔다. 이로써 anti-FcRn은 거대 류마티스관절염 시장에 진입할 수 있는 가능성을 입증(proof-of-concept)하였으며 target 가치 큰 폭 향상되었다고 판단한다. 11월 공개될 600mg 고용량 MAD 데이터 주목, Top-pick 유지 파트너사 이뮤노반트는 오는 11월 600mg 고용량 MAD 임상 결과를 발표할 예정임을 밝혔다. 당사는 9월 26일 공개된 SAD 및 300mg 저용량 MAD 데이터를 토대로 과거 바토클리맙의 IgG 저해 효능 데이터와 비교하였을 때 600mg 고용량 MAD의 효능은 이미 상당부분 입증되었다고 판단한다. MAD 결과에서는 이미 대부분 입증된 효능보다는 고용량 반복투여에도 알부민 감소 및 LDL 상승 부작용이 전혀 발견되지 않는지 여부를 눈 여겨 볼 것을 제안한다. 부작용에서 자유로움을 입증할 경우 IMVT-1402는 진정한 best-in-class로 거듭날 수 있을 것으로 판단한다. 여전히 Bio-Tech 기업 내 Top-pick 유지한다  류마티스관절염(RA)는 자가면역시장의 꽃 RA, 자가면역질환 중 가장 큰 시장 류마티스관절염은 약 32조원의 거대 시장 2020년 기준 글로벌 자가면역질환은 약 $80bn(한화 약 105조원)에 달하는 거대 시장이다. 특히 류마티스관절염은 자가면역질환 중 약 $24.4bn(한화 약 32조원)의 가장 큰 시장을 영위하고 있다. 더불어 고령화에 따라 류마티스관절염 시장은 2030년까지 CAGR 4.5% 성장해나갈 것으로 기대되고 있다.  TNF-a 저해제 불응 환자: 새로운 치료제 Needs는 매우 높다 TNF-a 불응인데 TNF-a 요? ACR2023에서 J&J이 발표한 류마티스관절염 treatment trajectories에 따르면 일반적으로 약 95%의 류마티스관절염 환자들은 TNF-a inh로 advanced 치료를 시작한다. 더불어 첫 TNF-a inh 불응 환자 중 약 75%는 2L에서 다른 종류의 TNF-a inh로 치료하는 것으로 확인되었다. 이에 TNF-a 저해제(ex. 휴미라, 레미케이드, 엔브렐 등) 중 휴미라는 류마티스관절염에서만 ‘22년 기준 약 $9.3bn의 매출을 달성하고 있다. 류마티스관절염은 절반 이상의 환자군이 관해 또는 LDA(low-disease activity) 달성에 실패한다. 3개 이상의 치료(1개 이상의 TNF-a 저해제 및 그 외 JAK inh 또는 non-TNFa 저해제 중 1개 이상)를 시도하였음에도 치료가 불가능한 Refractory RA(이하 reRA) 역시 전체 류마티스관절염 환자의 약 6~21%(*아래의 연구에서는 약 10.9%)에 해당한다. 그러나 reRA 환자군에서도 절대 다수는 TNF-a 저해제를 사용하는 등 JAK inh를 제외하면 효과적인 2L 치료제가 없는 상황이다. 2L에서 효과적인 약제, 약 $10bn의 시장 전망 류마티스 관절염에서 효과적인 2L 치료제가 출시된다면 약 $10bn의 시장을 영위할 수 있을 것으로 추정한다. 다수의 advanced RA therapy들에 대한 노출은 1) 낮은 건강만족도, 2) 높은 Glucocorticoid 사용, 3) 더 높은 동반질환, 4) 더 많은 rheumatology visit을 야기한다. 따라서 reRA 및 DTRA의 올바른 정의와 표준 치료 전략의 필요성은 점차 대두되고 있다. 단, 아래의 데이터는 1998년부터 2019년까지의 데이터를 수집한 값으로 JAK inh 중 가장 major한 약제인 Rinvoq(*2019년 FDA 승인)가 제외되었으며 2022년 Second line therapy에서 Rinvoq의 비중이 많이 높아진 점을 고려할 필요가 있다.  Anti-FcRn: ACPA+RA에서 ACPA 저해 효능 확인 ACPA+RA의 치료에 대한 니즈는 높다 현재 류마티스관절염의 관리는 초기 집중 요법에 중점을 두고 있으며 ACPA(anticitrullinated-protein antibody, 항-CCP 항체)는 초기 류마티스관절염과 가장 연관이 깊은 지표이다. ACPA는 관절의 활막에 존재하는 시트룰린화 피브리노겐과 결합하여 복합체(ex. CitFibr-ACPA)를 구성하여 대식세포를 자극한다. 이러한 대식세포 자극을 통해 TNF-a 생산이 유도됨이 밝혀졌다. 이러한 TNF-a 생산유도는 IgM-RF(or IgARF)를 통해 증폭될 수 있으며 이는 IL-1β, IL-6 and IL-8 등의 다른 전염증성 사이토카인의 분비로 확장될 수 있다. ACPA positive 환자는 전체 류마티스 환자의 약 46~80%(*연구에 따라 상이)에 해당 하는 것으로 추정한다. 일반적으로 류마티스관절염에서 ACPA negative는 positive에 비해 경미한 질병으로 간주되어 ACPA positive 환자군의 니즈가 높다. 류마티스관절염 환자의 윤활막 조직 병원형 역시 ACPA의 유무에 따라 상이한 것(ex. ACPA positive: 윤활막에 림프구 침윤, ACPA 매개 세포매개 독성 확인 vs. ACPA negative: 림프구 침윤은 적으나 전염증성 cytokine 프로파일 증가 등)으로 밝혀져 향후 RA 치료는 보다 환자의 프로파일(ex. ACPA +/-)에 따라 세분화 될 것임을 유추해볼 수 있다.   Anti-FcRn의 ACPA 저해 효능 확인 니포칼리맙은 총 IgG는 약 -58% 감소시켰으며 ACPA IgG(anti-CCP2) 역시 약 -30% 감소시키며 total IgG와 유사한 궤적을 확인할 수 있었다. 반면 니포칼리맙은 IgA, IgE, IgM 등 타 항체들에 대한 저해가 없음을 확인하였다. 이는 anti-FcRn의 특징으로 5가지의 항체 종류(ex. IgG, IgM, IgA, IgE, IgD) 중 IgG만 선택적으로 저해하여 2차성 면역결핍 등 기타 부작용에서 자유롭다.  ACPA 저해 → 치료 효능과의 연관성 입증 ACPA 항체 저해 시, RA를 치료할 수 있음 입증 이번 연구에서 가장 큰 소득은 ACPA 저해 시 류마티스관절염 치료 효능에 대한 연관성을 입증하였다는 점이다. 이 때까지 ACPA 항체는 류마티스관절염 진단과 예후 판정에만 활용되었을 뿐 ACPA를 저해하였을 경우 류마티스관절염을 치료할 수 있는지에 대한 여부는 밝혀지지 않았다. 그러나 이번 임상2상을 통해 ACPA 저해와 류마티스관절염 치료와의 연관성이 입증되었으며 anti-FcRn이 류마티스관절염 치 료에 효과적인 접근법일 수 있음을 밝혔다. 이로써 anti-FcRn은 거대 류마티스관절염 시장에 진입할 수 있는 가능성을 입증(proof-of-concept)하였으며 target 가치 큰 폭 향상되었다고 판단한다. 니포칼리맙은 12주차 DAS28-CRP 변화에서는 -1.03을 기록하며 위약군 -0.58 대비 통계적 유의성을 입증하지 못하였다. 그러나 높은 ACPA 수치(>median ACPA at baseline) subgroup을 대상으로 한정할 경우 DAS28-CRP 관해율에서 위약 대비 +23.3%의 압도적인 치료효능을 보이며 고 ACPA 환자군에서 치료 가능성을 입증하였다. ACR50 달성 비율에서도 고 ACPA subgroup에서는 위약군에서 1명도 ACR50을 달성하지 못하였던 것 대비 26.7%의 환자에서 ACR50을 달성하였다. 이러한 임상시험의 결과로 J&J은 2023년 8월부터 2L RA를 대상으로 Cimza(성분명 Certolizumab)와 니포칼리맙을 병용투여하는 Phase 2a 임상시험(NCT06028438)을 시작하였다. 병용임상은 clinicaltrials.gov에 따르면 2024년 9월 종료될 전망이다   효능이 부족해도 괜찮아, 불응성 환자 대상 이잖아! IRIS-RA 임상은 TNF-a 불응성 환자 대상 J&J은 1가지 이상의 TNF-a 저해제에 불응하였던 환자를 대상으로 임상시험을 모집하였다. 일반적으로 Non-refractory 환자는 1st advanced therapy 치료를 2년 이상 지속하고 있으며 2nd advanced therapy로 넘어가지 않은 경우를 일컫는다. 2nd 치료로 넘어갈수록 환자의 치료 반응률은 크게 감소하기 때문에 이번 임상 시험은 TNF-a 저해제의 naïve 환자를 대상으로 한 치료 효능과 직접 비교할 수 없다. TNF-a 저해제 불응성 환자에서 유의미한 효능을 찾았다는 사실에 의의가 있다고 할 수 있겠다.  한올바이오파마, 고용량 MAD 데이터 발표 임박 11월, 600mg 고용량 반복투여 데이터 발표 예정 효능은 문제가 아니다 9월 27일 이뮤노반트는 300mg 및 600mg SAD(단회 투여, single ascending dose)와 300mg MAD(반복 투여, multiple ascending dose) 결과값을 발표하였다. 이를 통해 이뮤노반트는 1) 바토클리맙(HL161, IMVT-1401)의 SAD 및 MAD 결과 연관성, 2) IMVT-1402의 SAD 300mg 및 MAD 300mg의 연관성을 통해 IMVT-1402 600mg SAD 데이터를 바탕으로 600mg MAD 결과값을 유추하고자 하였다. 이미 발표된 데이터를 바탕으로 유추하건대 600mg MAD 데이터는 무난하게 약 70-80% 수준의 IgG 저해 효능을 나타낼 것으로 추정한다. 관건: 고용량 반복투여에서도 LDL 부작용에서 자유로운가 11월에 발표될 IMVT-1402의 600mg MAD 데이터에서 가장 중점적으로 보아야 할 데이터는 안전성이다. Anti-FcRn의 LDL 상승 부작용은 일반적으로 용량의존성 독성임이 알려져 있다. IMVT-1402가 SAD 및 300mg MAD에서 알부민 저해 또는 LDL 상승을 전혀 보이지 않았으나, 고용량 반복투여 시에도 LDL 상승에서 자유롭다는 사실을 입증하여야 비로소 anti-FcRn 내 best-in-class로 등극할 수 있을 것으로 전망한다. RA 시장 진입 가능성 확보, 기업가치 반영은 P2 개시 이후 이뮤노반트는 류마티스관절염 시장 진입 가능성은 이미 확보하였으나 기업가치는 실제 이뮤노반트가 류마티스관절염에 대한 임상 2상을 개시한 이후 반영하도록 하겠다. Anti-FcRn 시장의 경쟁 격화로 인하여 임상 2상 시작 여부는 clinicaltrials에서 확인할 수 있을 전망이다.      |

* J&J의 류마티스 초록 확인, 가치 선제 상향 - NH투자증권 (2023.10.11)

J&J 류마티스 2a상 초록 공개, 11월 ACR에서 포스터 공개 예정 투자의견 Buy 유지, 목표주가 45,000원으로 22% 상향. 목표주가 상향은 류마티스 관절염 파이프라인(IMVT-1402) 가치 상향에 기인 올해 11월 14일 미국류마티스학회(ACR)에서 존슨앤존슨의 경쟁 파이프라인 nipocalimab 류마티스 임상 2상 데이터 공개 예정. 현재 초록은 ACR에 공개되어 있으며, nipocaliamb 투약군 IgG(58%), ACPA(약 30%) 감소율 유의미한 상관성 확인. 또한, 투약군 임상적 관해까지 발생한 점 긍정적. Anti-FcRn의 류마티스 관절염 치료제로서 개념 증명 가능성 한층 높아진 셈 한편 J&J는 최근 nipocalimab과 Cimzia(TNF-a) 병용 2상 추가 개시, 단독 요법의 다소 아쉬운 유효성 탓으로 추정. 한올은 Best In Class 후보물질 IMVT1402 통해 단독 요법으로 개화된 거대 류마티스 시장 선점할 것. 시장은 ’28년 FcRn 매출 91억달러 추산하나, 류마티스 포함 시 ’30년 200억달러도 가능 Immunovant 대비 아직 싸다 IMVT-1402 1상 중간 데이터 발표(9/26) 이후, 한올바이오파마 파이프라인 가치 상승으로 주가도 47% 상승. 다만, Immunovant 대비 한올바이오파마 시총 비중 약 29%로 적정가치 비중 30~50% 수준 여전히 하회, 저평가 매력 지속  한올바이오파마 목표주가 22% 상향 한올바이오파마에 대해 투자의견 Buy 유지하나, 목표주가는 45,000원으로 22% 추가 상향한다. 목표주가 상향은 류마티스 관절염 파이프라인(IMVT-1402) 가치 상향에 기인한다. 한올바이오파마 귀속 류마티스 관절염 파이프라인 가치를 기존 2,161억원에서 6,208억원으로 대폭 상항하였다. 현재 존슨앤존슨은 공식적으로 류마티스 관련 2상 데이터 구체적인 공개 시기 및 방식을 소통하고 있지 않고 있다. 다만, 당사가 파악한 바에 따르면 최근 ACR 학회에서 일부 데이터 초록에 선공개되었으며, 구체적인 포스터는 11월 14일 공개 예정이다. 초록 데이터 분석 결과 Anti-FcRn 기전으로 류마티스 관절염 치료제 가능성 높다고 판단한다. 이에 당사는 1)IMVT-1402 류마티스 2상 성공 확률 36%로 상향(기존 25%), 2)불응성 류마티스 관절염 시장 점유율 10%로 상향(기존 4%)하며 파이프라인 가치를 선제 상향하였다.  올해 4분기 주목이 필요한 또 하나의 거대 이벤트 당사는 올해 5월에 발간한 한올바이오파마 이닛 보고서에서 올해 하반기 기업 펀더멘털을 바꾸는 두가지 이벤트를 전망하였다<그림4>. 첫번째는 9월 26일 파트너사 Immunovant가 발표한 IMVT-1402 임상 1상 중간 데이터였다. Immunovant는 우수한 저용량(300mg) MAD(다중용량상승) 데이터 공개하며 당일 Immunovant 종가 97% 상승, 한올바이오파마는 상한가 마감하였다. 11월에는 남은 고용량(600mg) MAD 데이터 추가 공개 예정으로, IgG 감소율 최대 80% 및 유의미한 알부민 감소 미관측 데이터를 기대한다. 만약 예상 수준의 데이터 확인 시, Best In Class(동일 계열 내 최고 의약품)로 항FcRn 치료제 내 가장 경제적 가치가 높은 의약품이 될 수 있을 것이다. 두번째는 경쟁사 존슨앤존슨의 nipocalimab 류마티스 관절염 임상 2상 데이터 공개였다. nipocalimab은 류마티스 관절염처럼 환자군이 많은 적응증 위주로 임상을 진행하며 Evaluate Pharma 추산 현재 개발 중인 글로벌 파이프라인 중 경제성(NPV)이 세번째로 높은 후보 물질로 선정되기도 하였다. 한올바이오가 타깃하는 IgG 매개 자가면역질환 적응증은 약 100개로 알려져 있으며, 현재 주요 개발 적응증은 22개이다<표2>. 동사를 비롯한 경쟁사들은 자가항체와 병인과 직접 관련성이 명확한 희귀질환(중증근무력증 등) 위주로 개발을 진행하였다. 다만 점차 명확한 단일 타깃의 자가항체보다 복잡한 기전의 대형 적응증(류마티스 관절염)으로 확대되고 있다. 존슨앤존슨의 류마티스 관절염 데이터 공개는 곧 Anti-FcRn의 거대 시장 가능성을 확인하는 매우 의미있는 순간으로 올해 11월 14일 미국류마티스학회(ACR)에서 nipocalimab의 류마티스 관절염 포스터 데이터 공개 예정이다. 현재 초록만 공개되어 있으며, IgG 감소율과 항시트룰린 항체(ACPA) 감소 상관성 확인 및 류마티스 관절염 임상적 관해 유도라는 의미있는 데이터로 판단된다. 현재 시장에서 추정하고 있는 2028년 FcRn 매출액 전망치는 91억달러로 2022년 TNFa 매출액 322억달러 대비 한참 낮은 수준이다. 향후 류마티스 관절염 등 거대 시장까지 확대된다면 2030년에는 200억달러 이상까지 성장할 수 있을 것으로 추정한다. 희귀질환에서 주요 시장으로 넘어오는 첫 단계가 류마티스 관절염이 될 것이다.    류마티스 관절염(RA)은 다양한 유전자, 환경적 요인, 면역학적 요인이 복합적으로 결합하여 발생하는 자가면역질환이다. 류마티스 관절염은 활막의 비후 및 염증 세포 침윤과 이로 인한 관절의 파괴를 특징으로 한다. 활막에 존재하는 다양한 세포와 염증 촉진성 싸이토카인(TNF-a, IL-1, IL-6, IL-17 등)의 상호 작용에 의해 복잡하게 발생한다. 현재 유럽 류마티스학회에서 권고하는 치료 순서는 1차 전통 합성 항류마시트제(csDMARDs), 2차 생물학적 항류마티스제(TNF-a, IL-6, IL-17), 3차 JAK 억제제(tsDMARD) 순서로, 메인인 2차 치료제는 싸이토카인 방출 기전 타깃, 3차 치료제는 세포 내 신호전달체계인 키나아제 타깃 기전이다. 쉽게 요약하면, 기존 류마티스 관절염 치료제는 면역세포들간의 소통 체계(T세포 기반)를 무력화하는 방식인 셈이다. 반면 한올바이오와 같은 Anti-FcRn 개발사는 자가 항체 매개(B세포 기반)라는 새로운 기전으로, 기존 T세포 기반 류마티스 관절염 치료제의 내성 및 경쟁 치료제로서 큰 기대를 받고 있다. 류마티스 관절염 주요 타깃 자가항체으로는 류마티스 인자(RF)와 항CCP 항체(ACPA)가 있다고 알려져 있다. 류마티스 인자는 면역 복합체 형성에 관여되고 면역체계 활성화를 유도한다. 다만, 류마티스 관절염 증상 유발이나 병인에 직접적인 역할이 밝혀지지는 않았다. 항CCP 항체(ACPA)의 경우 류마티스 관절염 환자의 약 60~70% 환자에서 관찰되는 자가항체로 진단과 예후 판정에 유용하게 활용되고 있다. 단백의 시트룰린화와 적절한 유전적 소인이 있을 경우 류마티스 관절염의 지속 단계뿐 아니라 촉발 단계도 관여한다고 파악된다. 결국 경쟁사 존슨앤존슨의 류마티스 관절염 2상 데이터의 핵심 해석 포인트는 1)IgG 감소율과 자가항체(ACPA) 감소율 상관 관계, 2)ACPA 감소율과 류마티스 관절염 치료 효과 상관 관계로 압축 가능하다.  2023년 미국류마티스학회(ACR) 초록에 공개된 존슨앤존슨의 류마티스 관절염 IRIS-RA 임상 세팅은 다음과 같다. 최소 1개 이상의 TNF-a 치료제에 실패한 환자 대상으로 중증 및 심각한 류마티스 관절염 환자 대상으로 진행되었다. 총 53명 임상 환자(nipocalimab 33명, 위약 20명) 이중맹검으로 임상으로 2주 간격으로 10주간 투약 및 12주차 데이터 공개이다. 11월 14일 공개 예정인 포스터가 핵심이나, 존슨앤존슨의 nipocalimab 류마티스 관절염 2a상 초록 데이터는 다음 두가지 측면에서 긍정적으로 판단한다. 우선, 존슨앤존슨 치료제 nipocaliamb 투약군에서 IgG(58%)와 ACPA(약 30%) 감소율의 유의미한 상관성 확인이 되었다<그림 6> 또한, nipocalimab 투약 환자군에서 임상적 반응이 아니라 임상적 관해까지 발생하였다는 점이다. TNF-a 불응의 중증 이상 환자 대상임에도 12주차 임상적 관해는 FcRn에 대한 기대감을 충분히 높일 수 있는 데이터라고 판단한다. 특히 Nipocalimab 투여군의 DAS(Diseases Activity Score) 28주차 관해에 도달한 환자군은 특히 ACPA 감소율이 눈에 띄게 높았다. 이는 nipocalimab의 IgG 감소가 자가항체(ACPA) 유발하였고 연쇄적인 임상적 관해까지 영향을 미쳤다는 근거가 될 수 있다는 점에서 주목이 필요하다. 물론, 11월 학회 포스터에서 구체적인 데이터 분석이 필요하나, FcRn의 류마티스 관절염 치료제로서 개념 증명의 기대감이 한층 높아진 셈이다.  한올바이오파마 류마티스 관절염 파이프라인 귀속 가치 6,208억원 제시 Immunovant는 올해 말 IMVT-1402 임상 1상 완료 시, 류마티스 관절염 임상 2상을 개시할 것으로 예상되고 있다. 11월 예정된 1상 고용량 MAD에서 IgG 감소율 80%가 나온다면, IMVT-1402는 Anti-FcRn 내 가장 우수한 Best In Class 의약품 후보 물질로 등극할 것이다. 존슨앤존슨 nipocaliamb은 류마티스 환자 대상 12주차 IgG 감소율 58%에 불과하였다. 물론 IMVT-1402도 향후 류마티스 관절염 임상 2상에서 IgG 감소율 확인이 필요하나, nipocalimab 대비 더 우수할 것으로 기대된다. 앞선 초록 데이터에서 확인하였듯이 이는 곧 임상적으로 더 높은 관해율을 의미한다고 하겠다. 당사는 존슨앤존슨 초록 데이터에서 류마티스 관절염 치료제 가능성 확인 및 Immunovant의 내년 류마티스 관절염 임상 계획 반영하여 한올바이오파마 귀속 류마티스 관절염 파이프라인 가치를 6,208억원으로 상향 제시한다. 시장은 보수적으로 류마티스 관절염 3차 이후(TNF-a, 인터루킨, JAK) 시장 만으로 한정하였으며, 구체적인 시장 추정의 근거는 <표4>를 참고하기를 바란다. 물론, Immunovant는 IMVT-1402를 통해 류마티스 관절염 임상 개시 전이나 컨퍼런스 코멘트 등 고려 시 임상 개발 가능성이 거의 확실시되는 만큼 기업 가치에 반영이 필요하다.  존슨앤존슨은 올해 9월 Morgan Stanley 헬스케어 컨퍼런스에서 nipocalimab과 관련하여 두 가지 언급을 하였다. 우선 연말 류마티스 관절염 데이터 공개에 시기 관련인데, 당사는 해당 시기를 11월 14일 미국류마티스학회(ACR) 포스터 공개로 추정한다. 또다른 코멘트는 nipocalimab과 Cimzia(TNF-a) 병용 2상 개시이다. 병용 약물은 UCB의 Cimzia(TNF-a), 병용 임상(Daisy)은 8월 15일 개시 및 주평가 컷오프 예정일 내년 9월 타임라인이다. 임상 참여 환자는 생물학적(TNT-a, IL), tsDMARD(JAK 억제제) 등 치료 경험 존재하는 류마티스 관절염 환자를 대상으로 진행한 다. 즉 기존 nipocalimab IRIS 임상 2상의 TNF-a 외에도 환자군을 더 확장한 것이 특징이다. 주목이 필요한 부분은 왜 nipocalimab 단독이 아니라 TNF-a와 병용 임상을 추가했을까하는 점이다. 존슨앤존슨은 병용 요법을 사용한 이유로 더 높은 유효성(IgG 및 ACPA 감소)과 임상적 관해율을 목표로 하기 때문으로 밝혔다. 존슨앤존슨의 두가지 행보를 종합하여 볼 때, 다음과 같은 결론이 추론 가능하다. nipocalimab은 기존 임상을 통해 IgG, 자가항체(ACPA), 임상적 관해의 상관성이라는 치료 가능성을 확인하였으나, 유효성 측면에서는 기대 대비 다소 아쉬울 수 있다는 점이다. 존슨앤존슨이 류마티스 관절염 내 자가 항체 매개라는 새로운 치료 패러다임을 제시하고, 자가면역 내 메인 시장을 막 열고자 한다. 한올바이오파마의 IMVT-1402은 nipocalimab 대비 더 높은 IgG 감소율 확인이 되고 있는 만큼 새롭게 열리는 류마티스 관절염 시장에서 가장 큰 수혜를 볼 수 있을 것으로 기대한다.    |

* 넥스트 유한양행 - NH투자증권 (2023.09.27)

| IMVT-1402 임상 1상, Best In Class 가능성 확인 투자의견 Buy 유지, 목표주가 37,000원으로 27% 상향. 목표주가 상향은 IMVT-1402 1상 중간 데이터 발표에 따른 파이프라인 가치 상승 덕분 전일 Immunovant는 IMVT-1402의 높아진 시장 기대치 상회하는 1상 중간 데이터 공개, 종가 기준 97% 상승. 추후 발표 예정이었던 MAD에서 혈중 IgG 농도(유효성) 63% 감소 및 알부민 감소(안전성) 미관측이라는 고무적인 데이터 공개. 기존 batolcimab의 저용량 340mg 코허트의 평균 IgG 감소율 59% 대비 소폭 우위. 올해 10~11월에 발표 예정인 고용량 MAD에서 batolclimab과 유사한 감소율 80%로 Anti-FcRn내 최고 유효성 데이터 확인 가능할 것 한편, 기존 batoclimab은 저용량 340mg에서부터 알부민 37% 감소(TED 2상). 이번 IMVT-1402 저용량 300mg MAD에서 알부민 감소 미관측 고려 시, 고용량에도 미관측 가능성 高, Anti-FcRn 내 Best In Class 가능성 매우 농후 넥스트 레이저티닙을 찾는다면 만약 얀센이 성공적인 MARIPOSA 데이터 발표 시, 시장의 관심은 넥스트 레이저티닙으로 확대될 것. 국내 개발 글로벌 후기 임상 파이프라인은 소수, 글로벌 신약 트렌드까지 부합하는 후보물질은 한올바이오의 Anti-FcRn이 사실상 유일  IMVT-1402, Best In Class를 향한 중요한 첫 걸음 확인 Immunovant는 batoclimab(IMVT-1401, 글로벌 임상 3상)에 더해 안전성이 더 우수한 IMVT-1402(임상 1상)을 투트랙으로 개발 중이다. 파트너사 Immunovant는 한올바이오파마로부터 기술수입한 두번째 파이프라인인 IMVT-1402의 개발 계획을 발표한 작년 9월 이후 전일 임상 발표 전까지 주가 약 350% 이상 상승하며, 해당 파이프라인에 대한 기대감이 기업 가치에 충분히 반영되어 왔다. 한국시간 9월 26일 저녁 Immunovant는 IMVT-1402의 서프라이즈 1상 중간 데이터 발표, Immunovant는 종가 기준 97% 상승 마감하였다. 전일 Immunovant의 추가 주가 상승은 높아진 시장 기대치를 상회하는 서프라이즈 임상 데이터가 나왔기 때문이다. 해당 임상에서 시장 기대치를 상회한 부분은 크게 두 가지이다. 우선, Immunovant는 기존에 SAD(단일용량상승) 데이터만을 공개하기로 하였으나, 저농도 요법 4회 투여 MAD(다중용량상승) 데이터까지 추가 발표하였다. 1상은 기본적으로 SAD 이후 MAD로 구성되며, 특히 1상 성공의 핵심은 MAD 데이터였다. 시장 기대를 상회하는 저용법의 MAD까지 공개하며 IMVT-1402 1상 최종 성공 가능성을 매우 밝힌 점이 긍정적이었다. 또한, 세부 데이터를 주요 관전 포인트였던 임상 1상 SAD 및 저농도 MAD(300mg)에서 유의미한 알부민 감소 및 LDL 콜레스테롤 증가 미검출(P<0.05)이라는 매우 고무적인 데이터를 확인하였다. 또한, 유효성 역시 MAD 저용량 300mg 코허트에서 IgG 감소율 63%라는 고무적인 데이터 확인하였다. 기존 batolcimab의 저용량 340mg 코허트의 평균 IgG 감소율 59% 대비하여 유사 및 소폭 우위에 있는 수준이었다. Immunovant 기존 목표 IgG 감소율 IMVT-1402 저용량 300mg(65%), 고용량 600mg(80%)로 소통하고 있었으며 10~11월 발표 예정인 MAD 고용량 코허트에서 80% 감소율 충분히 보여줄 수 있을 것으로 예상한다. 이번 임상 데이터 확인을 통해, Anti-FcRn 치료제 내 IMVT-1402의 Best In Class(동일 계열 내 최고 의약품) 가능성을 재확인하였다. IMVT-1402는 1상 완료 후, 기존 batocllimab에서 개념 증명된 적응증(CIDP, Graves 등)의 피보탈 임상을 바로 계획하고 있다. 이에 당사는 IMVT-1402의 미국 첫 출시 시점을 2027년(Graves)으로 전망한다.  Anti-FcRn이 타깃하는 IgG 매개 자가면역질환은 혈중 IgG 감소율과 치료효과가 높은 양(+)의 상관관계를 보인다는 것이 핵심 가설이다. 이에 치료제 투약 후 혈중 IgG 감소율이 높을수록 우수한 유효성을 보인다고 볼 수 있다. IMVT-1402 는 1상 저용량 300mg MAD에서 혈중 IgG 감소율 63%를 기록하며 당초 Immunovant가 예상하던 저용량 IgG 감소율 65% 수준에 부합하였다. 단일용량상승(SAD)은 환자군에 1회 투여하는 임상 방식으로 IgG 감소율이 다소 낮을 수밖에 없다. 올해 10~11월에 발표 예정인 다중용량상승(MAD) 고용량 요법은 batolclimab과 유사한 혈중 IgG 최대 감소율 80%을 예상한다. IMVT-1402의 IgG 최대 감소율 80%를 예상하는 근거는 기존 전임상 데이터로 batoclimab과 유사한 IgG 최대 감소율 확인되었다는 점이다(batoclimab 72%(50mg/kg, QW, Day21) vs IMVT-1402 75%(50mg/kg, QW, Day21). 또한 Immunovant 목표 IgG 감소율은 IMVT-1402 용량 300mg(65%), 600mg(80%)로 소통하고 있다. 아래 <표3>에 경쟁 파이프라인과 혈중 IgG 감소율 유효성 데이터를 비교 정리해두었다. 만약 IMVT-1402가 임상 1상 고용량 MAD에서 전임상 데이터(IgG 감소율)를 재확인한다면 IMVT-1402는 유효성 측면에서 최우수 약물로 평가될 수 있으며 당사는 그 가능성을 매우 높게 추정하고 있다.  Anti-FcRn 치료제 안전성 측면의 핵심은 알부민 감소이다. 알부민 감소는 LDL 콜레스테롤 증가로 이어져 심혈관 질환 발병 리스크를 높일 수 있어 주의가 필요하다. 현재 알려진 수준으로 알부민 감소율 -3%부터 LDL 콜레스테롤에 유의미한 영향 미치기 시작, 미국 현지 업계는 약 -15% 감소부터 LDL 콜레스테롤 상승 고위험군 진입(LDL>130mg/dl) 유도한다고 추정하고 있다. 현재 알부민 감소 이슈가 존재하는 Anti-FcRn 치료제 후보물질은 한올바이오의 batoclimab과 J&J의 nipocalimab 두개이다. Batoclimab의 TED 2상에서 알부민 감소율은 용량 의존적으로 15%~52% 및 nipocalimab 19%(고용량, 60mg/kg) 및 검출된 바 있다. 두 회사는 모두 맞춤형 임상 디자인(초기 고용량 후 저용량 유지요법)을 통해 알부민 감소 문제 해결하고자 하나, 중장기 투여를 요구하는 만성 질환 쪽에는 약점이 있을 수 밖에 없다. IMVT-1402(150mg/mL)는 기존 batoclimab(170mg/ml)과 유사한 고농도 SC 제형의 강점을 가지며, Anti-FcRn 치료제의 안전성 측면에서 가장 중요한 알부민 감소 이슈로부터 자유로울 것으로 기대되고 있었다. 실제로 이번 임상 1상 SAD 및 저농도 MAD(300mg)에서 유의미한 알부민 감소 및 LDL 콜레스테롤 증가 미검출(P<0.05)이라 는 매우 고무적인 데이터를 확인하였다. 물론 10~11월 발표가 있을 MAD 고용량 데이터 확인이 필요하나, SAD가 아닌 저용량 MAD에서도 유의미한 알부민 감소가 미검출 되었다는 점을 미루어 볼 때, 10~11월 발표에서 특별한 이슈는 없을 것으로 예상한다. 왜냐하면, 기존 batolcimab은 이미 저용량군에서도 유의미한 알부민 감소(37% 감소, TED 임상 2상)가 관측되었기 때문이다. 한편, 알부민 이슈 외에도 치료군 이상반응은 모두 경증 수준으로 확인되었다. 이번 임상데이터 확인을 통해, Anti-FcRn 치료제 내 IMVT-1402의 Best In Class(동일 계열 내 최고 의약품) 가능성을 재확인하였다. IMVT-1402는 1상 완료 후, 기존 batocllimab에서 개념 증명된 적응증(CIDP, Graves 등)의 피보탈 임상을 바로 계획하고 있다. 이에 당사는 IMVT-1402의 미국 첫 출시 적응증 Graves(2027), 두번째 CIDP(2028년), 세번째 RA(2029)년으로 전망한다.   |

* 미국 바이오 찢었다. IMVT 주가 +97% 미국 바이오 찢었다. IMVT 주가 +97% - 현대차증권 (2023.09.27)

| Ⅰ. 이뮤노반트 주가 상승 +97% 이끈 이유 이뮤노반트 IMVT-1402 부작용 없는 임상 결과 발표로 Best-in-class 증명 미국 바이오 내 시장 반응은 이뮤노반트에 쏠렸고 그만큼 뜨거웠다. 이뮤노반트는 지난 8월 10일 ‘23년 상반기 실적발표에서 동사의 부작용 없는 후속물질 IMVT-1402에 대한 임상 결과를 9월 내 발표하기로 확정하였다. 그러나 9월이 얼마 남지 않아 기대감이 꺾여가던 상황에서 한국 시간 어제 오후 7시 홈페이지를 통해 먼저 임상 결과 요약을 알렸다. 세 가지 중요한 부분이 서프라이즈였다. 그리고 이뮤노반트 주가는 최대 105%까지 장중 상승하였다.  1) 우리가 기대했던 바보다 더 좋은 소식을 전했는데 우선 IMVT-1402는 기존 Batoclimab(HL161, IMVT-1401)과 달리 혈중 알부민 (albumin)과 결합력이 없어 수치감소가 발견되지 않았고 그로 인한 LDL 수치 상승 또한 없었다. 또한 현재 출시되었거나, 개발 중인 항FcRn 물질들과 비교했을 때 가장 높은 IgG 감소율을 보일 것으로 기대되며 낮은 부작용, 피하주사 투약 및 가장 많은 적응증을 타깃할 수 있을 것이란 기대감을 모두 반영해준 임상 발표였다고 판단한다. 아래 그림을 살펴보면 IMVT-1402에 고용량 600mg과 300mg의 단일용량 상승시험(SAD, Single Ascending Dose) 결과와 대한 저용량 300mg 용량에 대한 다중용량 상승시험(MAD, Multi Ascending Dose) 결과에 대한 부분에서도 유효성 (IgG 감소율)을 기존 물질과 비교한 그래프를 확인할 수 있다.     2) 그로 인해 경쟁사 아제넥스(Argenx)가 타깃하지 못하는 적응증 중 그레이브스병(GD), 그리고 류마티스관절염(RA) 시장에 진입할 있을 것이라고 전했다. 특히 얀센에서 개발 중인 경쟁약물 니포칼리맙(nipocalimab)의 IgG 감소율이 58%임에도 불구하고 RA에서 휴미라 불응성 환자 대상 효과가 나오는 상황이기 때문에 그보다 IgG 감소율이 63% (저용량 300mg MAD 감소율)로 높은 IMVT-1402는 더욱 긍정적이며 고용량 600mg MAD 결과가 발표되는 10-11월 IgG 감소율이 80%를 넘어간다면 RA 시장을 지배할 수 있을 것으로 기대된다.  왜냐하면 얀센의 니포칼리맙은 혈관주사(IV) 제형으로 경쟁력이 떨어지며 아직 알부민 결합에 따른 LDL 수치 상승 부작용 또한 해결하지 못했기 때문에 RA 임상 2상 결과가 발표되었을 때 오히려 주목받는 기업은 이뮤노반트가 될 가능성이 높다. 이뮤노반트는 얀센 대비 부작용도 없고 피하주사가 가능하다는 장점이 있다. 또한 아제넥스 비브가르트SC 대비 류마티스관절염과 그레이브스병 시장에 이뮤노반트만이 first-in-class이자 Best-in-class로 유일하게 진입할 것이고, 투약시간이 10초 이내로 자가투여가 가능해 환자의 투약편의성이 가장 높다고 판단된다. 아제넥스 비브가르트SC는 피하주사이지만, 투약시간이 1분을 넘어가 결국 병원을 방문하여야 하는 단점이 있다. 따라서 추후 아제넥스의 매출을 넘어설 수 있는 가능성이 충분하다. 또한 특허 또한 ‘43년까지 유지되어 제품의 특허 보호 측면도 큰 장점을 가질 것으로 기대된다.  3) IMVT-1402는 SAD 결과만 발표될 것으로 밝혔기 때문에 여러 번 투약하는 결과에 대해서는 조금 기다려야 했다. 그러나 이번 임상 결과 발표에서 SAD 뿐만 아니라 저용량 MAD 결과에서조차 알부민 결합에 따른 알부민 수치 감소나 LDL 수치 상승 부작용이 관찰되지 않았음이 밝혀졌기 때문에 굉장히 놀라운 부분이었다. 우리가 예상하던 임상 스케줄보다 훨씬 앞당겨진 발표였다. 고용량 600mg에 대한 MAD 결과 또한 부작용 발생 가능성에 대해 긍정적으로 볼 수 있는 상황이고, IgG 항체 감소율 또한 기존 바토클리맙(IMVT-1401, HL161) 대비 높을 것이라고 판단할 수 있는 좋은 근거들을 준 셈이다.    IMVT-1402를 통해 한올바이오파마와 이뮤노반트는 모두 재평가 구간에 진입했다. 지난 밤 이뮤노반트는 +100% 이상의 주가상승률을 보여주었고 ‘22년 6월 3.14 달러 대비 무려 12배 이상 상승했으나, 원개발사인 동사는 저점 대비 2배 수준에 머무르고 있다. 동사가 앞으로 이뮤노반트로부터 수취할 수 있는 ‘43년까지 지속되는 매출 로열티, 적응증이 늘어날 때마다 기대되는 매출의 상향, 그리고 이뮤노반트가 로이반트로부터 떠나 빅파마 인수합병을 이루는 순간까지 지켜봐야할 것이다. IMVT-1402 임상 성공에 따른 파이프라인 가치 재평가를 통해 목표주가 49,000원 상향, 동사에 대한 투자의견 BUY 및 업종 내 Top pick 유지한다. 아직 이뮤노반트가 발표한 자가면역질환 적응증 22개 목표 대비 4개 수준만 밸류에이션 했기 때문에 보수적 평가라고 볼 수 있다. IMVT-1402의 적응증이 추가될 때마다 기업의 목표주가를 지속 상향할 수 있을 것이라고 판단된다. 특히 류마티스관절염 시장을 진입하는 시점을 가장 기대해 볼 수 있겠다. Ⅱ. 이뮤노반트 글로벌 증권사 보고서 11곳 커버 중 이뮤노반트의 가치는 곧 한올바이오파마의 가치, 글로벌 분석결과 나오는 중 국내 바이오텍 중 글로벌 증권사 보고서가 나오며, 매출추정치와 목표주가가 제시되는 기업이 있었는가? 이뮤노반트는 한올바이오파마가 기술이전한 물질 말고는 없는 회사기 때문에 이뮤노반트의 가치는 곧 동사의 가치라고 볼 수 있다. 국내 유일 제약/바이오 종목이 아닐 수 없다. 이번 임상 결과 발표로 최근 발간되었던 11개 증권사 보고서 중 가장 높은 목표주가 34달러를 돌파했고, 이번 연휴기간 동안 글로벌 증권사들이 연일 목표주가를 상향하는 보고서를 발간할 것으로 기대된다.  지난 5월 23일 발간된 30장 규모의 Bank of America 이뮤노반트(IMVT) 분석보고서에 따르면 IMVT-1401 적응증 3개로 ‘32년 18.23억 달러, IMVT-1402 적응증 1개로 10억 달러로 총 매출 28억 달러로 추정하고 있다. 당사에서 1년 앞서 ‘22년 5월 발간한 지난 동사 보고서 ‘34년 IMVT-1401 적응증 3개 밸류에이션 표를 보면 제시된 매출액이 ‘34년 18.44억 달러로 발간이 1년이 차이남에도 불구하고 숫자가 유사하다. 당사보다 1년 뒤에 발간된 Bank of America 기준으로 살펴보아도 동사는 15% 로열티를 가정했을 때 연간 4,500억원을 인식할 수 있다.  보수적으로 바이오시밀러 기업 멀티플만 적용하더라도 동사의 가치는 5조원을 넘어설 것으로 기대되며 이뮤노반트의 매출 추정치 컨센서스가 앞으로 더욱 높아질 것으로 기대되기 때문에 (현재 밸류에이션된 파이프라인 개수 4개, 앞으로 개발할 적응증 개수 22개) 이뮤노반트로부터 수령하는 판매 로열티는 연간 수천억에 달할 수 있다. 당사가 제시한 매출 추정치가 충분히 근거 있음을 해외 증권사 보고서에서도 뒷받침 해주고 있다. 앞으로 동사의 주가 움직임에 있어 이뮤노반트가 동사의 가치를 시가총액으로 설명해줄 것이고 이러한 흐름은 계속 이어질 것으로 기대된다. 글로벌 파마로 성장하는 동사와 글로벌 빅파마 인수합병 가능성이 더해지는 이뮤노반트 움직임을 면밀히 주시하기를 추천한다. |

* 기대를 넘는 서프라이즈, Best-in-class 탄생 - DS투자증권 (2023.09.27)