반응형

* 글로벌 파트너쉽 확대에 주목 - 유진투자증권 (2024.08.19)

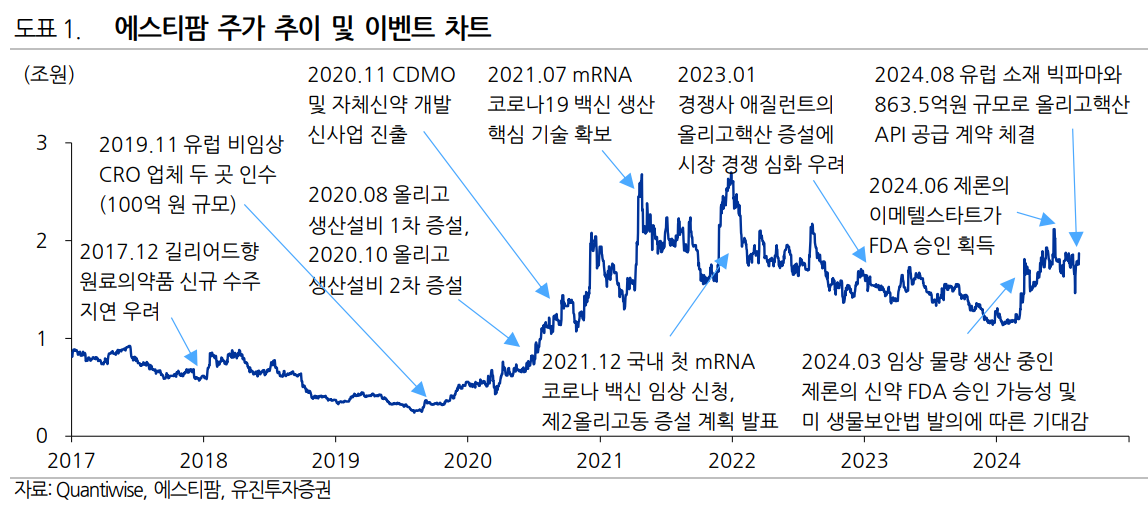

| 주가 흐름: 연초 이후 주가 40% 상승 에스티팜은 2024 년 연초 이후 주가 수익률이 40%(상대수익률 +49.4%pt 아웃퍼폼)를 기록하며 바이오제약업종 내 높은 수익률을 보였다. 2024 년 상반기 에스티팜 주가가 큰 폭 상승한 것은 독점적으로 원료를 생산하는 제론(NASDAQ:GERN)사의 유망 신약 라이텔로(골수이형성증후군 치료제)가 2024 년 6 월 7 일 FDA 신약 승인을 받아 상업화되었기 때문이다. 또한 생물보안법(BIOSECURE ACT) 제정 가능성이 높아지며 올리고핵산 의약품 CDMO 로서 중장기적 수혜를 입을 것으로 기대되고 있기 때문이다. 그러나 기간을 나누어 살펴보면 6 월 중순 10 만원을 상회하며 빠르게 상승한 에스티팜 주가는 최근 들어 정체된 양상을 보이고 있다. 2 분기에 영업적자를 기록하면서 시장 컨선세스를 하회하는 부진한 실적을 보여 단기 주가 급등에 대한 부담감이 주가에 반영되고 있는 것으로 판단된다. 또한 연간 실적 가이던스 달성 가능성에 대한 불확실성, 나아가 올리고핵산 의약품 시장 성장성 및 에스티팜의 중장기 실적 성장에 대한 불확실성 등이 확산되며 부정적 투자심리가 생겨나고 있는 것으로 추정된다. 시장의 우려대로 이메텔스타트의 시장 출시 효과가 단기에 큰 폭의 실적 성장으로 가시화되지 않을 수 있다. 또한 생물보안법이 제정되더라도 에스티팜의 단기 실적에 미치는 영향은 제한적일 것이다. 그러나 에스티팜은 여전히 중장기 투자매력이 높은 바이오제약 기업이라고 판단된다. 에스티팜이 비즈니스를 영위하고 있는 올리고 핵산 의약품 시장은 중장기 성장성이 높을 것으로 전망되고, 올리고핵산 의약품 생산 밸류체인에서 에스티팜의 입지는 공고하다고 판단되기 때문이다. 당사는 에스티팜의 기업가치를 중장기 관점에서 긍정적으로 평가해야 한다고 판단한다.  목표주가 13 만원으로 상향 에스티팜의 목표주가를 13 만원으로 상향한다. 이는 2025 년 실적 매출액 및 영업이익을 각각 9%, 18%, 2026년 매출액 및 영업이익을 각각 13%, 21% 상향 조정한 것에 기인한다. 목표주가는 2025 년 예상 단기순이익에 Target P/E 40 배를 적용하였는데, Target P/E 40 배는 당사가 셀트리온의 적정 기업가치 평가에 적용하는 밸류에이션 지표이다. 당사는 에스티팜의 글로벌 올리고핵산 의약품 시장에서의 입지와 중장기 성장성을 감안할 때 정당화된다고 판단한다. (1) 8 월 14 일 에스티팜은 상업화용(Commercial) 올리고핵산 치료제 원료 의약품 공급 계약을 공시하였다. 이는 고지혈증 치료제로 노바티스의 렉비오 원료 의약품 공급 계약인 것으로 추정된다. 2024 년 하반기~2025 년 말까지 공급물량은 약 864 억원으로 2023 년 매출액의 30%에 해당한다. (2) 6 월 17 일 FDA 승인을 받아 상업화된 제론의 라이텔로는 미국 NCCN(National Comprehensive Cancer Network)에서 1 차 치료제로 등재되었다. 타겟 시장은 약 35 억 달러이며, 제론은 시장 점유율 약 20~30%를 목표로 하고 있다. (3) 기타: BIOSECURE ACT 제정이 추진되면서 에스티팜의 글로벌 파트너쉽이 확장되고 있다.   (1) 공급 계약 확대 8 월 14 일 에스티팜은 상업화용(Commercial) 올리고핵산 치료제 원료 의약품 공급 계약을 공시하였다. 이는 고지혈증 치료제로 노바티스의 렉비오 원료 의약품 공급 계약인 것으로 추정된다. 2024 년 하반기~2025 년 말까지 약 864 억원으로 2023 년 매출액의 30%에 해당한다. 2024 년 렉비오 원료 추정 공급량은 약 400 억원이라는 것을 감안하면 2025 년 공급물량이 약 2 배 증가하였다. 노바티스는 2023 년 하반기 렉비오의 적응증 확대와 중국 등 상업화 지역 확대에 힘입어 지속적으로 렉비오의 중장기 매출 성장에 대해 긍정적으로 전망하고 있다. 2024 년 2 분기 렉비오 매출액은 1.82 억 달러로 134%yoy 성장했다. 2021년 하반기 상업화 이후 만 3년차인 2024년 연간 매출액은 8억 달러에 달할 전망이다. 2030 년 렉비오의 목표 매출액을 30 억 달러를 상회한다. 노바티스는 2027~2029 년을 목표로 렉비오의 심혈관 질환 감소 및 1 차 예방 목적 등으로도 대규모 중장기 임상을 진행하고 있다. 동 임상 3 상에서 긍정적 임상 결과를 얻게 되면 렉비오의 매출 성장이 가속화될 것으로 예상된다. 당연히 에스티팜의 렉비오 원료 생산 물량도 증가할 것이다. 생산 물량 증가에 따라 수익성이 하락할 것에 대한 시장의 우려도 있다. 그러나 최근 에스티팜이 원료 생산 방식을 Dimer Blocks 을 활용한 경쟁력있는 생산방식으로 정제 수율을 향상시키고(합성 순도 11~13% 상승) 공정 시간을 단축시키고 있다는 점에서 수익성 하락에 대한 우려보다는 물량 증가에 따른 이익 성장을 긍정적으로 평가하는 것이 유효하다고 판단한다. 에스티팜의 수익구조는 고정비가 크다는 점에서 매출액 증가에 따른 영업이익 레버리지가 크다는 점이 중요하기 때문이다.  렉비오는 PCSK9(Proprotein Convertase Subtilisin/Kexin Type 9) 저해제이다. PCSK9 단백질은 LDL (Low-Density Lipoprotein) 수용체를 분해하여 콜레스테롤이 세포로부터 제거되는 것을 방해한다. 따라서 PCSK9 저해제는 PCSK9 단백질을 억제하여 LDL 수용체가 세포 표면에 남아 LDL 콜레스테롤을 혈류에서 제거하도록 한다. 주로 고콜레스테롤혈증 중에서도 기존의 스타틴 요법으로 충분한 효과를 얻지 못한 환자들에게 처방되며, 암젠의 레파타(에볼로쿠맙, 단일항체), 리제네론/사노피의 프랄런트(알리로쿠맙, 단일항체), 노바티스/앨라일람의 렉비오(인클라시란)이 출시되었다. 모두 주사제이며 LDL 감소는 약 40~60% 수준이다. 렉비오는 연 2 회 주사제로의 차별화시켜 빠르게 시장을 침투하고 있다. 고콜레스테롤 환자가 증가하고 있으며, 기존 약제인 스타틴 불응환자 비중이 높아지며서 PCSK9 저해제 시장도 지속적으로 성장하고 있다. 2015 년 암젠의 레파타는 first-in class PCSK9 저해제로서 처음 출시된 이후에 2024 년 매출액은 25 억 달러에 달할 것으로 전망된다. 전체 PCSK9 저해제 치료제들의 합산 매출액은 2023 년 29 억 달러로 44%yoy 성장하였으며 2024 년에는 40 억 달러로 30%yoy 이상 성장할 것으로 예상된다. 다수의 전망 기관에서 PCSK9 저해제의 시장 성장률은 15%yoy 를 상회하여 2030 년에는 150 억 달러를 상회하는 시장을 형성할 것으로 예상하고 있다. 한편, Merck 가 경구용 PCSK9 저해제인 MK-0616(enlicitide decanoate)의 임상 3상 CORALreef와 CORALreef HeFH 를 진행 중이다. 2025 년 9 월 임상 데이터를 확인가능 할 것으로 기대되는데, MK-0616 의 임상 결과가 성공적일 경우 2027 년 전후 상업화가 가능할 것으로 보여 향후 PCSK9 저해제 시장 뿐 아니라 고콜레스테롤혈증 치료제 시장 전망치에 영향을 줄 것으로 예상된다.  |

* 실적의 아쉬움을 모멘텀으로 만회 기대 - 키움증권 (2024.07.26)

| 공급물량 이연으로 시장 기대치 하회 2분기 연결 매출액 446억원(YoY -23%, QoQ -14%), 영업이익 -31억원(YoY 적전, QoQ 적전)으로 시장 컨센서스 매출액 552억원과 이익 25억원을 하회하였다. 경상연구개발비가 61억원(YoY -24%) 감소하였고, CRO 사업부의 매출이 109억원(YoY 21%) 성장하면서 BEP를 달성하였다. 그러나, 고객사 요청으로 인한 약 200억원(올리고 130억원, 저분자 원료 70억원) 납품 일정이 하반기로 연기된 영향으로 매출 감소한 영향이 컸다. 2분기 올리고의 매출 비중은 53%로 YoY -13.9%p, QoQ -13.5%p 감소하면서, 원가율이 65.7%(YoY +4.3%p) 증가하였다. 올해도 역시 4분기에 몰린 실적. 모멘텀에 기댄다 이연된 공급 물량이 보수적으로 내년에 걸쳐 반영된다고 추정하여, 올해 매출액은 2,862억원(YoY +0.4%), 영업이익 333억원(YoY -0.7%) 수준으로 전망하였다. 특히 4분기에 실적이 몰리는 점을 감안하여, 3분기 매출액은 586억원(YoY +5%), 영업이익 39억원(YoY -41%)가 예상되어 단기 실적 기대감이 낮다. 제론의 이메텔스타트의 올해 예상 매출이 $69mn으로 낮고, ‘25년 본격 판매 개시로 $282mn가 예상되어 연말부터 이메텔스타트 물량 공급이 개시될 것으로 전망한다. 다만, 8~9월 사이 mRNA 백신 STP2104의 1상 최종 결과 발표가 예정되어 있으며, mRNA 플랫폼 기반의 첫 임상 데이터이기에 관련 플랫폼 공급계약 논의가 본격화될 것으로 보인다. 항암제 STP1002의 1상 결과 역시 8~9월경이 예상되어, ESMO에서 발표가 가능하다. 9~10월에는 HIV 치료제 STP0404 2a상의 중간결과 발표할 수 있을 것으로 전망한다. 동사가 원료 공급하는 것으로 추측되는 Ionis의 희귀 심혈관질환(가족성 킬로미크론혈증 증후군, FCS) 치료제 Olezarsen이 12/19일 미국 FDA 승인(PDUFA) 여부를 알 수 있으며, 희귀질환치료제로 승인 가능성이 높을 것으로 보인다. Olezarsen의 ‘25년 매출액은 $41mn으로 낮으나, ‘28년 $394mn으로 성장할 것으로 전망되고 있다. 이 밖에도 올해말 제2올리고동이 완공되면서, 내년 하반기 올리고 매출 증가가 전망된다. 게다가 이상지질혈증 치료제 렉비오의 매출액이 내년 $1.2bn(yoy +63%)으로 블록버스터 의약품 등극으로 내년 물량 증가가 예상된다.  |

* 하반기 이후 장기비전을 보자 - 상상인증권 (2024.07.08)

상반기까지는 영업실적이 부진하지만 하반기부터 개선될 것으로 기대된다. 첫째, 하반기부터 상업용 CMO 매출이 증가한다. 혈액암 RYTELO(라이텔로, 이메텔스타트, 제론)가 예정대로 2024년 6월에 FDA 승인을 받았다. 에스티팜의 상업용 API CMO 매출이 하반기 400억원(3~4분기) 내외로, 늦어도 4분기쯤에 인식될 가능성이 크다. 2025년 매출액은 600억원 이상으로 증가할 전망이다. 따라서 동사의 매출성장은 하반기부터 의미 있게 이루어질 것이다. 참고로 혈액암 생산관련 FDA공장실사는 2024년 상반기에 서면으로 완료된 상태이다. 둘째, 이상지질혈증 치료제 렉비오 CMO 매출도 지속되고 있다. 렉비오(노바티스)에 대한 API공급은 2022년에 800원, 2023년에 500억원 내외였고, 2024년에도 2023년 수준으로 추정된다. 향후 적응증 확대, 승인 국가 증가로 2025년에는 800~900억원 정도로 증가할 가능성이 있다. 셋째, 상업용 CMO 매출증가에 대한 장기 비전이 있다. 2025년 ~ 2026년에는 글로벌 올리고 기반 대형 신약의 상업화 스케줄로 에스티팜의 CMO 매출이 크게 성장하는 시기가 될 전망이다(2p 일정 참고).  주가는 올리고 기반 CDMO사업 성장 비전과 하반기 실적성장 기대감, 그리고 미국 생물보안법에 대한 기대로 2024년 6월 중순에 11만원대까지 상승했으나 미국 생물보안법이 미국 국방수권법안에 포함되지 못하면서 다시 하향 조정권에 진입했다. 현재는 상반기 실적성장 정체와 미래 성장비전 사이에서 80,000~90,000원 내외에서 조정 중이다. 상반기 실적부진에도 에스티팜 주가를 긍정적으로 보는 근거는 네 가지로 요약된다. 첫째, 하반기 매출증가에 대한 기대가 있다. 2024년 6월에 FDA 승인을 받은 혈액암 RYTELO(이메텔스타트, 제론)에 대한 상업용 CMO매출이 2024년 3분기~ 4분기 중에 400억원 내외 인식될 예정이다. 3분기 중/후반부터 실적개선에 대한 기대감이 작용할 전망이다. 둘째, 매출성장에 대한 장기비전이 있다. 2025년부터는 다양한 올리고 신약 상업화물량이 공급되면서 동사의 매출이 고성장하게 될 것이다. 에스티팜은 현재 약 20여개의 글로벌 올리고 신약 Pipeline의 임상용 API를 생산하고 있다. 이 중에서 글로벌 시장에서 신약 승인 예정 일정을 보면 다음과 같다. 우선 2024년 6월에 혈액암 RYTELO가 FDA 승인을 받았다. 이후 미토콘드리아 유전자결핍 증후군(small molecule, 2025년 상반기), 심혈관질환(킬로미크론혈증, 12/19일 전후), 유전성혈관부종(2025년 상반기) 등이 승인 일정을 앞두고 있다. 2025년~2026년 상반기에는 혈액암 (골수섬유증, 2025년 연말), 동맥경화증(2025년 연말), 심혈관질환(2025년 연말) 등 3개, 2026년에는 황반변성, 2027년에 만성B형간염 치료제 등이 승인될 가능성이 있다. 물론 이들 Pipeline의 승인 시점은 예상보다 뒤로 미루어질 수도 있지만, 만약 미국 FDA로부터 품목 승인을 받아 출시된다면 2025년부터 에스티팜의 상업용 API 매출이 가파르게 성장할 것이다. 셋째, 상업용 올리고 공장에 대한 FDA실사 일정이 계속해서 잡혀 있다. 실제로 상업용 올리고 API를 제공하기 위해 2024년에 미국 FDA와 유럽 EMA로부터 공장실사(PAI: Pre Approval Inspection)를 받을 계획이다. 이는 신약 승인 전 제조공장 실사를 받는 것으로, 고객사의 의약품 품목승인을 받기 전에 필요한 절차이다. 그 내용을 보면 혈액암(RYTELO)에 대해서는 2024년 상반기에 이미 서면으로 FDA 승인을 받은 상태이다. 3분기에 유전성 혈관부종과 심혈관질환, 4분기에 척수성 근위축증에 대해 순차적으로 실사를 받을 예정이다. 이와 별도로 Small molecule 의약품에서 2024년 3분기에 미토콘드리아 유전자결핍증후군에 대해서도 공장실사를 받을 예정이다. 따라서 2024년에는 상업용 올리고 API를 생산하는 반월공장에 대한 FDA 실사가 계속되면서, 이후의 매출증가에 대한 기대감을 크게 키우게 될 것이다. 넷째, 미국 생물보안법에 대한 기대가 살아있다. 2024년 상반기에는 미국 국방수권법안에 생물보안법이 이번에 포함되지 않았지만, 장기적으로 법안화 될 가능성이 더 크다. 당연히 공장 CAPA를 확장하는 에스티팜으로서는 우호적인 글로벌 영업환경을 맞고 있는 것이다. 2024년 하반기와 2025년 매출성장에 대한 기대감이 형성되면서 주가는 2024년 1분기부터 상승기에 진입했고, 단기급등에 대한 조정을 거친 이후, 2024년 3분기 후반이나, 4분기쯤부터 영업실적 성장을 배경으로 다시 상승세로 전환할 수 있을 전망이다. 다만 수주를 베이스로 하는 사업의 특성상, 실제 실적은 분기에 따라 변동성이 있고 주가의 변동성도 어쩔 수 없을 것이다. 그러나 영업실적과 주가는 변동성 가운데서도 추세적으로 꾸준히 상승할 것으로 전망된다. |

반응형